Блог им. Klinskih-tag |Трамп, Юнипро и российские реалии

- 22 апреля 2025, 07:27

- |

Нет, определённая логика здесь, безусловно, присутствует, и даже инвестиционную идею, скрытую за завесой большой геополитической игры, здесь при большом желании можно рассмотреть: если вдруг случится чудо и стороны действительно придут к миру, немецкая Uniper может вернуть себе полный контроль над компанией. А это, в свою очередь, откроет путь к возвращению накопленных денег акционерам через дивиденды.

Но так ли всё радужно на самом деле? Опыт подсказывает, что верить в подобные сценарии если и стоит, то с очень большой осторожностью. За свои первые 100 дней у власти Трамп успел наобещать столько, что даже самые оптимистичные инвесторы начали уставать от этой череды громких заявлений. А рынок тем временем продолжает реагировать на новые надежды о мире, и на этом фоне акции Юнипро то подскакивают на каких-то надеждах, то снова падают, когда становится ясно — мир если и возможен, то явно не завтра.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. Klinskih-tag |Индекс Мосбиржи вырос до 3200 пунктов: разговор Путина и Трампа вдохновил инвесторов

- 13 февраля 2025, 00:28

- |

📈 Традиционные данные по еженедельной инфляции в РФ (которые, к слову, оказались нейтральные) в среду вечером полностью затмила новостная геополитическая повестка: стало известно, что Владимир Путин и Дональд Трамп провели свой первый телефонный разговор после возвращения Трампа в Белый дом, который участники рынка восприняли как очевидный сигнал для потенциального завершения конфликта на Украине.

🇺🇸 Трамп в социальной сети Truth Social сообщил, что разговор был долгим и продуктивным.

🇷🇺 Пресс-секретарь российского президента Дмитрий Песков рассказал, что разговор продолжался примерно 1,5 часа.

Трамп заявил, что договорился с Путиным о совместной работе и о планах обоюдных визитов двух лидеров. В частности, Путин пригласил Трампа в Москву, но уже поздно вечером Трамп заявил, что встретится с Путиным в Саудовской Аравии (дата пока не назначена), и на этой встрече будет также присутствовать наследный принц Саудовской Аравии. Уже что-то.

📈 Разумеется, участники рынки не ожидали такую

( Читать дальше )

Блог им. Klinskih-tag |❗️❗️Путин и Трамп провели телефонный разговор?

- 09 февраля 2025, 12:50

- |

В Кремле пока что не подтвердили (но и не опровергли) факт состоявшегося общения президентов РФ и США, но российский рынок акций на воскресных торгах сегодня на всякий случай осторожно растёт на этих новостях. Положительную динамику демонстрируют почти все голубые фишки, ну а в лидерах роста на момент 11:30мск находятся следующие бумаги :

🔘Юнипро (+2,07%)

🔘VK (+1,75%)

🔘Самолет (+1,54%)

🔘HeadHunter (+1,53%)

🔘АФК Система (+1,44%)

🔘Транснефть ап (+1,34%)

🧐 С вашего позволения, я не буду рассуждать о вероятности того, что этот телефонный разговор между Трампом и Путиным действительно состоялся, а лишь приведу основные тезисы из этого интервью американского президента, сопроводив их кое-где своими скептическими комментариями:

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: сомнительное ралли или начало новой главы?

- 04 февраля 2025, 07:27

- |

Прошло каких-то два месяца, и вот мы снова наблюдаем какое-то сомнительное ралли (по крайней мере, на данный момент времени оно выглядит именно так), без веских на то оснований. Если, конечно, вы всерьёз не считаете исторически рекордные показатели по объёму генерации электроэнергии, о которых Юнипро отчиталась буквально вчера, смогли стать тем самым драйвером для взлёта котировок к 8-месячным максимумам, причём на внушительных для этих акций объёмах торгов выше 1 млрд руб. (по итогам понедельника).

💰 Сложно сказать, почему акции Юнипро решили порадовать ростом на этот раз, но фундаментальную переоценку рыночной стоимости компании можно и нужно ожидать ровно в тот момент, когда начнут появляться хоть какие-то новости относительно будущего компании в новой реальности.

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: акции растут на очередных дивидендных ожиданиях?

- 13 ноября 2024, 23:04

- |

На мой субъективный взгляд, весь этот оптимизм в отношении компании выглядит несколько завышенным, также как и рост котировок почти на +20% за последние пару недель. Сейчас попытаюсь объяснить, почему я так думаю. Около 83,7% акций Юнипро, которые ранее принадлежали немецкому концерну Uniper, сейчас находятся во внешнем управлении Росимущества. Это означает, что порадовать акционеров дивидендами компания по-прежнему не может (чисто технически), и на фоне весьма убедительных финансовых результатов компания продолжает вынужденно (но в принципе радостно) наращивать свою рублёвую «кубышку» на балансе, получая от неё существенные проценты в условиях высокой ключевой ставки.

( Читать дальше )

Блог им. Klinskih-tag |Почему растут акции Юнипро?

- 24 октября 2023, 16:14

- |

Вчерашний рост котировок акций Юнипро почти на +5%, причём при полном отсутствии каких-то значимых новостей, на текущий момент времени выглядит исключительно спекулятивным, в ожидании финансовых результатов компании за 3 кв. 2023 года, публикация которых намечена уже на этот четверг.

💰 Возможно, участники рынка вновь начали питать надежду на появление комментариев в отношении дивидендов, которые за 2022 год компания, как известно, решила не выплачивать. Однако каких-то чётких признаков для такой позитивной смены вектора лично я, признаюсь, пока не наблюдаю, хотя рано или поздно возврат к дивидендам, безусловно, станет мощным триггером для котировок акций. Но для этого нужно сначала дождаться смены собственника компании, после чего можно будет уже осторожно начинать мечтать об этом.

🧮 Сами по себе финансовые результаты Юнипро для участников рынка вряд ли являются определяющими для принятия инвестиционного решения, особенно в условиях, когда акционеры не получают никакого материального выхлопа от этого для себя.

( Читать дальше )

Блог им. Klinskih-tag |Четыре дивидендные интриги этой недели

- 14 ноября 2022, 08:56

- |

Друзья, поздравляю всех нас с началом очередной рабочей недели, которая ожидает быть очень интересной и несёт в себе сразу несколько дивидендных интриг (я их насчитал ровно четыре), за которыми мы будем внимательно наблюдать и верить только в лучшее. Тем более, что в большинстве случаев все основания для этого у нас есть:

1️⃣ Газпромнефть на запланированном уже сегодня заседании Совета директоров примет решение по промежуточным дивидендам за 9m2022. Как мы с вами считали ещё в конце августа, выплаты за весь 2022 год могут составить 63 руб. на акцию, а значит в качестве промежуточных дивидендов сейчас вполне может быть выплачено 40-50 руб., в зависимости от периода, который возьмут за основу при определении размера дивидендов (6m2022 или 9m2022).

2️⃣ Роснефть

( Читать дальше )

Блог им. Klinskih-tag |Акционеры Юнипро дождались повышенных дивидендов!

- 03 ноября 2021, 10:38

- |

💰 Все помнят про те самые долгожданные повышенные дивидендные выплаты в размере 0,317 руб. на одну акцию, ждать которые многие акционеры просто устали? Так вот у меня для вас хорошая новость – это, наконец, свершилось!!

Свою дивидендную картинку я традиционно рисую с привязкой к периоду, за который выплачиваются дивиденды, а компания считает совокупный размер выплат, опираясь непосредственно на период, на который приходится див.отсечка. Именно поэтому на моей диаграмме ниже этот позитив отражён не во всей красе, а он есть!

🧮 Если взять финальные выплаты за 2020 год в размере 0,127 руб. на акцию (были выплачены в июне 2021 года) и прибавить к ним рекомендованные сегодня промежуточные дивиденды за 9m2021 в размере 0,190 руб. (дивидендная отсечка намечена на 15 декабря 2021 года), то в сумме мы получаем те самые 0,317 руб. на бумагу! Вот такая приятная математика, друзья мои!

( Читать дальше )

Блог им. Klinskih-tag |Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

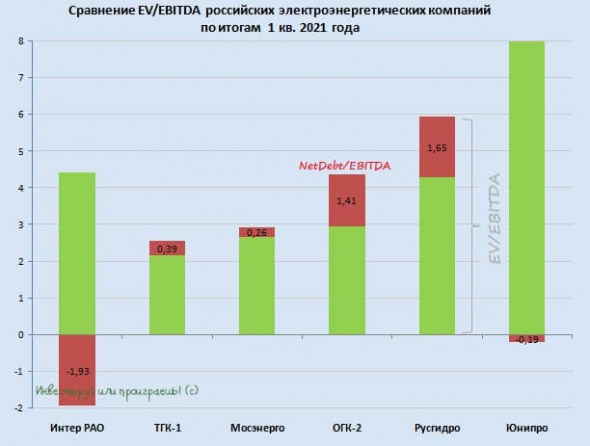

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: первый рост дивидендов за последние четыре года

- 06 мая 2021, 14:50

- |

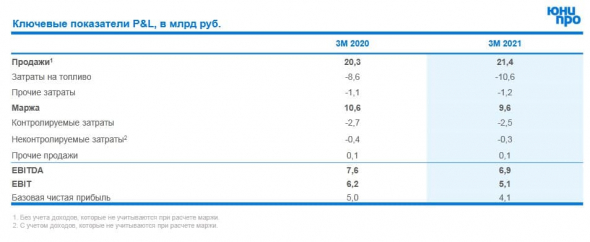

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс