Кот.Финанс

⭐️Заседание ЦБ. И настроение улучшилось👻

- 26 декабря 2024, 07:49

- |

ОФЗ падали целый год и переоценились за 2 дня. Закроет ли индекс год в плюсе? Во что вкладывать на 📆2025 год?

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

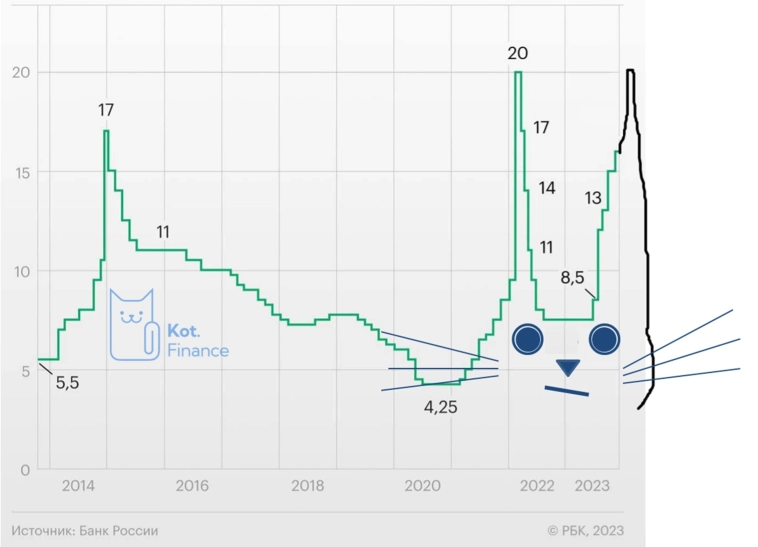

На графике отлично видно, как обрадовались облигации решению ЦБ сохранить ключевую ставку. Шире всех улыбнулись дальние ОФЗ. Тут логично: чем длиннее дюрация – тем выше влияние ставки на цену. Но неужели рынок закладывает смену тенденции?

Сейчас индекс ОФЗ торгуется у значений 16,5% годовых. Это -4,5% от ключевой ставки. В то время, как облигации А-рейтинга дают около 35% и это выше, чем более низкий ВВВ-рейтинг.

А-рейтинг самый многочисленный, и там есть потенциально-проблемные звенья:

🔹 М.Видео

🔹 Самолет

Но справедливости ради, фестиваль дефолтов начался с самых маленьких и слабых: НИКА, КЭС, Селлер, и другие. В А-рейтинге дефолтнула только Росгеология.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

👶Портфель внучков. Special Edition🤟

- 25 декабря 2024, 07:46

- |

Мы выпускали 👶Портфель внучков и 👵Портфель бабули всего 2 недели назад. Но как все поменялось с прошлой пятницы. Решение ЦБ сохранить ставку вызвало ралли как на рынке акций, так и в облигациях. Что же покупать перед длинными праздниками?

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималках

Принципы: — фикс.доходность — рейтинг А- и выше — высокая ликвидность — не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?

Это специальный выпуск и мы решили не ограничиваться 10 выпусками, а сразу удвоили количество. Но выбирать стоит с оглядкой на риск отрасли. Традиционно, самую высокую доходность дает жилищное строительство, лизинг. И в нашей подборке есть 2 грустных ритейлера с пока еще высоким рейтингом: М.Видео и Окей (была классная статья У всех окей, только у Окей не окей 👌)

( Читать дальше )

⚡️А не треснет ли по швам этот ваш LQDT?

- 24 декабря 2024, 07:38

- |

Поводом вспомнить о LQDT стали рекордные обороты в последние 2 дня. За это время, поменялось число владельцев >10% всех паев. У участников рынка появились сомнения, справится ли маркет-мейкер (ММ), и не обвалятся ли котировки под навесом продавцов? Коротко – не обвалятся

Хотя тру-инвесторы 2023-24 годов и не забывали про этот инструмент, поражающий своей стабильностью и доходностью. Вспомним основные мифы, особенности, и сделаем разбор от Кот.Финанс. Наши подборки и обзоры компаний уже ждут вас!

( Читать дальше )

📈Строим планы на 2025 год.Какие акции вырастут больше всего? Обзор БКС

- 23 декабря 2024, 07:48

- |

Собираем самое интересное из годовых предсказаний брокерских домов. Сегодня БКС

👉 Почему мы не покупаем акции? 👻

📘Саммари:

🔹 цель 3500 по индексу (+32% от закрытия пятницы). Не очень много, относительно инструментов фиксированной доходности. Дивиденды плюсом

🔹 позитивный взгляд на все отрасли, кроме электроэнергетики. Самый высокий видят в финансах, нефти и газе, девелопменте 😳

🔹 снижение кредитования компенсирует резкий рост доходов и сбалансирует спрос

🔹 текущая ключевая ставка беспрецедентна и неминуемо будет снижаться

🔹 дефицит бюджета комфортен и угрозы (при прочих равных) не представляет

Основные идеи и надежды:

🔥 сверх дешево: P/E х3,3 против исторической средней в границах х5-7

(наше мнение, что P/E дойдет до средней без роста цен на акции из-за снижения прибылей и увеличения налогов. Помешать этому может только девальвация)

⚖️ текущие цены справедливы при ставке 21%, но на снижении произойдет переоценка

❗️Главная идея – не упустить момент разворота ставки (уже ❓)

( Читать дальше )

⭐️Котайджест: 🎁подарокот ЦБ. Новогоднее ралли началось. Когда закончится?

- 22 декабря 2024, 08:01

- |

Выпуск за 16-22 декабря

---

💵Облигации

✈️Разбирались в продажах Самолета, в первую очередь, конечно для оценки облигаций: 🔹 инфо с Big Day 2024

🔹 разбор продаж (квартально и помесячно)

Обновили подборки:

📈Акции

Вспомнили 10 лет назад: 16 декабря 2014 года ЦБ экстренно, ночью поднял ставку с 10,5% до 17%. Это был шок для рынков. В тему Слёзы рынка 😭

Заметили, что Газпром можно было купить дешевле €1. И очень рады, что теперь нет

( Читать дальше )

🗓Итоги недели на финансовых рынках🐾

- 21 декабря 2024, 08:10

- |

Ошиблись все, а оптимисты заработали

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

Главная новость!

❗️ЦБ сохранил ключевую ставку на уровне 21% при ожидании аналитиков 23%. Были прогнозы и до 25%. Решение ЦБ привело к новогоднему ралли на рынках:

🔹Индекс Мосбиржи вырос на 9% за день (+6,5% за неделю)

🔹Индекс ОФЗ +3,25% за день (+4,1% за неделю)

🔹Индекс корп.облигаций +1,4% за день (+0,6% за неделю)

🔹 👵🤟 Бабуля на максималках +3% за день (+2,4% за неделю)

Новые размещения

•Газпром (ААА) выпустил годовой флоатер КС+1% ежемесячно. Интерес: ★☆☆☆☆

•ВЭБ РФ (ААА) планирует 5-летний флоатер КС+2% с ежемесячным купоном. Интерес: ★☆☆☆☆

•Мираторг (А-) планирует 3-летний флоатер КС+2% с квартальным купоном. Интерес: ★☆☆☆☆

•ЭР Телеком (А-) разместил 2-летний флоатер КС+6% с ежемесячным купоном. Интерес: ★★★★☆

Интересные события

• МТС (ААА) всего на час открыла книгу заявок на облигации. Подробности неизвестны

( Читать дальше )

🔧Записки на коленке о ключевойставке

- 20 декабря 2024, 08:08

- |

Сегодня самое интересное заседание ЦБ в году:

🔹в начале года никто не ждал ставку выше

🔹на прошлом повышении ключевой (25 октября) ЦБ обновил прогноз, что до конца года может быть 23%. И это казалось невероятным. Прошло меньше 2х месяцев и многие ждут вплоть до 25%

Ну и самое главное – на этом цикл повышения ставки закончится. В этом году 😉

Рост ставки, как это ни парадоксально, приводит к инфляции через увеличение расходов бизнеса. Всё будет заложено в цены. Самый простой пример – лизинг, т.к. фин.компания просто перепродают деньги. Примеры на потребительском рынке: сотовые компании (см. 🥚МТС), каршеринги (см. 🚗Делимобиль)

Инфляцию стимулирует и постепенность событий: ставка завтра будет выше, чем вчера. Возьми кредит под 16%, потом будет 19%. По 19% тоже было нормально, ведь уже 21%. И 21% не так много, ведь обсуждают 23-25%

Растет число дефолтов (и это началось еще при ставке 16%)

Ухудшается портфель лизинговых компаний и банков: замедление кредитования не только из-за низкого спроса, но и растущего риска для кредиторов

( Читать дальше )

✈️Самолет летит… к успеху, или дефолту?

- 19 декабря 2024, 07:31

- |

Разбор падения продаж, графика погашения долга. Как на всем этом заработать? 👀

Другие наши разборы:

Льготная ипотека стала допингом для всей строительной отрасли, и на быстрорастущем рынке, заваленном 💸деньгами, появился свой чемпион. Самолет сегодня это почти 300 ЖК, более 100 тысяч квартир на почти 5 млн м2 жилья. Но инвесторов привлекает не только возможность купить все это чудо за МКАДом по ставке 25%, но и дать в долг компании с доходностью почти 50% годовых

В динамике интересно, что пиковые продажи пришлись совсем не на II квартал 2024, перед завершением льготной ипотеки. Ист хай у Самолета IV квартал 2023 года. Мы хотели посмотреть ежемесячную динамику, но открытых данных не хватило. Что нашли – на графике

( Читать дальше )

📈Инфляция ускорилась😮Какое повышение ставки ожидать?

- 18 декабря 2024, 07:48

- |

В начале хочется пошутить, что инфляция выросла на 0,5%, поэтому ставку поднимут на 5%. И очень хочется, чтобы до конца недели эта шутка осталась шуткой 😥

Мы много раз подвергали сомнению тезис, что инфляция ниже 10% заслуживает ставки выше 20%. В обоснование приводили аргументы:

🔹 исторически ключевая ставка ± равна инфляции и могла быть стимулирующей (ниже инфляции на 1-3 пункта), или жесткой (выше инфляции)

🔹 разрыв между ставкой и инфляцией достиг максимума и превысил экстремумы 2022 и 2020

🔹 цель по инфляции (4%) может быть пересмотрена. Что случится, если целью станет 5% или 6%? – ничего. Что будет если ради достижения 4% мы столкнемся с кризисом, падением экономики, дефолтами, безработицей? Стоит ли говорить, что четверть всех налогов – налог на прибыль… которой не будет?

( Читать дальше )

👶Портфель внучков от Кот.Финанс (⛄️декабрь)

- 17 декабря 2024, 07:52

- |

Доходно, ликвидно, как будто надежно ;-)

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималках

Принципы: — фикс.доходность — рейтинг А- и выше — высокая ликвидность — не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?

✅Выбрали: 🔹 Самолет (самая доходная рискованная инвестиция)

🔹 Брусника

🔹 ВИС

🔹 Эталон

🔹 Окей (входят в Черный список, но в портфель с офертами решили включать; не хотите иметь дело с 🤥? — серым варианты для замены)

🔹 М.Видео

🔹 АФК Система

🔹 ТрансФин-М

🔹 Интерлизинг

🔹 Балтийский лизинг🆕

🆕- изменения относительно прошлого выпуска

❗Средневзвешенная доходность 🤪сумасшедшие 47,5%, срок ~1,1 года

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- Роделен

- роснано

- рубль

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+