Блог им. Marek |За 6 месяцев японские инвесторы продали рекордный объем акций американских компаний

- 08 июня 2021, 22:53

- |

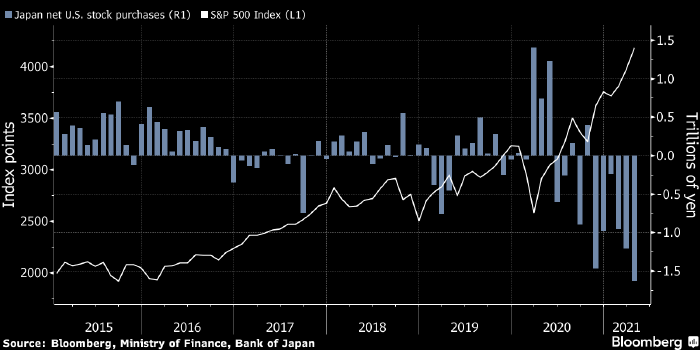

Чистая покупка/продажа акций американских компаний японскими инвесторами по месяцам в трлн иен (правая ценовая шкала) и динамика S&P 500 (белым, левая шкала), Источник: Bloomberg

08.06.21 13:42За шесть месяцев с начала ноября по конец апреля японские инвесторы продали акции американских компаний на чистые 6,49 трлн иен ($59,3 млрд), пишет Bloomberg со ссылкой на данные Минфина и Банка Японии.

За шесть месяцев с начала ноября по конец апреля японские инвесторы продали акции американских компаний на чистые 6,49 трлн иен ($59,3 млрд), пишет Bloomberg со ссылкой на данные Минфина и Банк Японии. Это — рекордный объем за всю историю ведения статистики.

По данным агентства, за это время указанные активы принесли японским инвесторам прибыль (включая реинвестированные дивиденды) на уровне 35%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Marek |29-летний индикатор указывает на перспективы дальнейшего роста рынка акций США

- 08 июня 2021, 22:50

- |

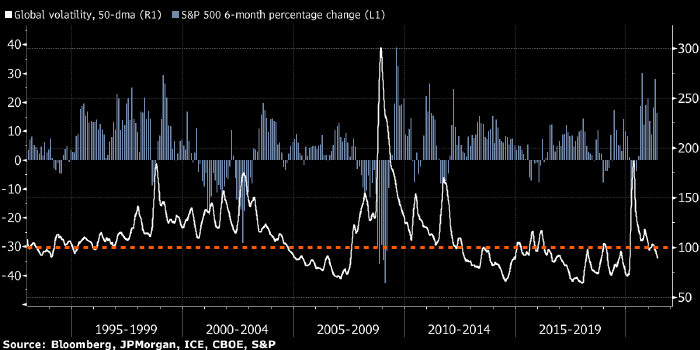

Среднее значение индикатора мировой волатильности за последние 50 дней (белая линия, правая ценовая шкала) и шестимесячное процентное изменение S&P 500 (голубая гистограмма, левая шкала). Источник: Bloomberg

08.06.21 14:31

Волатильность основных классов активов опустилась до уровней, которые могут спровоцировать новую волну роста S&P 500, пишет Bloomberg.

Волатильность основных классов активов опустилась до уровней, которые могут спровоцировать новую волну роста S&P 500, пишет Bloomberg. Пятничный отчет по рынку труда США оказался несколько хуже прогнозов, и это событие снизило вероятность внезапного «тейперинга» со стороны ФРС, а также заставило медведей закрывать короткие позиции в акциях.

На этом фоне среднее значение индикатора мировой волатильности* за последние 50 дней опустилось ниже отметки 100, с которой он начал свою историю в 1992 году. В прошлом, периоды устойчивого нахождения этого индикатора ниже отметки 100 ассоциировалось с устойчивым ростом S&P 500, отмечает Bloomberg.

www.profinance.ru/news/2021/06/08/c2fq-29-letnij-indikator-ukazyvaet-na-perspektivy-dalnejshego-rosta-rynka-aktsij-ssha.html

Блог им. Marek |Акции, которые делают самые большие движения в полдень: Ulta, Zoom Video, Beyond Meat и другие

- 10 ноября 2020, 20:30

- |

TUE, NOV 10 202011:58 AM EST

Amazon , Facebook , Google , Apple — акции Big Tech (технологических гигантов) во вторник столкнулись с трудностями, поскольку ротация недавних победителей продолжалась после прогресса в вакцинах и терапевтических средствах против коронавируса. Акции Facebook и Amazon потеряли 2,7% и 2,8% соответственно, в то время как Google и Apple показали более скромное снижение.

Boeing — Акции подскочили на 6,3% после того, как Reuters сообщило, что Федеральное управление гражданской авиации находится на завершающей стадии рассмотрения предлагаемых изменений в Boeing 737 Max. Агентство могло утвердить неприкрытие самолета уже 18 ноября, сообщает Reuters.

Zoom Video — Популярные пьесы о домочадцах пропали на второй день после положительных новостей о лечении и вакцинах от коронавируса.

( Читать дальше )

Блог им. Marek |Berkshire Hathaway - Убыток 6 мес 2020г: $3,751 млрд против прибыли $13,534 млрд г/г; Пожертвовал 14,26 млн акций класса В Фондам

- 10 августа 2020, 14:30

- |

Berkshire Hathaway Inc. — американская холдинговая компания, занимается разнообразной коммерческой деятельностью, включая страхование и перестрахование, коммунальные услуги и энергетику, грузовые железнодорожные перевозки, финансы, производство, розничную торговлю и услуги. Компания известна своим бессменным председателем правления Уорреном Баффетом.

Berkshire ведет свою историю от основанной в 1839 году Оливером Чейсом текстильной компании Valley Falls Company. В 1929 году компания Valley Falls объединилась с Berkshire Cotton Manufacturing Company (осн.1889). Объединенная компания была переименована в Berkshire Fine Spinning Associates. Штаб-квартира находится в городе Омаха, штат Небраска, США. По состоянию на 31 декабря 2019 года в Berkshire работало 391 500 человек по всему миру.

Berkshire Hathaway Inc.

( Читать дальше )

Блог им. Marek |General Electric Company - Прибыль 6 мес 2020г: $4,101 млрд (+9% г/г)

- 29 июля 2020, 14:45

- |

General Electric Company

There were 8,753,289,000 shares of common stock with a par value of $0.06 per share outstanding at June 30, 2020.

www.sec.gov/ix?doc=/Archives/edgar/data/40545/000004054520000046/ge2q202010-q.htm

Капитализация на 28.07.2020г: $60,310 млрд

Общий долг на 31.12.2017г: $292,355 млрд

Общий долг на 31.12.2018г: $240,300 млрд

Общий долг на 31.12.2019г: $236,187 млрд

Общий долг на 31.03.2020г: $225,162 млрд

Общий долг на 30.06.2020г: $221,233 млрд

Выручка 2017г: $118,243 млрд

Выручка 6 мес 2018г: $56,950 млрд

Выручка 2018г: $97,012 млрд

Выручка 6 мес 2019г: $45,616 млрд

Выручка 2019г: $95,214 млрд

Выручка 1 кв 2020г: $20,524 млрд

Выручка 6 мес 2020г: $38,273 млрд

Убыток 6 мес 2018г: $444 млн

Убыток 2018г: $2,643 млрд (-$19,8 млрд — переоценка активов)

Убыток 2018г: $22,443 млрд

Прибыль 1 кв 2019г $3,645 млрд

Прибыль 6 мес 2019г: $3,749 млрд

Убыток 9 мес 2019г: $5,634 млрд

Убыток 2019г: $4,912 млрд

Убыток 1 кв 2020г: $4,867 млрд (+$11,1 млрд — продажа BioPharma)

( Читать дальше )

Блог им. Marek |McDonald's - Прибыль 6 мес 2020г: $1,59 млрд (-44% г/г)

- 28 июля 2020, 16:04

- |

McDonald's

$198.78 -2.46 (-1.23%)

07/28/20 09:38 AM

https://corporate.mcdonalds.com/corpmcd/investors-relations/stock-information/stock-quote-and-chart.html

McDonald's Corporation

743,556,182 (Number of shares of common stock outstanding as of 3/31/2020)

https://www.sec.gov/ix?doc=/Archives/edgar/data/63908/000006390820000042/mcd-3312020x10q.htm

Капитализация на 28.07.2020г: $147,804 млрд

Общий долг на 31.12.2017г: $35,959 млрд

Общий долг на 31.12.2018г: $37,854 млрд

Общий долг на 31.12.2019г: $52,100 млрд

Общий долг на 30.06.2020г: $55,874 млрд

Выручка 2017г: $22,820 млрд

Выручка 6 мес 2018г: $10,493 млрд

Выручка 2018г: $21,025 млрд

Выручка 6 мес 2019г: $10,434 млрд

Выручка 2019г: $21,077 млрд

Выручка 1 кв 2020г: $4,714 млрд

Выручка 6 мес 2020г: $8,476 млрд

Прибыль 6 мес 2017г: $2,610 млрд

Прибыль 2017г: $5,192 млрд

Прибыль 6 мес 2018г: $2,872 млрд

( Читать дальше )

Блог им. Marek |Oracle Corporation – Прибыль 2020 ф/г, завершился 31 мая: $10,135 млрд (-9% г/г)

- 17 июня 2020, 01:00

- |

Блог им. Marek |Adobe Inc. - Прибыль 6 мес 2020 ф/г, зав. 29 мая: $2,055 млрд (+57% г/г)

- 12 июня 2020, 00:45

- |

Adobe Inc.

The number of shares outstanding of the registrant’s common stock as of March 20, 2020 was 481,800,850.

https://www.sec.gov/ix?doc=/Archives/edgar/data/796343/000079634320000064/adbe10qq120.htm

Капитализация на 11.06.2020г: $187,083 млрд

Общий долг FY – 01.12.2017г: $6,076 млрд

Общий долг FY – 28.11.2018г: $9,407 млрд

Общий долг FY – 29.11.2019г: $10,232 млрд

Общий долг 6 мес – 29.05.2020г: $10,722 млрд

Выручка 6 мес – 01.06.2018г: $4,274 млрд

Выручка FY – 28.11.2018г: $9,030 млрд

Выручка 6 мес – 31.05.2019г: $5,345 млрд

Выручка FY – 29.11.2019г: $11,171 млрд

Выручка 1 кв – 28.02.2020г: $3,091 млрд

Выручка 6 мес – 29.05.2020г: $6,219 млрд

Прибыль 6 мес – 01.06.2018г: $1,246 млрд

Прибыль FY – 28.11.2018г: $2,244 млрд (+$347 млн – бонус TCJA)

Прибыль FY – 28.11.2018г: $2,591 млрд

Прибыль 1 кв – 28.02.2019г: $674 млн

( Читать дальше )

Блог им. Marek |Warner Music Group - Прибыль 6 мес 2020 ф/г, зав 31 марта: $48 млн (падение в 1,8 раз г/г)

- 03 июня 2020, 16:49

- |

Warner Music Group Corp. — американская компания, является третьей по величине звукозаписывающей и музыкальной издательской компанией в мире. Компания состоит из двух предприятий: Recorded Music и Music Publishing. В основе Recorded Music подразделения Warner Music Group лежат четыре самых знаковых компании в истории: Atlantic, Elektra, Parlophone и Warner Records.

История компании восходит к 1929 году, когда Джек Уорнер, президент Warner Bros. Pictures, основал компанию Music Publishers Holding Company («MPHC»), чтобы приобрести авторские права на музыку как средство предоставления недорогой музыки для фильмов. Штаб-квартира компании находится в городе Нью-Йорк, США. По состоянию на 30 сентября 2018 года в компании работало 4660 человек.

Warner Music Group Corp.

(NYSE: WMG)

$25.00

JUN 3, 2020 10:15

https://www.nasdaq.com/market-activity/stocks/wmg-0

Warner Music Group Corp.

( Читать дальше )

Блог им. Marek |Cisco Systems, Inc. - Прибыль 9 мес 2020 ф/г, зав. 25 апреля: $8,578 млрд (-9% г/г)

- 14 мая 2020, 16:09

- |

Финансовый год с 1 августа по 31 июля

Cisco Systems, Inc.

Number of shares of the registrant’s common stock outstanding as of February 13, 2020: 4,240,880,161

www.sec.gov/ix?doc=/Archives/edgar/data/858877/000085887720000004/a10qq2fy20.htm

Капитализация на 13.05.2020г: $177,905 млрд

Общий долг FY – 29.07.2017г: $63,681 млрд

Общий долг FY – 28.07.2018г: $65,580 млрд

Общий долг FY – 27.07.2019г: $64,222 млрд

Общий долг 6 мес – 25.01.2020г: $54,893 млрд

Общий долг 9 мес – 25.04.2020г: $55,686 млрд

Выручка 9 мес – 28.04.2018г: $36,486 млрд

Выручка FY – 28.07.2018г: $49,330 млрд

Выручка 9 мес – 27.04.2019г: $38,476 млрд

Выручка FY – 27.07.2019г: $51,904 млрд

Выручка 1 кв – 26.10.2019г: $13,159 млрд

Выручка 6 мес – 25.01.2020г: $25,164 млрд

Выручка 9 мес – 25.04.2020г: $37,147 млрд

Прибыль FY – 29.07.2017г: $9,609 млрд

Прибыль 9 мес – 28.04.2018г: $6,707 млрд (-$10,4 млрд – вычет TCJA)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс