Блог компании УРАЛСИБ Брокер |Детский мир: результаты по МСФО отразили рост рентабельности

- 30 апреля 2019, 11:16

- |

Скорректированная EBITDA увеличилась на 30% год к году. Детский мир вчера опубликовал хорошие результаты по итогам 1 кв. 2019 г. по МСФО. Так, выручка возросла на 16,1% (здесь и далее – год к году, если не указано иное) до 27,9 млрд руб. (423 млн долл.). EBITDA, до учета применения стандарта МСФО 16, выросла на 27% до 1,6 млрд руб. (25 млн долл.) при рентабельности 5,9%. EBITDA, скорректированная на бонусные выплаты менеджменту в рамках программы долгосрочной мотивации, увеличилась на 30% до 1,9 млрд руб. (28 млн долл.) при рентабельности 6,7%, что предполагает ее рост на 0,7 п.п.

Коммерческие и административные расходы росли медленнее выручки. В 1 кв. валовая маржа Детского мира сократилась на 0,6 п.п. до 29,0%, что отражает по-прежнему активные ценовые инвестиции, а валовая прибыль выросла на 14% до 8,1 млрд руб. (123 млн долл.). Коммерческие и административные расходы, как процент от выручки, сократились на 1,3 п.п. до 22,2%, а в абсолютном объеме – выросли на 10% до 6,2 млрд руб. (94 млн долл.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании УРАЛСИБ Брокер |Veon: ожидаем органического роста выручки при давлении на рентабельность

- 30 апреля 2019, 11:10

- |

Мы прогнозируем снижение рентабельности по EBITDA без учета эффекта МСФО 16. В четверг, 2 мая, Veon опубликует финансовую отчетность за 1 кв. 2019 г. по МСФО. Мы ожидаем сохранения умеренного органического роста выручки на основных рынках, но динамика долларовых показателей по-прежнему будет находиться под негативным влиянием из-за ослабления основных операционных валют. На рентабельности в России отрицательно скажется увеличение доли продаж устройств. В частности, мы ожидаем, что выручка сократится на 4% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 3% до 828 млн долл., что означает повышение рентабельности по EBITDA на 0,2 п.п. до 38,2%. На динамике рентабельности по EBITDA положительно отразится переход к применению стандарта МСФО 16. Без учета этого эффекта мы ожидаем EBITDA на уровне до 723 млн долл. при рентабельности по EBITDA 33,3% (минус 4,7 п.п.) и чистую прибыль в размере 38 млн долл.

Ожидаем роста сервисной мобильной выручки в России на 4%. По нашим прогнозам, выручка Veon в РФ за 1 кв. 2019 г. вырастет на 8% до 71,9 млрд руб. (1,1 млрд долл.), при этом мы ожидаем роста сервисной мобильной выручки на 4% и падения доходов сегмента фиксированной связи на 2%. Мы прогнозируем EBITDA (здесь и далее – без учета МСФО 16) в России на уровне 25,6 млрд руб. (388 млн долл.), а рентабельность по EBITDA – 35,6%. Выручка на рынках Алжира, Бангладеш и Пакистана, по нашим оценкам, составит 203 млн долл., 135 млн долл. и 334 млн долл. соответственно, а EBITDA – 83 млн долл., 42 млн долл. и 140 млн долл.

( Читать дальше )

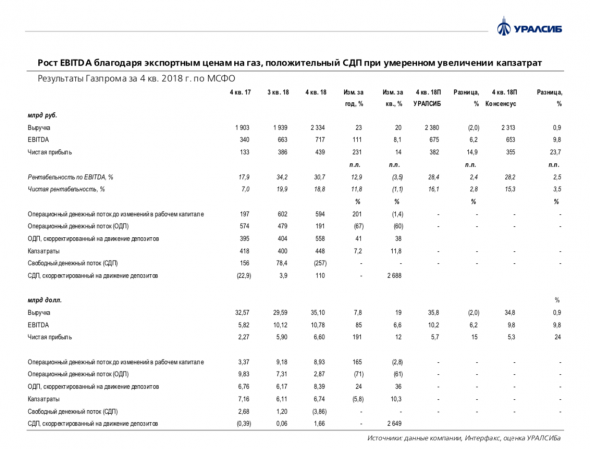

Блог компании УРАЛСИБ Брокер |Газпром: EBITDA год к году выросла более чем вдвое

- 30 апреля 2019, 11:06

- |

Цены на газ в дальнем и ближнем зарубежье обеспечили рост выручки и EBITDA. Рост EBITDA год к году обусловлен, помимо отсутствия значительных списаний в 4 кв. 2018 г., ростом цен на природный газ на основных рынках компании. Средняя цена реализации на рынках за пределами бывшего СССР (в основном ЕС и Турция) выросла на 25% год к году и на 9% квартал к кварталу до 274 долл./тыс. куб. м. Средняя цена на рынке стран бывшего СССР выросла на 12% год к году, но снизилась за квартал на 3% до 176 долл./тыс. куб. м. При этом объем продаж в страны дальнего зарубежья сократился на 15% год к году и вырос на 2% квартал к кварталу до 58 млрд куб. м. Объем продаж в страны ближнего зарубежья не изменился год к году и вырос на 57% квартал к кварталу до 11 млрд куб. м. Операционный денежный поток (ОДП), скорректированный на движение краткосрочных депозитов, вырос на 41% год к году и на 38% квартал к кварталу до 558 млрд руб. (8,39 млрд долл.).

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Магнит: ожидаем хорошую динамику выручки, но рентабельность может быть под давлением

- 29 апреля 2019, 13:26

- |

Прогнозируем рентабельность по EBITDA на уровне предыдущего квартала... Во вторник, 30 апреля, Магнит опубликует финансовую отчетность за 1 кв. 2019 г. по МСФО. Мы ожидаем, что темпы роста выручки несколько ускорятся относительно предыдущего квартала, хотя при этом и останутся ниже, чем у его основного конкурента и лидера рынка – X5 Retail Group. В частности, мы прогнозируем увеличение выручки Магнита на 10% (здесь и далее – год к году) до 317 млрд руб. (5,0 млрд долл.) и рост EBITDA на 5% до 21,5 млрд руб. (352 млн долл.). Это предполагает снижение рентабельности по EBITDA на 0,3 п.п. до 6,8%. Чистая прибыль, по нашим прогнозам, сократится на 4% до 7,1 млрд руб. (128 млн долл.).

… и валовую маржу 23,6%. Динамика рентабельности Магнита, по нашему мнению, останется под влиянием сильной конкуренции на розничном продовольственном рынке, требующей сохранения высокой промоактивности. Продолжение расширения торговой сети и программы реновации также отразится на уровне расходов.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Сбербанк: прибыль год к году, возможно, не изменилась

- 29 апреля 2019, 12:50

- |

Ожидаем стоимость риска ниже 1%. Сбербанк во вторник опубликует финансовые результаты за 1 кв. 2019 г. по МСФО и проведет телефонную конференцию. Мы полагаем, что чистая прибыль будет примерно на уровне годичной давности (1 кв. 2018 г.), а ROAE составит приблизительно 21%. Консенсус-прогноз (собранный самим банком) предполагает такую же прибыль, какую и мы, – 211 млрд руб. С одной стороны, банк за это время наращивал объем бизнеса, что увеличило основной доход (в первую очередь, комиссионный), но с другой, год назад были нетипично низкие отчисления в резервы. В то же время на расходы продолжает влиять перевод сотрудников из дочернего подразделения. Мы полагаем, что маржа могла просесть примерно на 40 б.п. за квартал – за счет как сезонности, так и тренда в ставках. Впрочем, разворот маржи может произойти уже во 2 кв. Рост чистых комиссий мог составить около 11% год к году, что чуть ниже тех темпов, которые менеджмент закладывает по итогам года (14–16%), но ускорение может произойти позже в течение года. Для расходов мы оцениваем годовые темпы роста на уровне около 7%, превышение над уровнем инфляции в первую очередь должно относиться к изменению учета части ИТ-расходов. Стоимость риска могла в этот раз быть меньше 1% в том числе из-за укреплявшегося рубля, мы ожидаем 0,8%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Энел Россия: существенному росту прибыли

- 29 апреля 2019, 11:49

- |

Чистая прибыль увеличилась на 29% год к году. Энел Россия на прошлой неделе опубликовала сильную финансовую отчетность за 1 кв. 2019 г. по МСФО, которая превзошла ожидания рынка по EBITDA и чистой прибыли. Несмотря на снижение выработки на 3,7% (здесь и далее – год к году), выручка увеличилась на 3,0% до 19,1 млрд руб. за счет роста цен на 6,5%. Выручка от продажи электроэнергии увеличилась на 5,4% до 12,4 млрд руб., от продажи мощности – на 1,1% до 5,4 млрд руб. на фоне индексации тарифов и КОМ. Операционные расходы остались приблизительно на уровне годичной давности, составив 15,1 млрд руб. Что касается переменных затрат, меньшие физические объемы топлива из-за снижения выработки были компенсированы ростом цены на него. Затраты на персонал сократились на 9,8%, также был отменен налог на движимое имущество, что способствовало уменьшению постоянных затрат на 14,2% до 2,7 млрд руб. В результате EBITDA выросла на 15,1% до 5,3 млрд руб., а рентабельность по EBITDA – на 2,9 п.п. до 27,7%. Снижение финансовых расходов, а также положительные курсовые разницы на фоне оптимизации структуры долга привели к увеличению чистой прибыли на 29,3% до 3,0 млрд руб., что стало позитивным сюрпризом для рынка.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |X5 Retail Group: лучше ожиданий

- 26 апреля 2019, 12:34

- |

EBITDA превысила прогнозы на 8%. Вчера X5 Retail Group опубликовала очень хорошие финансовые результаты за 1 кв. 2019 г. по МСФО. Так, выручка возросла на 16% (здесь и далее – год к году) до 406 млрд руб. (6,2 млрд долл.), в соответствии с ожиданиями и ранее опубликованными операционными результатами. EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи и до применения МСФО 16 выросла на 36% до 29,0 млрд руб. (440 млн долл.), что предполагает рентабельность на уровне 7,1% (+1,0 п.п.) и превышает наш и консенсусный прогнозы на 4%. Скорректированная EBITDA компании увеличилась на 23% до 29,5 млрд руб., или 447 млн долл. Скорректированная рентабельность по EBITDA при этом улучшилась на 1,0 п.п. до 7,3%. С учетом применения стандарта МСФО 16 рентабельность по EBITDA в 1 кв. составила 12,5%.

Валовая маржа выросла на 1,0 п.п. до 24,8%. Валовая прибыль X5 Retail Group в 1 кв. 2019 г. до применения МСФО 16 выросла на 20% до 101,8 млрд руб. (175 млн долл.), а валовая рентабельность составила 24,8% (+1,0 п.п.).

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Mail.Ru Group: хуже ожиданий

- 26 апреля 2019, 12:25

- |

Выручка увеличилась на 22% год к году. Вчера Mail.Ru Group опубликовала финансовые результаты за 1 кв. 2019 г., показавшие хороший рост выручки, но оказавшиеся хуже ожиданий по EBITDA. Так, совокупная сегментная выручка увеличилась на 22% (здесь и далее – год к году) (на основе отчетности проформа с учетом деконсолидации результатов платформы Pandao и консолидации сервиса UMA) до 20,1 млрд руб. (305 млн долл.), что в целом соответствует нашим и рыночным ожиданиям. В то же время совокупный сегментный показатель EBITDA снизился на 26% до 4,2 млрд руб. (65 млн долл.), что на 25% ниже нашего и на 18% – консенсусного прогнозов. На уровне EBITDA отразилось начисление НДС в размере 260 млн руб. (4 млн долл.), произведенное по итогам налоговых проверок. Без учета операций Delivery Club и Юлы, которые могут в перспективе быть деконсолидированы, на основании данных проформа рост выручки в первом квартале составил 18,4%, а падение EBITDA – 9,8%.

Компания подтвердила свой предыдущий прогноз на 2019 г. По итогам 2019 г. Mail.Ru по-прежнему ожидает (без учета Delivery Club, Юлы и с учетом применения МСФО 16) роста выручки на 18–22%, или 85–88 млрд руб., и EBITDA на уровне 32–34 млрд руб. Компания подтвердила ожидания относительно сезонности бизнеса, предполагающие более быстрый рост выручки во втором полугодии и относительно высокий вес расходов, приходящихся на начало года. Компания представила новую сегментную структуру бизнеса.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |НОВАТЭК: EBITDA в долларах – на уровне 1 кв. 2018 г.

- 26 апреля 2019, 12:03

- |

Динамика экспортных пошлин на нефть поддержала EBITDA. Вчера НОВАТЭК представил отчетность за 1 кв. 2019 г. по МСФО. Выручка выросла на 30% год к году и снизилась на 1,3% квартал к кварталу до 234 млрд руб. (3,54 млрд долл.), на 0,3% выше консенсусного прогноза и на 1,2% ниже нашей оценки. Показатель EBITDA (сумма операционной прибыли и амортизации, не включающая прибыль от продажи активов) повысился на 16% год к году и на 3,5% квартал к кварталу до 65,5 млрд руб. (0,99 млрд долл.), на 5,7% ниже наших и на 3,5% – рыночных ожиданий. Рентабельность по EBITDA снизилась соответственно на 3,5 п.п. и выросла на 1,3 п.п. до 28,0%. Чистая прибыль увеличилась почти в восемь раз год к году и квартал к кварталу до 382 млрд руб. (5,77 млрд долл.). Основной вклад в рост прибыли внесла продажа 10-процентной доли в проекте «Арктик СПГ 2», в результате которой была зафиксирована прибыль объемом 309 млрд руб. Вычитая из теоретический налог на прибыль (20%), мы получаем скорректированную прибыль 135 млрд руб., что на 17% выше нашей оценки и на 29% – рыночного прогноза.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Petropavlovsk Plc: финансовые показатели в 2018 г. снизились

- 25 апреля 2019, 11:02

- |

Падение выручки и рентабельности... Petropavlovsk Plc вчера опубликовал слабую отчетность за 2018 г. по МСФО и операционные результаты за 1 кв. 2019 г. Выручка в прошлом году сократилась на 15% год к году до 500 млн долл., EBITDA – на 27% до 143 млн долл. Рентабельность по EBITDA снизилась с 33,5% в 2017 г. до 28,6%, а чистая прибыль сократилась с 37 млн долл. до 26 млн долл. соответственно.

… из-за сокращения продаж золота и роста затрат в первом полугодии. Объем производства золота компанией в прошлом году сократился почти на 4% год к году до 422 тыс. унций, включая 51,2 тыс. унций золота в концентрате, что соответствует нижней границе прогноза менеджмента. Объем продаж сократился на 16% до 369,6 тыс. унций, что привело к существенному падению выручки, хотя средняя цена реализации золота за год почти не изменилась – 1 262 долл./унция в 2018 г. против 1 263 долл./унция годом ранее. Общие денежные затраты (ТСС) выросли на 6% до 786 долл./унция. При этом совокупные денежные затраты на производство (AISC) также увеличились – почти на 16% до 1 117 долл./унция. В результате рентабельность по EBITDA снизилась на 5 п.п. Следует отметить, что рост затрат наблюдался в первом полугодии, а во втором новой команде удалось улучшить контроль над затратами. В частности, ТСС сократились с 899 долл./унция в первом полугодии до 650 долл./унция во втором полугодии, а AISC, по нашей оценке, – с 1 138 долл./унция до 1 098 долл./унция соответственно. Сокращение затрат соответствует прогнозу компании, представленному в сентябре 2018 г. Благодаря этому EBITDA во втором полугодии увеличилась на 36% по сравнению с показателем первого до уровня 2 п/г 2017 г., хотя выручка за этот период и сократилась на 15% относительно 1 п/г 2018 г. В нынешнем году Petropavlovsk планирует реализовать 450–500 тыс. унций, ТСС ожидаются в размере 850–950 долл./унция, а после запуска автоклавной установки на полную мощность в 2020 г. прогнозируется снижение денежных затрат на 15%. В 1 кв. 2019 г. компания добыла 107,7 тыс. унций золота, что на 4% меньше, чем в 1 кв. 2018 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс