Блог им. Zek_Sinica |Пост про респект и полезности.

- 05 сентября 2018, 13:46

- |

Телефон, ну че тут говорить, флагман есть флагман. Керамическая крышка, разрешение больше чем на мониторе. Шесть гигов опры для чего? На компе с которого пишу целых 4:)

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 36 )

Блог им. Zek_Sinica |Как же трейдить US500?

- 02 августа 2018, 12:33

- |

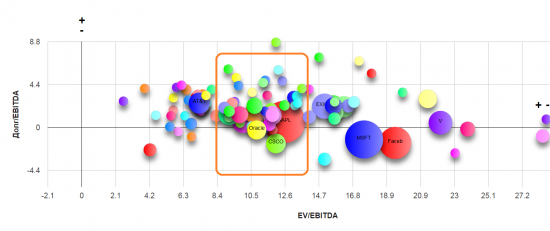

Итак мы решили, что покупать индекс не страшно тут. Не считая лидеров, общей перекупленности я не замечаю. Компании продолжают наращивать прибыли и компенсировать высокий EV.

Фундамент говорит, что покупать. А техника когда.

Считаю, что лучше на фьюче работать только от лонга.

Итак как определить когда покупать?

Сам я всегда использую ТА, после фундаментального анализа. Это защищает от покупок магнита по 5000 и тд.

Основную идею я увел у Татарина. Это принцип 3х точек.

Не важно, что используется, трендовые или горизонтальные уровни. Я пользуюсь и тем и другим.

Четкие правила:

- Уровни и трендовые строятся только по 3м точкам. Если только две точки, ждать третью.

- Условия пробоя, закрытие свечки за уровнем или трендовой.

- Стоп за последний фрактал(хай или лоу)(если сделка интрадейная). Если среднесрок то уже отдельная статья.

- Выход после соотношения SL TP 1:3, или обратный сигнал.

( Читать дальше )

Блог им. Zek_Sinica |Наверно забанят. Маленькое расследование победителя.

- 01 августа 2018, 21:08

- |

Смотрим пост №1

И опа… а текст с картинками взят внаглую вот отсюда:

ru.investing.com/analysis/article-200228107

Ну ладно… с кем не бывает пост то второй. Первый то по-любому сделан самостоятельно.

В последнее время российские частные и институциональные инвесторы все больше интересуются иностранными ценными бумагами, причем не только акциями, но и более сложными инструментами, недостаток которых ощущается на отечественном фондовом рынке. Поэтому появление нового инструмента на американский рынок акций на Московской бирже — знаковое событие для инвесторов в индексные инструменты. Инвесторы получают возможность осуществлять с ними операции в российской юрисдикции по понятным механизмам, используя преимущества биржевого рынка: прозрачность ценообразования, ликвидность и надежность инфраструктуры.А не тут то было.

Московская биржа уже в третьем квартале этого года начнет торги акциями иностранных эмитентов. На первом этапе планируется допустить к торгам порядка 50 акций крупнейших иностранных компаний. Акции будут храниться в Национальном расчетном депозитарии, а сами торги будут осуществляться непосредственно на площадке Мосбиржи.

( Читать дальше )

Блог им. Zek_Sinica |Как победить в конкурсе на Smart-Lab'е? все совпадения случайны.

- 26 июля 2018, 18:10

- |

2. Нагуглить картинок с запросом Snp500

3. Нагуглить в википедии данные об истории торговли иностранными эмитетами в России.

4. Взять с сайта ММВБ данные о контракте.

5. Наконец нагуглить классную статью на инвестинге

6. Разбавить размышленими о том что трейдинг это на самом деле классно!

БИНГО!

Ну и это при всем желании победить один известный форум, по уровню уникального контента, и плюшек на сайте.

Удачи! Схема для победы в будущих конкурсах на руках! Пользуйтесь!

Блог им. Zek_Sinica |US500. Обзор сектора фармацевтики в новом формате.

- 24 июля 2018, 09:56

- |

smart-lab.ru/blog/482375.php

smart-lab.ru/blog/483165.php

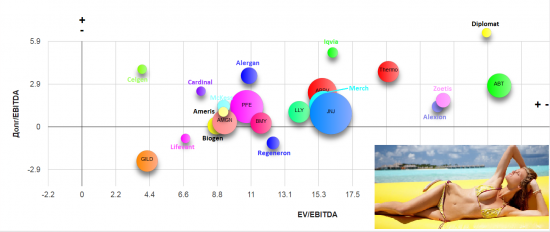

Думаю, а че блин я туплю? и сделал быстрый обзор фарм сектора.

Показатели компаний загружу позже. Не успеваю нужно бежать.

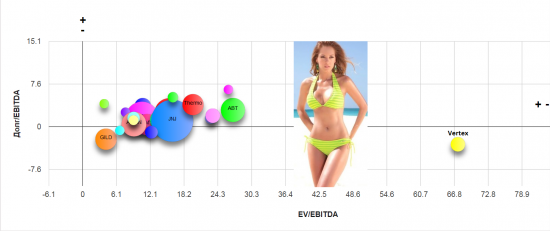

Vertex как видно просто нереально оценен рынком, а вот Gilead нужно рассмотреть пристально.

( Читать дальше )

Блог им. Zek_Sinica |US500. Так ли близок страшный конец американского безумного капитализма? И есть ли смылс покупать новый фьюч US500

- 23 июля 2018, 16:40

- |

Тот случай, когда мало букв, но много картинок.

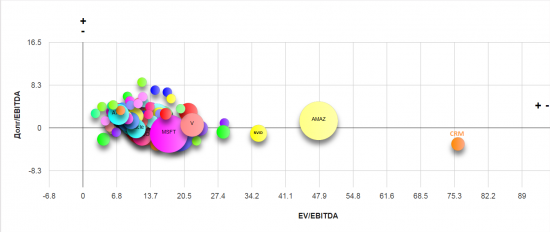

Вышел новый фьюч US500, потому главный вопрос брать или не брать? Решил глянуть, так ли сильно перекуплен SnP 500, и так ли близок страшный конец американского безумного капитализма?

Сел я значит, забил в базу свежие данные по капитализации на дату 16.07.2018 (пока забивал, пару раз чуть не забил на идею), закинул квартальные отчеты, которых не хватало, и сгенерировал ту самую картинку долларового «безумия». К слову сказать пока заносил отчеты, капитализация части компаний изменилась, потому на выходных занес новые значения от 20.07.2018

Безумие для нефинансового сектора. Все компании у которых нормально считается EBITDA.

Как видно лидеры загромождают пол диаграммы, плюс CRM, фантастически оценен....(ну а что поделаешь… все сейчас держится на приложениях для смартфонов и тд. Бениофф, без сомнений боженька в IT-индустрии.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс