Активный Инвестор

сальдо внешней торговли РФ в марте 2015 года

- 12 мая 2015, 22:59

- |

www.finanz.ru/novosti/aktsii/proficit-vneshney-torgovli-rf-v-marte-vyros-bolee-chem-na-10-proc-do-15-mlrd-dollarov-cb-1000627489

- комментировать

- Комментарии ( 2 )

с 15 мая Сбербанк снизит доходность депозитов и стоимость кредитов

- 12 мая 2015, 22:56

- |

РИА Новости информируют о том, что с 15 мая Сбербанк снизит доходность депозитов и стоимость кредитов. Глава госбанка Герман Греф объясняет это решение снижением 6 мая ключевой ставки Центробанка с 14 до 12,5%. Греф отметил, что банк «будет опускать все ставки», причем часть из них уже была снижена с 1 мая.

На уменьшение ключевой ставки таким же образом реагируют и другие банки. Газпромбанк решил снизить депозитные ставки с 8,2-12% до 6,6-11% по рублевым вкладам, а валютные депозиты удешевил с 2,9-4% до 2,45-3,5%. Ранее ВТБ объявлял о понижении стоимости корпоративных кредитов на 1,5 п.п. Тинкофф Банк сообщал об уменьшении ставок по вкладам.

В начале апреля в Сбербанке снизили ставки по корпоративным кредитам в среднем на 1 п.п. Вице-президент банка Светлана Сагайдак пояснила, что сниженные ставки обеспечат рост кредитования бизнеса на 100 млрд рублей. Также в конце марта на 1-2 п.п. стали дешевле потребительские кредиты Сбербанка.

finrussia.ru/news/show/201505123

пираты атакуют танкеры с нефтью

- 08 мая 2015, 13:49

- |

Более половины подвергшихся нападению судов были стоявшими на якоре танкерами

Более половины подвергшихся нападению судов были стоявшими на якоре танкерамиС падением цен на нефть и газ снизился спрос на танкеры, перевозящие нефть, нефтепродукты, СПГ и СУГ, пишет сингапурская газета Today.

По оценкам аналитической компании Clarksons, ставки фрахта танкеров-газовозов снизились с $90 тыс в день в 2013 году до $60 тыс в день в настоящее время. В результате многие танкеры для перевозки нефти и газа простаивают по всему миру, в том числе в портах Сингапура и его территориальных водах. Некоторые из стоят на якоре или дрейфуют в таких как южная части Южно-Китайского моря и подходы к Сингапурскому проливу северо-восточнее Пулау Бинтан.

В районе Пулау Бинтан суда могут находиться, не платя сборы за стоянку, в ожидании входа в порты Сингапура для бункеровки, смены экипажа, технического обслуживания или получения следующего задания. Однако именно здесь они уязвимы перед вооруженными ограблениями и мелкими кражами.

( Читать дальше )

Слабый евро помогает ФРГ

- 08 мая 2015, 13:33

- |

Немецкие предприятия установили новый рекорд по продажам за пределами страны. В марте Германия вывезла товаров за границу на 12,4 процента больше, чем в марте 2014 года.

В Германии установлен новый рекорд в сфере экспорта: в марте достигнуты самые высокие экспортные показатели за один месяц. В годовом исчислении продажа товаров за границу в марте 2015 года увеличилась на 12,4 процента до 107,5 млрд евро, сообщило в пятницу, 8 мая, Федеральное статистическое ведомство в Висбадене. При этом особенно заметно вырос экспорт в страны за пределами ЕС, прежде всего, в США и Китай.

По сравнению с февралем, экспорт из ФРГ вырос на 1,2 процента, то есть почти в три раза больше, чем предсказывали экономисты. Объем импорта в Германию также увеличился до рекордных показателей в 84,5 млрд (плюс 7,1 процента).

( Читать дальше )

Теория лжи: как определить, когда вам врут

- 08 мая 2015, 13:28

- |

Мелкая ложь сотрудника чуть не стоила Эндрю Бауэру его самого ценного клиента. Корреспондент BBC Capital решил выяснить, есть ли способы определить, в какие моменты люди вам врут.

В 2014 г. Бауэр — глава нью-йоркской компании Royce Leather, производящей эксклюзивные дорожные принадлежности, — готовился запустить в продажу через крупный универмаг новый продукт. За пару недель до запланированной даты начала продаж он уточнил у своего заместителя, заказан ли товар. Тот подтвердил, что все в порядке.

Две недели спустя Бауэру позвонили из универмага и поинтересовались, когда можно ожидать прибытия товара. Только тогда он обнаружил, что его заместитель так и не заказал продукцию.

«Ситуация была очень неприятная, — вспоминает Бауэр. — И этот эпизод сказался на наших отношениях с универмагом».

Но больше всего Бауэра удивило, что его заместитель, опытный сотрудник с 30-летним стажем, солгал ему.

(Похожие статьи из раздела «Журнал»)

( Читать дальше )

Как мы обманываем себя и что с этим делать

- 08 мая 2015, 13:19

- |

- 7 мая 2015

Стакан наполовину пуст? Или все-таки наполовину полон?

Стакан наполовину пуст? Или все-таки наполовину полон?Как по поведению большого начальника угадать, о чем он думает? На самом деле, это не так сложно, как кажется — даже если лицо у него совершенно каменное, утверждает колумнист BBC Capital.

Я как-то сидел в кабинете у главы одной компании, размышляющего о возможном крупном приобретении. Он пересматривал разнообразные отчеты и аналитические записки от своих сотрудников, а также рекомендации крупной консультационной фирмы, которую подрядили для предоставления «объективной информации». Но мне было понято, каким будет его решение, еще до того, как он его объявил.

( Читать дальше )

Что ждать от данных по рынку труда США?

- 08 мая 2015, 13:11

- |

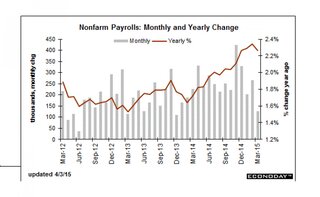

Консенсус-прогноз аналитиков указывает на 220 тыс. рабочих мест, однако есть определенные предпосылки к тому, что цифры окажутся намного хуже. Месяц назад, напомним, было создано всего 126 тыс. рабочих мест, и для многих такой слабый результат стал полной неожиданностью. Согласно данным агентства ADP, опубликованным на этой неделе, в несельскохозяйственном секторе было создано всего 169 тыс. рабочих мест — минимум с февраля прошлого года, правда статистика от ADP далеко не всегда совпадает с официальными данными.

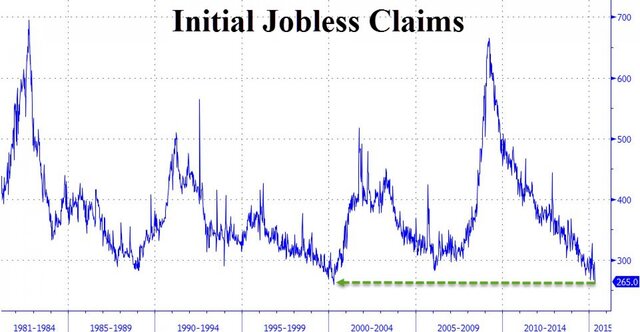

С другой стороны, количество первичных заявок на пособие по безработице опустилось до минимума за 15 лет.

( Читать дальше )

лизинг SSJ 100 в Азии, объем сделки более 3 млрд долл

- 08 мая 2015, 13:05

- |

Объем сделки между РФ и КНР по лизингу 100 самолетов SSJ 100 /«Сухой Суперджет 100»/в Азии превысит 3 млрд долларов. Соответствующее соглашение подписано сегодня в рамках визита председателя КНР Си Цзиньпина в Россию.

Подписи под документом о создании компании для лизинга самолетов «Сухой Суперджет 100» в Китае и странах Юго-Восточной Азии поставили сопредседатель Российско-китайского инвестиционного фонда /РКИФ/ Кирилл Дмитриев, президент Объединенной авиастроительной корпорации /ОАК/ Юрий Слюсарь, сопредседатель РКИФ Ху Бин и секретарь комитета партии народного правительства провинции Шэньси Ван Цзюнь.

В соответствии с соглашением, в консорциум инвесторов компании войдут РКИФ, «Гражданские самолеты Сухого» /ГСС/, ОАК, Комитет по управлению Новой области Сисянь / КНР/, а также китайская компания New Century International Leasing.

Российско-китайская лизинговая компания планирует приобрести у ГСС порядка 100 судов на общую сумму около 3 млрд долларов и поставить их в КНР и рынки Юго-Восточной Азии.

Штаб-квартира новой лизинговой компании будет находиться на территории российско-китайского технопарка в г. Сисянь, провинция Шэньси.

www.finanz.ru/novosti/aktsii/rf-i-knr-podpisali-soglashenie-o-lizinge-SSJ-100-v-azii-obem-sdelki-bolee-3-mlrd-doll-1000621088

Почему нефть продолжит править миром

- 07 мая 2015, 18:40

- |

Несмотря на все разговоры вокруг падения цен на нефть глобальный спрос по-прежнему растёт, пишет Forbes.

Нефть, на долю которой приходится 33% мировых поставок энергоресурсов, является главным энергоносителем в мире. Спрос на неё постоянно растет: он составлял 67 млн баррелей в день в 1990 году, 77 млн баррелей в день в 2000 году, и 91 млн баррелей в день в 2014 году. Трудно понять тех, кто враждебно относится к топливу, которое делает их повседневную жизнь легче и стало одним из двигателей глобализации.

Благодаря таким нефтепродуктам как бензин и дизельное топливо продолжающееся господство нефти на стремительно растущем автомобильном рынке только что достигло развивающихся экономик Азии. В настоящее время в мире насчитывается около 1,2 млрд только легковых автомобилей и более 98% из них зависят от нефти. Ожидается, что их парк достигнет 2 млрд к 2035 году и превысит 3 млрд к 2050 году, так как развитие Азии предполагает рост личных доходов. В этом году мировые продажи автомобилей составят 89 млн, то есть вырастут на 37% по сравнению с 2005 годом.

( Читать дальше )

теги блога Активный Инвестор

- bitcoin

- CNYRUB

- FTX

- gamestop

- Goldman Sachs

- IPO

- Robinhood

- Robinhood Markets

- S&P500

- SEC

- SPAN

- wsb

- акции

- акции США

- арбитраж

- аукцион закрытия

- аэрофлот

- Банки

- биржа

- биткойн

- брокер

- брокеры

- валюта

- волатильность

- ВТБ

- ГАЗ

- газ для европы

- Газпром

- гамма

- госдолг США

- Дивиденды

- ДНР

- доллар

- Доллар рубль

- Дональд Трамп

- евро

- ИИС

- Инвестиции

- инфляция

- инфляция в США

- Искусственный интеллект

- Китай

- крипта

- криптобиржа

- криптовалюта

- Магнит

- манипулирование

- Манипуляции

- маркетмейкер

- маркетмейкеры

- маркетмейкинг

- Матчинг

- МБ

- Мосбиржа

- Московская Биржа

- натуральный газ

- недельные опционы

- нефть

- НОВАТЭК

- облигации

- опрос

- опцион

- опционы

- Открытие

- Открытие брокер

- оффтоп

- политика

- РБК

- рубль

- Санкции

- санкции США

- сбер

- Сбербанк

- СВО

- смартлаб

- СПАН

- стоп лосс

- стредл

- СУР

- сша

- тета

- теханализ

- технический анализ

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- фандинг

- Форекс

- ФРС

- ФРС США

- ФСК Россети

- фьючерс

- фьючерсы

- ЦБ

- ЦБ РФ

- ЦФА

- Шорт

- экономика США