Андрей Хохрин

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 27 мая 2024, 09:45

- |

- комментировать

- Комментарии ( 0 )

Сокращение доли акций в смешанном портфеле акций и денег

- 27 мая 2024, 06:27

- |

Если Индекс МосБиржи пробивает вниз 3 364 п., доля корзины акций (соответствует Индексу голубых фишек) в портфеле PRObonds Акции / Деньги будет снижена до 43% от активов с нынешних ~44%. Доля денег в РЕПО с ЦК (эффективная ставка размещения ~17% годовых) будет увеличена до 57%.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Доходности ВДО (которые растут), портфель ВДО (13,3% за 12 мес. и 19,3% на перспективу) и сделки в ВДО

- 27 мая 2024, 06:16

- |

Динамика средних доходностей ВДО в зависимости от кредитного рейтинга – на диаграмме. Всё выше и выше. Разворачиваются такие тенденции через смену эмоционального восприятия. Пока рост доходностей воспринимается как возможность, он обычно не заканчивается. Когда он становится поводом к апатии и желанию продать просевшие облигации – здесь обычно разворот.

В публичном портфеле PRObonds ВДО мы не ставили на возможность еще с прошлой осени. Большая доля денег (в РЕПО с ЦК, эффективная ставка сейчас ~17% годовых), отбор коротких и наиболее доходных облигаций позволили портфелю продолжать приносить доход. 13,3%, накопленные за прошедшие 12 месяцев (в доверительном управлении, построенном на модели портфеля – больше) – выше средней ставки банковского депозита за эти месяцы.

При этом потенциальная доходность портфеля (сумма доходностей входящих в него облигаций и денег) поднялась уже к 19,3%. Вероятно, поднимется выше. Что делает перспективу менее туманной.

Что касается сделок, то сейчас мы не готовы добавлять в портфель что-то новое. Хотя уже держим руку на пульсе. Более-менее косметически сокращаем то, что сравнительно менее доходно, добавляем то, что имеет премию к доходности (все сделки проводятся, начиная с сегодняшней сессии, по 0,1% от активов за сессию).

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 26 мая 2024, 11:26

- |

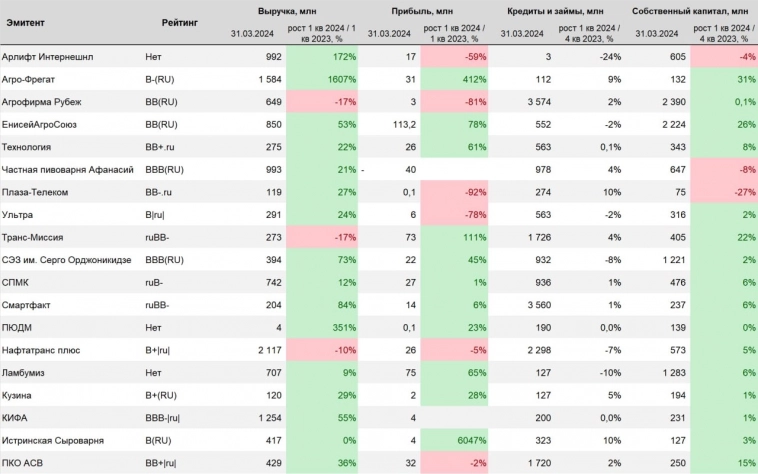

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь, здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Сэтл Групп, АСВ, Реиннольц, КИФА, СЭЗ им. Серго Орджоникидзе)

- 25 мая 2024, 11:23

- |

🟢 ООО «СЭТЛ ГРУПП»

АКРА подтвердило кредитный рейтинг на уровне A(RU)

Сэтл Групп — крупнейший застройщик жилой недвижимости в Северо-Западном регионе. В 2023 году Компанией введены объекты общей площадью 1,4 млн кв. м; площадь квартир в объектах, находящихся в стадии текущего строительства, на начало мая 2024 года также составила 1,4 млн кв. м, по данным Единого ресурса застройщиков.

По итогам 2023 года выручка Компании составила 153,6 млрд руб., а FFO до чистых процентных платежей и налогов — 38,4 млрд руб. (рост на 2,5 и 12,4% в годовом сопоставлении).

Отношение чистого долга к FFO до чистых процентных платежей по итогам 2023 года составило почти 1,0х. В течение прогнозного периода с 2024 по 2026 год, как полагает Агентство, указанный показатель не превысит текущий уровень. Средневзвешенное за 2021–2026 годы отношение общего долга к капиталу равно 0,4х.

Сильная оценка ликвидности обусловлена наличием существенных объемов невыбранной задолженности и достаточно комфортным графиком погашения общекорпоративного долга.

( Читать дальше )

IVA Technologies объявляет о планах провести IPO на Мосбирже в первой половине июня

- 24 мая 2024, 12:15

- |

Читателям нашего канала компания известна как поручитель по выпускам облигаций ХайТэк-Интеграция. А в скором времени, видимо, еще и как эмитент акций. Подробнее о бизнесе IVA Technologies — в видео

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Результаты доверительного управления в ИК Иволга Капитал (1,34 млрд р., доходность «на руки» за последние 12 мес. – 12,1-14,9%)

- 24 мая 2024, 06:34

- |

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

Краткий срез результатов доверительного управления в ИК Иволга Капитал. Всего на нашем обслуживании находится 198 активных счетов (+10 счетов с момента последней публикации результатов ДУ в апреле). Общая сумма активов – 1,34 млрд р.

Средняя доходность управления «на руки» (после вычета комиссий и НДФЛ), по годам – на диаграмме. Это средняя доходность всех счетов, которые в данный год находились на обслуживании с его начала до его конца. В 2023 году мы разделили управление на три основные стратегии – ДУ ВДО, ДУ РЕПО с ЦК и ДУ Сводный портфель. По последней из них статистики еще недостаточно (стратегия запущена только в ноябре 2023 года), а результаты ДУ ВДО и ДУ РЕПО также на диаграмме.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал