Блог компании Иволга Капитал |52 самых доходные ВДО и 20 наименее доходных, по версии Иволги. И почему биржевые трейдеры рациональные всех остальных

- 03 марта 2025, 06:33

- |

Лауреат Нобелевской премии по экономике Даниэль Канеман писал, основываясь на собственных экспериментах, что люди с опытом и мышлением биржевого трейдера более рациональны в поведении, чем все остальные.

Потому что могут на практике и на множестве повторений убедиться в победе статистики над собственными эмоциями, суждениями и прогнозами. Даже если сами себе в этом не признАются.

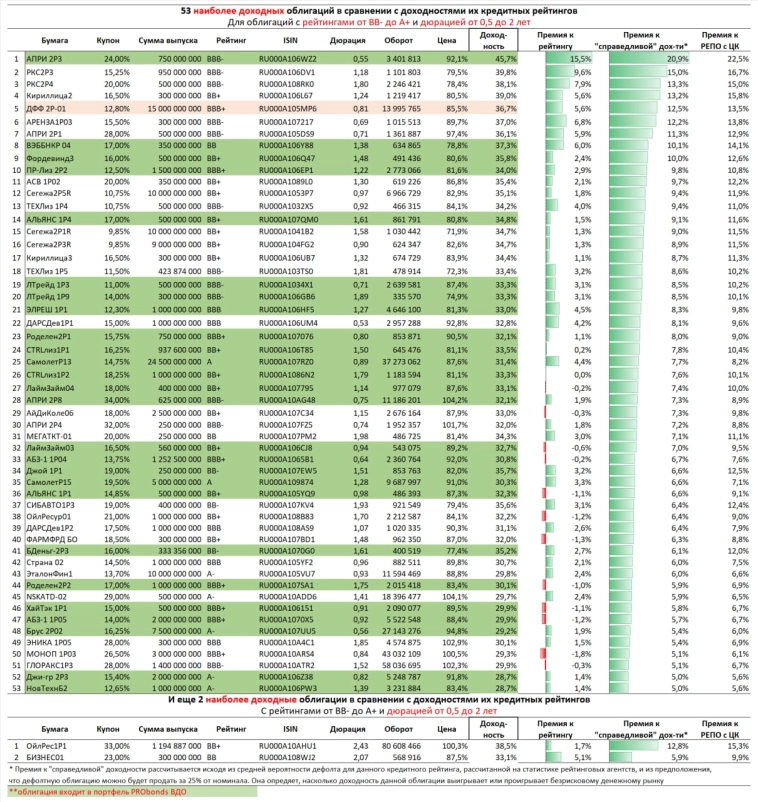

Вот вам порция статистики. На субботней облигационной конференции Cbonds & Smart-Lab теме приведенных 👆👇 таблиц я уделил особое внимание. Потому что это оцифрованное приложение простого правила «покупай дешево, продавай дорого». Практическими результатами чего мы делимся в постах про свой публичный портфель ВДО.

Именно банальная покупка того, что дает больше доходности при том же формальном кредитном риске, и избежание того, что премии не дает, создает портфелю наибольшую полезность.

Да, расчеты «справедливой доходности», от которой отмеряются премии и дисконты, мы делаем сами, и в этом основное допущение. Но для всех облигаций, которые мы анализируем, это допущение одинаково. Так что сравнение имеет право на существование.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 5 )

Блог компании Иволга Капитал |Наиболее и наименее доходные ВДО. Несколько слов о том, как мы их отбираем, и о Домодедово с Борцом

- 17 февраля 2025, 06:56

- |

Обычно ограничиваюсь замечанием, что мы покупаем или держим бумаги с премиями к доходности рейтинга и к «справедливой доходности» (о справедливой доходности – в сноске к первой таблице). И не касаемся или продаем бумаги с дисконтами. Поэтому в верхней таблице 👆 множество зеленых строк: эти облигации входят в публичный портфель PRObonds ВДО и обычно – в портфели нашего доверительного управления. А в нижней таблице 👇 нас нет.

Сегодня дополню. У нас разное отношение к отбору облигаций с разными уровнями кредитных рейтингов. Бумаги с рейтингами «BB/BBB», если они притягивают наше внимание, покупаем только или после тщательной проверки (не всегда она возможна), или с обязательным личным контактом с эмитентом.

Для рейтингов «BBB+» и выше (иногда начиная с «BBB») делаем шаблонную и лаконичную справку. Предположение в том, что срок дожития эмитента в случае серьезных проблем тем длиннее, чем выше его кредитный рейтинг. Соответственно, реализовавшийся риск в более высоком рейтинговом спектре обойдется портфелям меньшим ущербом. При предварительной оценке можно не зарываться в детали.

( Читать дальше )

Блог компании Иволга Капитал |Почему ВДО сейчас – история не роста, а потока платежей? И почему рейтинги B и B- лучше не трогать

- 10 февраля 2025, 06:56

- |

• 32% — средняя доходность ВДО. ВДО в нашей интерпретации – розничные выпуски облигаций с кредитным рейтингом не выше BBB. А средний для ВДО рейтинг – BB.

И на 32% ВДО-сегмент остановился с середины января. Я ожидал, что доходности пойдут дальше вниз. Не идут.

Вроде бы идти вниз есть куда.• Соотношение доходностей к ключевой ставке, 1,54, не настолько крутое, как было в первой половине 2023 или в декабре прошлого года. Однако для нынешнего уровня КС (21%) это серьезное соотношение.

В то же время, по недавнему всплеску размещений видим, что первичный рынок оживает. А интенсивное первичное предложение не дает доходностям снижаться. Есть еще множественные страхи, которым Гарант-инвест, Домодедово и Борец дают оправданную пищу.

Складывая сказанное, делаю кажущийся почти очевидным вывод, что эти ± 32% с нами надолго. Как будет на самом деле, узнаем. Но из практического, • ВДО-сегмент при нынешних доходностях и длине выпусков (выпуски сейчас сплошь короткие) – это история не роста котировок, а ощутимого потока платежей.

( Читать дальше )

Блог компании Иволга Капитал |53 наиболее доходных ВДО и 18 – наименее. По версии Иволги и на 31.01

- 03 февраля 2025, 06:45

- |

Самый консервативный материал от нас. Публикуем эти таблицы раз в 2 недели, чтобы не совсем примелькались.

Хотя для себя обновляем еженедельно, когда и тоже раз в неделю обновляем позиции в портфеле PRObonds ВДО.

Люди склонны считать себя экспертами в том деле, к которому причастны. И эксперты без боя пасуют перед самой банальной статистикой.

В случае каждого второго понедельника это таблицы наиболее и наименее доходных, простите за тавтологию, высокодоходных облигаций.

Наши победы над ВДО и в управлении ими стали безусловными только после обращения к этой статистике. Как формируется «справедливая» доходность, премии и дисконты к ней, мы периодически описываем. Если кратко, она проистекает из другой статистики – вероятностей дефолтов для каждого кредитного рейтинга, которые рассчитывают 3 из 4-х российских рейтинговых агентств.

При минимуме оценок и неочевидных решений в 2024 году мы опередили Индекс ВДО от Cbonds на 13%. Покупая и удерживая бумаги из 👆 первой группы таблиц (эти бумаги выделены зеленым) и обходя стороной бумаги из 👇 второй группы.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО перестали снижаться, остановились на 32-33%

- 27 января 2025, 06:54

- |

18 декабря наш индикатор средней доходности ВДО поставил максимум, 44,8% (к высокодоходным облигациям мы относим розничные бумаги с кредитным рейтингом не выше BBB).

В последующие недели • доходность к погашению откатывалась. И с 20 января стабилизировалась между 32 и 33% годовых. Заметно ниже пика. Не менее заметно выше ключевой ставки и ставок денежного рынка.

• Сегмент ВДО обрел баланс? Видимо. Соотношение средней доходности ВДО и ключевой ставки — 1,54 (делим 32,4% на 21%). Ни будь 2022-23 гг, сказал бы, что значение слишком крутое. Но уже бывало круче и долго.

Всё-таки отсюда у доходностей больше запаса со временем уйти еще ниже. Если ключевая ставка останется вблизи 21%. Однако есть и это «если», и история (см. графики). Поэтому, когда такое будет, не сказать.

Да и фондовый рынок имеет колебательную природу, независимо от направления его тренда. Вслед за резким снижением доходностей, можно предположить, увидим какой-то их отскок вверх, пусть и локальный. Т.е. снижение, пусть тоже локальное, облигационных котировок

( Читать дальше )

Блог компании Иволга Капитал |52 самых доходных ВДО и 21 наименее доходная. По оценке Иволги

- 20 января 2025, 05:34

- |

В первой таблице бумаги, из которых мы выбираем, что держать в портфеле ВДО и что туда добавлять. Зеленые строки – облигации, которые сейчас находятся в публичном портфеле PRObonds ВДО (и в нашем доверительном управлении).

Во второй – бумаги, которых мы избегаем.

Рынок не очень поощряет сложные построения. От простых приемов обычно больше пользы. Простой прием – иметь в портфеле более доходные имена, не иметь – менее. С поправкой хотя бы на минимальный предварительный анализ. Для него часто достаточно прочитать последний релиз по кредитному рейтингу данного эмитента.

Однако, как бы красиво ни выглядела облигация в ходе анализа, если она оказалась в нижней таблице, она все равно окажется и вне нашего портфеля.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО упали. Остались ли они привлекательными?

- 13 января 2025, 07:03

- |

Падение доходностей ВДО после их драматичного роста, в разрезе кредитных рейтингов – на верхнем графике. Напомню, ВДО для Иволги – бумаги с рейтингами не выше BBB. Но верхняя и нижняя иллюстрация чуть шире, вплоть до рейтинга A+.

Вопрос: нынешние доходности ВДО остаются интересными?

Ответ в трех пунктах:

• Первый. Доходности снизились, но средняя для ВДО на пятницу 10.01, примерно 33,5%, равна доходности конца октября, когда ключевая ставка уже была повышена до 21%. Это к тому, что доходности были выше. Однако сегодняшние не назвать исключительно низкими. Возможно, они возвращаются к норме.

• Второй, в развитие первого. Премии доходностей ВДО к денежному рынку. Средний график. Премии доходностей ВДО к сделкам РЕПО с ЦК или доходностям фондов ликвидности – около +10% годовых. По историческим меркам много. Можно опасаться дефолтов, но ВДО-доходности в январе 2025 выше доходности размещения свободных денег на максимальную, как минимум, за 1,5 года величину.

( Читать дальше )

Блог компании Иволга Капитал |52 наиболее доходные ВДО+ и 36 наименее доходных. Чтобы было проще выбирать на резко подросшем облигационном рынке

- 06 января 2025, 07:29

- |

За 2 недели цены облигаций выросли, доходности снизились.

Предыдущий, 2-недельной давности, срез доходностей мы делали по факту не изменения ключевой ставки. Которое на рынке изменило всё. Он здесь, можно сравнить. Даже Самолет стал не таким печальным. Или не таким привлекательным, для ищущих.

В остальном без хитростей. Мы берем отдельные относительно ликвидные облигации с рейтингами от BB- до A+ (ими и торгуем). И сравниваем их доходности со средней доходностью для их кредитного рейтинга. И со своим расчетом «справедливой» доходности (она учитывает покрытие риска).

Что относительно более доходно (и находится в первой таблице 👆), рассматриваем для покупки и часто покупаем. Что менее доходно (вторая таблица 👇), исключаем из портфеля.

Незамысловатый этот прием позволил нам переиграть рынок облигаций и переиграть сильно. Справедливости ради не он один. Но он, по меньшей мере, понятен со стороны.

Да и спекулировать хоть в какой-то системе координат проще, чем без нее.

( Читать дальше )

Блог компании Иволга Капитал |50 наиболее и 30 наименее доходных ВДО. Для тех, кого ударная пятница настроила подумать о покупках облигаций

- 23 декабря 2024, 07:00

- |

Если яркая биржевая пятница настроила вас подумать над покупкой облигаций, информация в таблицах👆👇, особенно в первой👆, может оказаться кстати.

Неожиданный рост хорош для тех, чьих портфелей он коснулся.

Но если вопрос, покупать или нет, только задан, проще на него отвечать, имея ориентиры.

Сравнительные доходности ВДО (хотя в таблицах облигации чуть выше по рейтингам, от BB- до A+, торгую обычно в этом рейтинговом спектре) мне выбор упрощают.

В первой таблице много зеленых строк. Это позиции, входящие в портфель PRObonds ВДО. Несложное правило: покупать / держать бумаги с премиями к своим рейтингам, продавать – с дисконтами.

Опираясь на правило и деньги в РЕПО с ЦК наш портфель ВДО в 2024 году оставил слишком далеко позади и просто вложения в ВДО, и любые индексы «взрослого» облигационного рынка.

Пользуйтесь, если доверяете!

( Читать дальше )

Блог компании Иволга Капитал |Доходность ВДО (42,3%) скакнула выше 2-х ключевых ставок

- 16 декабря 2024, 06:46

- |

После каждого нового скачка доходностей ждешь остановки. А после остановки получаешь новый скачок.

И вот сегмент высокодоходных облигаций (к ВДО относим бумаги кредитных рейтингов не выше BBB) преодолел магическую отметку: средняя доходность ВДО превысила 2 ключевые ставки. Ставка пока что 21%, доходность – 42,3%.

Накануне предыдущего повышения КС (с 19% до 21%) памятного 25 октября эта доходность была 31,4%. Спустя 2 месяца хочется добавить «всего-то». И – тоже всего-то – была в 1,65 раза выше еще той ключевой ставки.

Скачкообразный рост облигационных доходностей обыгрывает либо панику рынка (я ее не замечаю или не понимаю), либо траекторию реалистичной инфляции. Предположение, что это продажи под новый подъем КС, оставим без внимания. Т. к. при доходности 42% будет ли ставка 21% или 23% — вопрос не первой или не прямой важности.

В этой интерпретации повышение ключевой ставки, если способно тормозить инфляцию, может быть парадоксальным благом для облигаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал