Блог компании Иволга Капитал |Портфель ВДО, итоги февраля: впереди акции и золото, позади недвижимость, облигации и валюты. И немного про биткоин

- 06 марта 2024, 06:41

- |

Сравним наш основной публичный портфель PRObonds ВДО другими популярными финансовыми инструментами. Сравнительный итог февраля тот же, что и в январе. Впереди американские акции, золото и акции отечественные. Последние отрываются от портфеля незначительно. Надеемся однажды все-таки их нагнать.

Хотя все, что сопоставимо с портфелем по волатильности, облигационные индексы, валюты, недвижимость, более или менее отстает.

Всего же за 5 лет и 8 месяцев ведения портфель принес 93,4%. Или в среднем 12,2% годовых. За последний год – 14,6%. Внутренняя доходность портфеля – 18,1% годовых при среднем для его состава кредитном рейтинге А. Эти 18%+ — и есть ожидаемый результат ближайших месяцев. Как и все на фондовом рынке, не гарантированный.

В нескольких словах о тактике. По мере увеличения числа новых облигационных размещений увеличиваем и количество облигационных позиций в портфеле. Но каждую новую бумагу покупаем на весьма сдержанный % от активов. Также постепенно отходим от соотношения облигаций и денег 50:50 к соотношению 60:40 (сейчас на деньги приходится ~44% активов).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог компании Иволга Капитал |Биткоин не дает покоя

- 18 января 2024, 06:54

- |

О том, что вместо роста главной криптовалюты мира мир может получить ее падение, говорим последний месяц.

После и в ходе чего рост всё же был. Скоротечный. Затем монета вернулась в диапазон 40-44 тыс. долл., где обосновалась еще с начала зимы. И откуда, по нашей логике, однажды скользнет вниз. Пусть и через какие-то подъемы.

Будь у нас возможность открыть короткую позицию, открыли бы (открыта же она, например, в золоте). И, видимо, крупную (тут уже в отличие от золота). Что момент для этого неплохой, предполагали, когда цена была около 44 тыс. долл. Нынешние 42-43, думаем, тоже территория продажи.

Верно ли предположение, узнаем в течение зимы и начала весны. От обоснования вновь воздержимся. На рынке масса возможностей проиграть, объяснить, почему ты пошел против рынка, почему рынок пошел не туда, куда надо, и почему ты всё равно опытный трейдер и хороший парень. Зачем начинать?

Дождемся результата этого раунда игры. Увы, сугубо умозрительного. В силу суверенных особенностей инвестирования и спекуляций.

( Читать дальше )

Блог компании Иволга Капитал |Вчера упали драгметаллы и биткоин (особенно). Надеемся, упадут еще

- 04 января 2024, 05:06

- |

О том, что биткоин и золото (вместе с серебром) находятся в рискованном для покупок положении, мы писали. О золоте – в конце ноября. После чего оно сделало 2 заброса вверх и всё же ушло ниже тогдашних цен. О биткоине – в начале декабря, вблизи 44 тыс. долл. за монету. Затем он тоже дорожал и тоже недолго.

Бегство от доллара, которым легко обосновывалось подорожание того и другого, прервано. Снижение индекса S&P 500 укладывается в эту же логику.

Но если будущее американского рынка акций для нас туманно, драгметаллы и криптовалюты, как понимаем, только формируют движение вниз.

( Читать дальше )

Блог компании Иволга Капитал |Игра во фьючерсы. Первые ходы (шорт золота, серебра и нефти)

- 13 декабря 2023, 06:39

- |

1 декабря мы запустили новый портфель. NR Фьючерсы. Чистые спекуляции, плюс деньги на денежном рынке.

Говорить о каких-либо результатах слишком рано. Пока это близко к 15,5% годовых от размещения в РЕПО. Учитывая все открытые фьючерсные позиции, в деньгах сейчас 97% портфеля.

А открыты на данный момент:

• Короткая позиция в золоте, на 2,5% от активов (по цене контракта), при цене 2 019 долл./унц. Цена золота сейчас — 1980 долл.,

• Короткая позиция в серебре, на 1,7% от активов, при цене 22,89 долл./унц. Цена сейчас – 22,7 долл.,

• Короткая позиция в нефти, на 5% от активов, при цене 74,9 долл./барр. Цена сейчас – 73,2 долл.

Хотели бы открыть короткую позицию в акциях Сбербанка, но не имеем формального основания. Хотели бы сыграть на понижение в биткоине, имеем формальное основание, но не имеем соответствующего фьючерса на Московской бирже.

Покупать что-либо желания и причин нет.

Ну, а то, что мы продали (стратегия применяется и на реальных счетах нашего ДУ) и что хотим, но просто технически не можем продать, в нашей интерпретации, инструменты высокорискованные для инвестиций. Золото, серебро, биткоин.

( Читать дальше )

Блог компании Иволга Капитал |Криптогрезы. С биткоином по 45 000 долл.

- 07 декабря 2023, 06:28

- |

И позади долгий путь вверх. И, кажется, доллар уже совсем не тот.

Продолжение тренда, чем больше он воодушевляет, тем больше кажется само собой разумеющимся. Обоснование уверенности всегда найдется после и без усилий.

И, видится, вот он, очевидный шанс выигрыша. Покупаешь сейчас, продаешь потом, но вдвое дороже.

Однако раз за разом случается одно и то же. Вне зависимости от обстоятельств и контекста.

Раз за разом выиграет противоположная сторона. Меньшинство, способное сделать ставку против общей идеи. И подобрать под нее момент.

В биткоине, как кажется, момент где-то рядом.

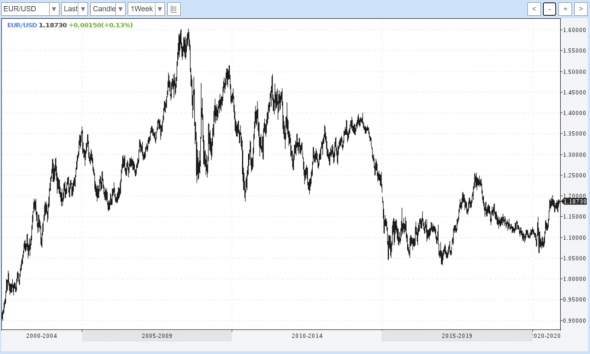

Источник графика

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Что происходит с рынком криптовалюты или почему биткоин не будет стоить 100 тыс. долларов?

- 24 ноября 2022, 11:09

- |

/Иллюстрация на тему «Что происходит с рынком криптовалюты?», источник /

1. Что случилось?

В последние дни многие СМИ писали о снижении стоимости биткоина, проблемах у криптобирж и рынка в целом. Катализатором выступил крах одной из крупнейших в мире — FTX, а также связанного с ней фонда Alameda Research. На мой взгляд, дефолт произошел из-за тотальной беспечности. С одной стороны, над компаниями не висел регулятор, который следил бы за операциями. С другой стороны, рынок криптовалюты неконтролируемо рос последние годы, так что было очень просто начать ассоциировать успехи рынка со своими собственными. Ну а дальше, как это обычно бывает, пошла цепная реакция: в дефолт ушли контрагенты, клиенты, кредиторы биржи, а также прочие проекты, павшие жертвой «bank run».

Пока Центробанки бесконечно печатали деньги, а ставки были околонулевыми, наиболее рискованные рынки разбухали от ликвидности, и качество проекта уходило на второй план. Вот только ставки оттолкнулись от своих низших точек, и это очень надолго. А дальше работают законы физики: если денег в экономике становится меньше, рынок не может не падать, а с учетом полноценного кризиса доверия, который сформировался на крипторынке, изъятия ликвидности из сектора продолжатся.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Перспективная устойчивость рубля, не реализованный потенциал доллара, риски для фондовых рынков и драгметаллов

- 23 ноября 2020, 08:12

- |

Рубль. Путь наименьшего сопротивления для рубля – от укрепления до стабилизации. Учитывая дешевизну нацвалюты, можно было бы ждать укрепления, но есть риски как со стороны возможного укрепления доллара – уже против базовой валютной корзины, так со стороны вероятной дестабилизации фондовых рынков. В начале осени я считал, что пара доллар/рубль способна достичь 85. Она преодолела 81 рубль. Но на этом, думаю, и установила перспективный максимум. Предполагаемый диапазон колебаний в дальнейшем пока можно определить в широких рамках – 73-80 рублей за доллар.

( Читать дальше )

Блог им. andreihohrin |О биткоине. Прогноз - 6 000 долл.

- 20 мая 2019, 08:33

- |

Пара слов о биткоине. Прогноз ближайшего месяца-двух – возврат примерно к 6 000 долл., нежели продолжение роста к 10 000 и выше.

Когда в конце 2017 – начале 2018 года цена валюты уходила к 15 тыс.долл., ажиотаж был сумасшедший. Казалось, биткоин нужен всем. После любого ажиотажа возникает слабо контролируемая волна продаж и обвал котировок. К началу текущего года криптовалюта стоила уже чуть более 3 000 долл. И к тому моменту стала очень непопулярной. Сегодня, когда мы видим котировки выше 8 000 долл. и слышим много слов о новых будущих высотах, подумайте о том, что биткоин – это просто не узаконенный цифровой код. И вспомните пятикратное ценовое падение годичной давности.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал