Блог компании Иволга Капитал |Финансовый блогер Ларс Вроббель опубликовал видео о МФК "Займер". Заснял пошагово процесс оформления онлайн-займа клиентом сервиса "Робот Займер"

- 22 октября 2021, 10:27

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Результаты облигационного доверительного управления ИК "Иволга Капитал" (средняя доходность - 13% до НДФЛ)

- 20 октября 2021, 07:29

- |

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю увеличилась до 385 с 378 млн.р. (+7 млн.р.). Накопленный клиентами доход за последние 7 дней незначительно снизился, на 0,3 млн.р., до 28,1. Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) остался на прежнем уровне, 12 млн.р. (3,1% от активов). Фонд продолжит пополняться, чтобы оставаться в диапазоне 3-3,5% от активов ДУ.

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности - 12,5-12,7%). Сделки на вторичном рынке

- 19 октября 2021, 08:06

- |

Результативность публичных портфелей PRObonds остается достаточно высокой независимо от подавленного состояния рублевого облигационного рынка. Доходность портфеля ВДО PRObonds #1 за последние 365 дней – 12,5%, доходность смешанного портфеля PRObonds #2 – 12,7%. Базовый индекс сегмента высокодоходных облигаций Cbonds-CBI RU High Yield за это же время дал 11,3% (в нем в отличие от портфелей не учитываются комиссионные издержки).

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 18 октября 2021, 10:08

- |

Выплаты с 18.10 по 22.10.2021, в пересчёте на 1 облигацию

18.10.2021

• Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

• Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

20.10.2021

• МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

21.10.2021

• Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

• АО им. Т.Г. Шевченко, 001P-01 Ежеквартальные выплаты ставка купона 13,5% Сумма купона 33,66 руб.

22.10.2021

• Калита, 001P-01 Ежемесячные выплаты ставка купона 15% Сумма купона 12,33 руб.

Блог компании Иволга Капитал |АПРИ Флай Плэнинг подвела оперрезультаты за 9 мес. 2021

- 15 октября 2021, 11:24

- |

👷 Продажи накопленным итогом с начала года составили 3,44 млрд рублей

📈 Средняя стоимость метра в проекте ТвояПривилегия выросла на 30% до 60 тыс. руб.

🏢 Стартовали продажи проекта «Парковый Премиум»

📊 Среднемесячные продажи выросли с 300 млн в январе 2021 года до 450 к сентябрю 2021

/Облигации АО АПРИ «Флай Плэнинг» входят в портфели PRObonds на 13% от активов и более 5% от активов ДУ/

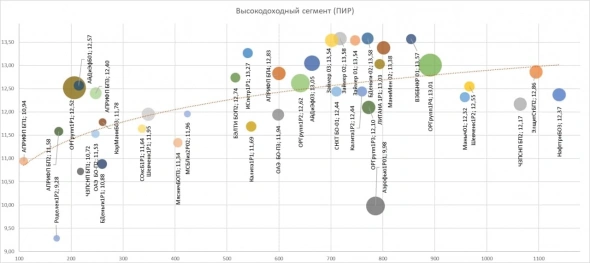

Блог компании Иволга Капитал |PRObondsмонитор. ВДО. Стояние перед погружением

- 13 октября 2021, 06:59

- |

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 11 октября 2021, 09:27

- |

Выплаты с 11.10 по 15.10.2021, в пересчёте на 1 облигацию

11.10.2021

• Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

12.10.2021

• ООО ОР, 001P-03 Ежемесячные выплаты ставка купона 11,5% Сумма купона 9,45 руб.

• Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

13.10.2021

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

14.10.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность - 11,5%)

- 06 октября 2021, 07:31

- |

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю значительно увеличилась, до 350 с 321 млн.р. (+29 млн.р.). Накопленный клиентами доход за последние 7 дней вырос до 27,1 с 26,6 млн.р. (+0,5 млн.р.). Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) мы нарастили на очередной 1 млн.р., до 12 млн.р. (3,4% от активов).

Оценка годовых доходностей клиентских счетов немного снизилась, в соответствии с слабым облигационным рынком. Для счетов, которые управляются не менее года и за это время не имели значительных дозаводов или выводов средств, она составила в среднем 11,5% годовых после уплаты НДФЛ годовых (до уплаты НДФЛ – 13,2%), все комиссии учтены.

Наибольшую среднюю долю в портфелях ДУ (более 5% от активов) занимают следующие позиции:

o Облигации Займер

o Облигации АПРИ Флай Плэнинг

o Облигации ГК Страна Девелопмент

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (актуальные доходности 12,8-12,7%)

- 05 октября 2021, 06:53

- |

Доходности обоих публичных портфелей PRObonds остаются на комфортных уровнях, даже в сопоставлении с растущей инфляцией. Облигационный портфель #1 принес за последние 12 месяцев 12,8%, смешанный портфель #2 – 12,7%. Для сравнения, индекс высокодоходных облигаций Cbonds-CBI RU High Yield за этот же период принес 11,6%, причем он не учитывает в отличие от портфелей комиссионные издержки. Возьму смелость предположить, что результаты нам начинает давать аккуратная работа с рынком.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 04 октября 2021, 10:02

- |

Выплаты с 04.10 по 08.10.2021, в пересчёте на 1 облигацию

04.10.2021

• Калита, 001P-02 Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

06.10.2021

• Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал