Блог компании Иволга Капитал |Платежи в портфеле PRObonds. На неделе 17-21 марта

- 17 марта 2025, 09:51

- |

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Сделки в портфеле ВДО. Удаляем Электрорешения, увеличиваем веса девелоперов (АПРИ, Пионера, ЛСР)

- 17 марта 2025, 08:18

- |

Все сделки 👆 в публичного портфеля PRObonds ВДО 👇 совершаются по 0,1% от его активов для каждой из позиций за торговую сессию, начиная с сегодняшней. Исключения — Электрорешения, здесь сокращение позиции по 0,2% за сессию. И АПРИ 2Р9, которые в данный момент размещаются, их покупка пройдет в режиме первичного размещения.

Андрей Хохрин

( Читать дальше )

Блог компании Иволга Капитал |Списки наиболее и наименее доходные ВДО, по версии Иволги. Электрорешения и МГКЛ

- 17 марта 2025, 07:11

- |

Отбор 👆 наиболее и 👇 наименее доходных, по нашим расчетам, розничных облигаций, который мы приводим дважды в месяц. В таблицах облигации с кредитными рейтингами от BB- до A, с суммами выпусков от 250 млн р., прошедшие наш фильтр по ликвидности.

Как мы этим пользуемся, не раз повторяли: стараемся покупать облигации из верхней пары таблиц и не покупаем или продаем из нижней.

На что обратить отдельное внимание?

Электрорешения. Нынешний лидер сравнительной доходности. Эти бумаги до сих пор остаются в нашем публичном портфеле ВДО, поэтому строка выделена зеленым. Но в основном позиция из портфеля уже выведена. А впереди, вероятно, понижение кредитного рейтинга. Напомню, компания получила арест средств на счетах от ФНС на 2 млрд р. Для ее масштабов не убийственно, но всё равно много.

МГКЛ (последняя таблица). Этот эмитент отличается установкой высоких (на момент размещения) купонов на длинные сроки. Рынок любит такие конструкции, и бумаги МГКЛ имеют дисконт своих доходностей к рынку. Однако не забываем, недостаточная доходность на относительно длинном отрезке до погашения – это не только проявление надежд рынка на светлое будущее (на снижение ключевой ставки). Это и чисто арифметический рост риска. Ниже доходность – больше глубина падения, когда надежды не оправдываются.

( Читать дальше )

Блог компании Иволга Капитал |Квазивалютные облигации: страховка от валютных рисков в условиях «качелей» рубля.

- 16 марта 2025, 16:34

- |

Рубль за последние 10 лет пережил настоящие американские горки: с 2014 по 2024 год его курс к доллару обесценился на 311,3% (данные по курсу ЦБ). Но сейчас, когда рубль временно укрепляется, интерес инвесторов к валютным инструментам повышается. Так в чем же преимущество квазивалютных бондов?

Что это такое?

Это гибридный инструмент: номинал и выплаты — в рублях, но доходность привязана к курсу доллара или евро. Например, если вы вложили 100 тыс. рублей в такую облигацию, а рубль за год укрепился на 10%, ваша доходность всё равно будет рассчитана с учетом валютной корректировки. Это как «рублевый кокон» с начинкой из валютной логики.

Одно из преимуществ квазивалютных облигаций — отсутствие инфрастуктурных рисков, (как это было с валютными облигациями) так как все расчеты привязаны к курсу ЦБ.

Фёдор Зверев

🌾 На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, $2 млн, номинал $10, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года).

( Читать дальше )

Блог компании Иволга Капитал |Обновление кредитных рейтингов в ВДО и розничных облигациях («ХРОМОС Инжиниринг» подтвержден на уровне ruBB | «Электрорешения» присвоен статус «Рейтинг на пересмотре — негативный»)

- 15 марта 2025, 13:11

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢 ООО «ХРОМОС Инжиниринг»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB

ООО «ХРОМОС Инжиниринг» специализируется преимущественно на производстве жидкостных и газовых хроматографов – программно-аппаратных комплексов для количественного и качественного анализа состава смесей.

Доля крупнейшего контрагента не превышает 7%, что оказывает поддержку рейтингу. Зависимость от труднозаменимых поставщиков и подрядчиков отсутствует ввиду диверсифицированной структуры закупок.

В 2024 г. Компания разместила два облигационных займа на общую сумму 750 млн. руб., направленных на пополнение оборотного капитала для возможности увеличения объемов производства продукции с целью покрытия возросшего спроса как со стороны постоянных, так и новых клиентов. Однако благодаря двухкратному росту EBITDA за отчетный период, отношение чистого долга на 30.09.2024 (далее – «отчетная дата») к LTM EBITDA составило 2,3х, что несмотря на рост показателя г/г (1,0х на 30.09.2023), является комфортным значением по бенчмаркам агентства.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 14 марта 2025 г.

- 14 марта 2025, 18:35

- |

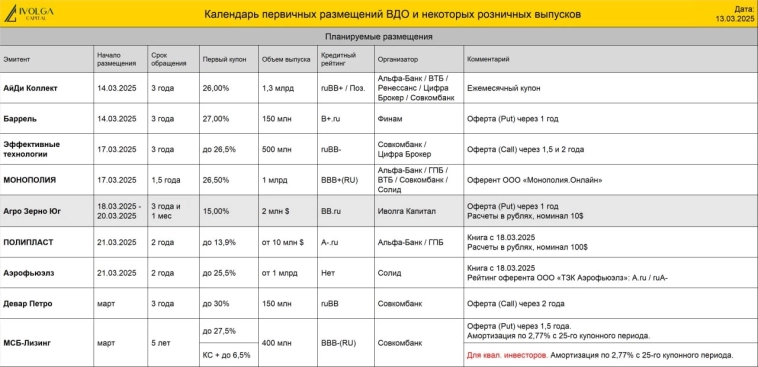

Блог компании Иволга Капитал |Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 марта 2025 г.

- 13 марта 2025, 18:36

- |

Блог компании Иволга Капитал |Скрипт сегодняшнего размещения МФК Быстроденьги (BB-, 250 млн р., YTM 33,2%)

- 13 марта 2025, 09:46

- |

Скрипт сегодняшнего размещения облигаций МФК Быстроденьги, одного из лидеров бизнеса и роста в отрасли:

BB-.ru // 250 млн р. // 1 год до оферты put // 29% — купон до оферты (месячный) // Доходность / дюрация: 33,2% годовых / 0,9 года // Подробнее — в презентации

— Полное / краткое наименование: МФК Быстроденьги 002Р-08 / БДеньг-2Р8

— ISIN: RU000A10B2M3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 13 марта:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: https://ivolgacap.ru/verification/

( Читать дальше )

Блог компании Иволга Капитал |Лизинговые компании – эмитенты ВДО в рэнкинге Эксперт РА. Рост хуже рынка

- 13 марта 2025, 07:01

- |

Эксперт РА опубликовал рэнкинг лизинговых компаний по итогам 2024 года.

Выберем из него только лизингодателей – эмитентов ВДО (точнее, компании с кредитными рейтингами ниже A-).

• Первое. Большинство ВДО-лизингодателей в 2024 году выросли. Лизинговый портфель сократился лишь у 3 из 20 участников выборки. Средний прирост портфеля – 23,5%.

• Второе. ВДО-лизингодатели крайне неоднородны по масштабу. Даже не так: в их списке есть 2 явных исключения, КОНТРОЛ Лизинг и БИЗНЕС АЛЬЯНС, чьи портфели в разы и десятки раз отличаются от основной группы.

• Третье. И для нас главное. Хоть ЛК – эмитенты ВДО, в массе, и выросли в прошедшем году, рост оказался хуже среднего по рынку. На отдельном графике – изменение места каждой ЛК в рэнкинге Эксперта. Позиции большинства ВДО-эмитентов, 12 из 20 в нашем списке, снизились.

Почему третий пункт обращает на себя внимание? Сначала точно было, а затем долго считалось, что выход на облигационный рынок, если речь идет не о гигантах отрасли, улучшает позиции компаний. Лучше диверсификация кредитного портфеля, больше упоминаемости и т. д. Для новых эмитентов едва ли не основная аргументация для выхода на рынок. Итог ушедшего года эту аргументацию, как минимум, не подтверждает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал