Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 марта 2025 г.

- 10 марта 2025, 18:34

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

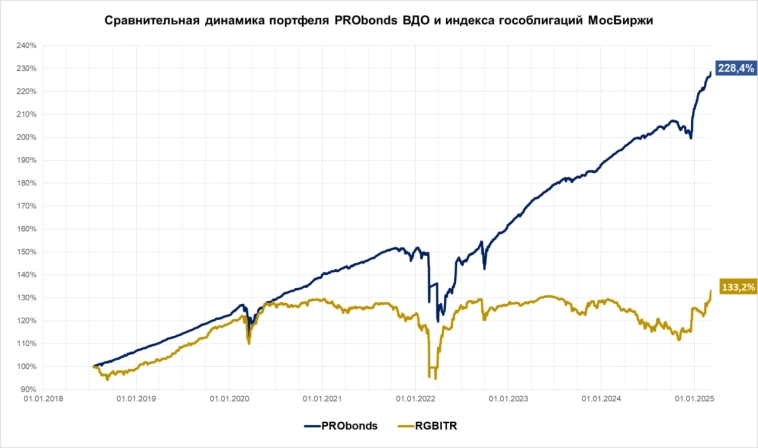

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

Блог компании Иволга Капитал |Обновление кредитных рейтингов в ВДО и розничных облигациях («Маныч-Агро», подтвержден на уровне ruBB- | «РКК», понижен до уровня «D|ru|» | «Финансовые Системы», понижен до ruC)

- 08 марта 2025, 11:11

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢 ООО «Маныч-Агро»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB-

ООО «Маныч-Агро» специализируется на производстве и реализации сельскохозяйственной продукции, прежде всего зерновых культур и риса. Посевные площади находятся в Ростовской области.

Продуктовая диверсификация компании оценивается умеренно позитивно: ООО «Маныч-Агро» выращивает пшеницу озимую (42% в выручке 2024 г.), кукурузу (19%), рис-сырец (16%), сахарную свеклу (11%), а также подсолнечник (9%). В отличие от крупных вертикально-интегрированных агрохолдингов, владеющих мощностями по переработке существенной части производимой продукции, компания реализует в основном товары с низкой добавленной стоимостью, что оказывает давление на итоговую оценку.

Общая долговая нагрузка компании в терминах долг/EBITDA с учетом обязательств по лизингу в отчетном периоде возросла с 2,3х до 3,4х, что обусловлено сезонным характером поступления выручки и EBITDA компаний.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 7 марта 2025 г.

- 07 марта 2025, 18:33

- |

Блог компании Иволга Капитал |13 марта размещение МФК Быстроденьги (BB-, для квал.инвесторов, YTM 33,2-33,8%)

- 07 марта 2025, 10:36

- |

МФК Быстроденьги не только среди лидеров бизнеса и роста среди МФК. Но и снова на рынке облигаций!

Предварительные параметры нового выпуска:

— BB-.ru (https://raexpert.ru/releases/2024/jul17e)

— 250 млн р.

— 1-1,5 года до оферты put

— 29-29,5% — купон до оферты (месячный)

— Доходность / дюрация: 33,2-33,8% годовых / 0,9-1,2 года

❗️ Размещение 13 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Иволга Капитал обоснованно ждет повышения кредитного рейтинга МФК Быстроденьги. Почему? Посмотрите презентацию или свежий эфир с финдиректором Группы Яковом Ромашкиным. И там, и там об этом много.

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

- 07 марта 2025, 09:36

- |

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ориентир ставки купона 29-29,5%, YTM 33,2-33,85%, дюрация 0,88-1,24 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 23%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 75%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

- 07 марта 2025, 07:08

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 13,8 – 15,7% годовых «на руки» / 17-19% годовых до удержания НДФЛ.

• Мы перестали ждать от рынка акций или облигаций дальнейшего восстановления. Паника 4 квартала уже компенсирована ростом декабря – марта. Дальше неопределенность. Надеемся, с некоторым отклонением в плюс.

• Из очевидно положительного – заметное снижение ставок по депозитам. Это не влияет на ДКП Банка России, однако оставляет больше ликвидности на фондовом рынке, страхует его от нового обвала.

1️⃣ ВДО

• Доходности облигаций в нашем портфеле стабильны уже месяц – два, 32-33% к погашению / оферте. Деньги в РЕПО мы размещаем под эффективные 23,5% и выше. Оба значения достаточно высокие. Поэтому можем себе позволить и очень короткие облигации (обычно до 1 года дюрации), и большую долю денег, вплоть до 40% от активов.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 марта 2025 г.

- 06 марта 2025, 18:33

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 5 марта 2025 г.

- 05 марта 2025, 18:34

- |

Блог компании Иволга Капитал |Быстроденьги: ответы на вопросы перед новым облигационным выпуском.

- 05 марта 2025, 16:09

- |

Встретимся в эфире с Яковом Ромашкиным и обсудим:

— Рост бизнеса в 2024 году, какие результаты и чего ждём дальше?

— Бизнес-модель, что будет с офлайновой частью бизнеса?

— Обновление рейтинга, какие ожидания?

— И обязательно обсудим планы по фондированию и облигациям

❓Пишите вопросы в комментариях или задавайте в прямом эфире.

🕓 Встречаемся завтра в 16.00

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал