Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 03 апреля 2023, 09:14

- |

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Рынок лизинга по итогам 2022 года. Исследование Эксперт РА

- 21 марта 2023, 09:39

- |

Эксперт РА опубликовал исследование по лизинговому рынку за 2022 год. С его полной версией можете ознакомиться здесь.

Нас же, в первую очередь, интересуют итоги работы компаний, входящих в наш публичный портфель:

- ЛК Дельта 16,4 млрд (-2% к 2021 г.)

- Лизинг-Трейд (+13%)

- Роделен (+6%)

Лидерами по росту портфеля в сегменте ВДО стали Соби-Лизинг (+83%) и ДиректЛизинг (+42%)

Наибольшее снижение объёма портфеля у СпецИнвестЛизинга (-26%) и Бизнес Альянса (-26%)

В ближайшие недели будут опубликованы отчётности эмитентов лизинговых компаний, что позволит сравнить их маржинальность и покрытие портфелем долговых обязательств. Уместно напомнить, что продолжается размещение 7-го выпуска облигаций Лизинг-Трейда

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 13 марта 2023, 09:13

- |

Блог компании Иволга Капитал |Сравнительная инфографика лизинговых компаний сегмента ВДО

- 13 марта 2023, 07:26

- |

На первичных торгах идет размещение 7 выпуска облигаций ЛК Лизинг-Трейд (BB+(RU), позитивный, 150 млн.р., YTM 15,5%, дюрация 3,0 года).

Повод поднять и сравнить доступные нам данные о лизингодателях сегмента высокодоходных / розничных облигаций.

Эта группа эмитентов – одна из наиболее информационно открытых. По большинству, хотя и не по всем, есть актуальная финансовая информация. В нашем случае, информация за 9 мес. 2022 года. На ней и построены диаграммы (информация о долге и капитале есть не по всем приведенным ЛК).

( Читать дальше )

Блог компании Иволга Капитал |Вероятности дефолта и доходности первичного рынка ВДО

- 13 февраля 2023, 12:31

- |

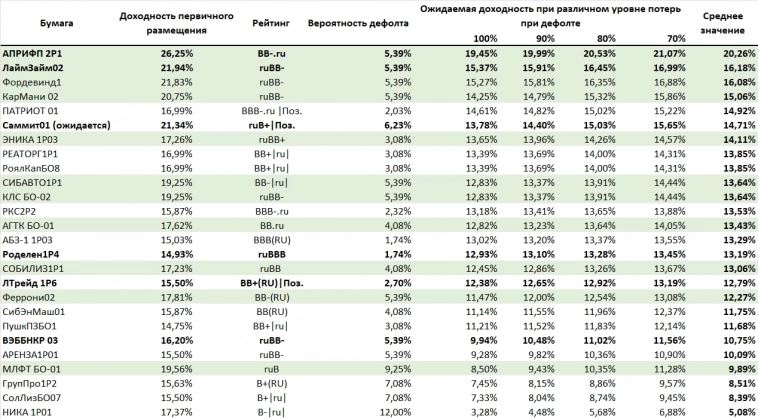

Недавно в корпоративной презентации Эксперт РА продублировало свои оценки вероятности дефолтов в зависимости от уровня рейтинга. Конечно, к этим данным может быть очень много претензий. Хорошие оценки вероятностей дефолтов в сегменте ВДО мы сможем получить очень нескоро, но более корректной оценки у нас сейчас нет.

На эту темы мы говорили на последнем вебинаре. В таблице приведены все текущие размещения ВДО и размещения, которые уже успели закончиться в 2023 году. Доходности первичных размещений были скорректированы на вероятности дефолтов в зависимости от различного уровня потерь при дефолта (от 70% до 100%). Выпуски облигаций отсортированы по ожидаемой доходности с учётом вероятности дефолта.

Если посмотреть на таблицу, видно, что большинство завершившихся (зелёный цвет) размещений сконцентрированы в верхней части таблицы, что логично: более доходные с учётом риска дефолта размещения в большей степени интересуют инвесторов. При этом, как в верхней части таблицы есть «застрявшие» размещения, так и в нижней части бумаги, которые успешно закончили размещение.

( Читать дальше )

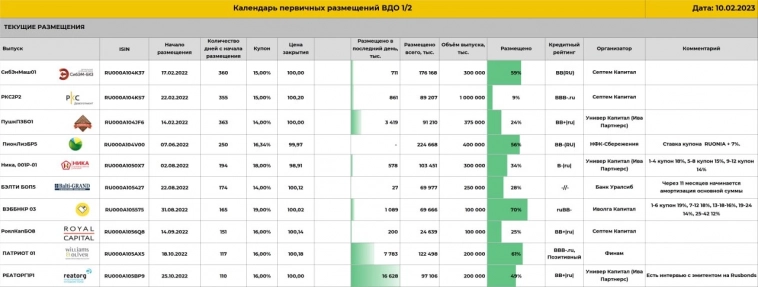

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2023, 11:22

- |

На сегодняшний день ИК Иволга Капитал продолжает размещения:

- 4-го выпуска облигаций ЛК Роделен (250 млн руб, купон / доходность: 14% / 14,9% годовых). Размещен на 97%

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года). Размещен на 70%

- 6-го выпуска облигаций ООО «Лизинг-Трейд» (150 млн руб., купон / доходность: 14,5% / 15,5% годовых). Размещен на 64%

- 1-го выпуска в юанях МФК «Быстроденьги» (17,5 млн юаней, купон / доходность: 8% /8,3% годовых). Размещен на 34%

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 13 февраля 2023, 09:15

- |

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Будем стремиться к 16% дохода в 2023 году

- 07 февраля 2023, 07:50

- |

• С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам снижается доля облигаций Шевченк1Р3, с 1,1% до 0,6% от активов,

• Сегодня на первичных торгах будут куплены облигации Роделен1P4, на 2% от активов.

Что касается результатов портфеля PRObonds ВДО, с начала нынешнего года он принес уже 2,4%. За последний год (за 365 дней) его доход составил 10,6%. А за 4,5 года ведения – 65,6%. Это с учетом комиссий, но до НДФЛ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал