Блог компании БКС Мир инвестиций |Портфели БКС. У нас новый краткосрочный аутсайдер — Норникель

- 23 апреля 2025, 10:23

- |

На российский рынок по-прежнему влияют два основных фактора — геополитика и монетарная политика, причем геополитический фактор как раз менее предсказуемый. Негативные новости касательно украинского конфликта могут испугать рынок, и инвесторы поспешат зафиксировать прибыль. Пятница ознаменуется заседанием ЦБ и решением по ключевой ставке. Консенсус не ждет сюрпризов, видит сохранение ключевой ставки на текущем уровне, однако мягкая риторика со стороны регулятора способна добавить позитива. Повышенная волатильность — это то, что точно останется в ближайшей перспективе.

Главное

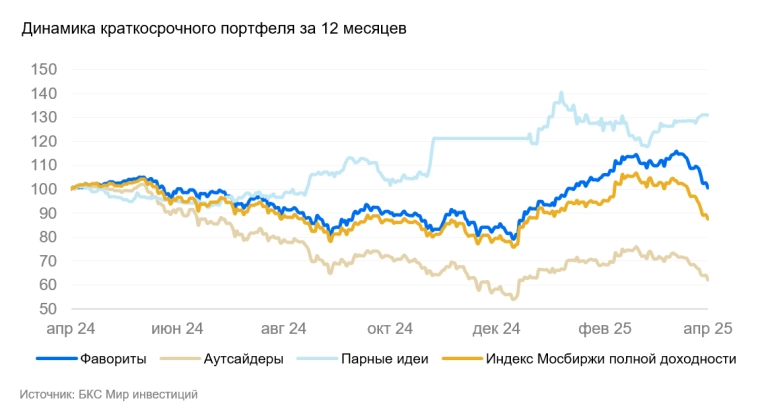

- Краткосрочные идеи: в аутсайдерах ММК заменили на Норникель

- Динамика портфеля за последние три месяца: фавориты выросли на 6%, Индекс МосБиржи около 0%, аутсайдеры снизились на 10%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Акции выглядят привлекательно на фоне ухудшения конъюнктуры на мировом нефтяном рынке. Компания развивает высокомаржинальные направления, которые позволяют ей сохранять высокую рентабельность бизнеса даже в условиях повышения стоимости финансирования в стране.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог компании БКС Мир инвестиций |Портфели БКС. Для рывка вверх нужны сильные катализаторы

- 16 апреля 2025, 16:11

- |

Краткосрочно инвесторы будут следить за отметкой 2900 пунктов — это ближайшая цель по Индексу МосБиржи. Помимо фактора геополитики в фокусе также остаются данные по инфляции и, как следствие, ключевая ставка ЦБ РФ.

Главное

- Краткосрочные идеи: в аутсайдерах Мосбиржу заменили на Хэдхантер

- Динамика портфеля за последние три месяца: фавориты выросли на 7%, Индекс МосБиржи упал на 1%, аутсайдеры — на 4%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

С учетом ухудшения перспектив роста всего российского нефтегазового сектора после падения цен на нефть акции ЕвроТранса выглядят наиболее устойчивыми. В фокусе развитие высокомаржинальных направлений: электрозаправки и реализация сопутствующих товаров в супермаркетах и кафе на АЗС, что позитивно сказывается на рентабельности бизнеса. Если в скором времени начнется цикл смягчения денежно-кредитной политики в России, ЕвроТранс будет одним из первых, кого рыночные игроки будут переоценивать.

Лукойл

Одна из лучших дивидендных историй в российском нефтегазе.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Фавориты значительно опережают рынок

- 02 апреля 2025, 15:17

- |

На российском рынке общая картина остается без изменений. Краткосрочно на Индекс МосБиржи оказывают влияние два важных фактора: ситуация с украинским кризисом и монетарная политика ЦБ РФ. В связи с этим в ближайшее время волатильность точно остается повышенной.

Главное

- Краткосрочные идеи: без изменений.

- Динамика портфеля за последние три месяца: фавориты выросли на 16%, Индекс МосБиржи — на 5%, аутсайдеры — на 2%.

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе прочие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализация сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у него повышенная долговая нагрузка.

( Читать дальше )

Блог компании БКС Мир инвестиций |Отраслевой портфель самых перспективных акций

- 20 марта 2025, 12:32

- |

На основе актуальных фундаментальных оценок обновим портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом годовой доходности.

Фокус на весну

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта.

На основе Стратегии аналитиков БКС обновим инвестиционный отраслевой портфель топ-10 бумаг. Прогнозный период — до весны 2026 г. Портфель состоит из 10 акций, по одной бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Акции должны одновременно присутствовать и в составе секторальных бенчмарков МосБиржи. Широко диверсифицированный отраслевой портфель позволяет снизить риски отдельно взятых акции и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками Индекса МосБиржи относительно текущих цен.

( Читать дальше )

Блог компании БКС Мир инвестиций |Время инвестировать надолго: корзина на 2 года с доходностью 96%

- 13 марта 2025, 16:00

- |

Рекордные процентные ставки продолжат двигать доходы на фондовом рынке выше. Для долгосрочного инвестирования мы создали портфель на два года. В его составе акции 1-го и 2-го эшелонов, а потенциал общей доходности оценивается в 96%.

Сейчас хороший момент, чтобы пополнить счет для долгосрочного инвестирования. Мы создали портфель из семи качественных акций на два года с потенциалом общей доходности 96%.

Главное

• Рекордные реальные процентные ставки — повод ждать высокие доходы

• Долгосрочное инвестирование поможет воспользоваться ситуацией и заработать на сложном проценте

• Долгосрочный портфель достаточно диверсифицирован, представлены все ключевые сектора

• Состав портфеля: Сбер, Т-Технологии, ЛУКОЙЛ, ИКС 5 (X5), Хэдхантер, РУСАЛ, ЕвроТранс

• Высокий потенциал общей доходности в 96% складывается из рекордных дивидендов, качественных бумаг и перспектив снижения ставок

Пополнить счетВ деталях

Отличное время инвестировать надолго в России

Рекордные ставки в России должны остаться еще как минимум на два года — ЦБ пытается охладить экономический рост.

( Читать дальше )

Блог компании БКС Мир инвестиций |К 8 марта — мужской взгляд на женский портфель акций

- 07 марта 2025, 13:52

- |

На основе фундаментального и технического анализа сформируем привлекательный инвестиционный портфель акций. Можно будет и поспекулировать.

На российском фондовом рынке число женщин-инвесторов стремительно приближается к количеству мужчин-трейдеров. Кто она, женщина-инвестор? Среднестатистический портрет — моложе 40 лет, высшее образование, меньше рискует и предпочитает долгосрочную стратегию «купила и держу».

Отберем акции из различных отраслей рынка, обладающие перспективным потенциалом и которые могут приглянуться знающей толк в инвестициях женщине. А на основе технического анализа обозначим интересные уровни бумаг, где покупки могут принести большую перспективную доходность.

8 бумаг до 8 марта 2026

Мать и дитя. Компания лидирует в области репродуктивной медицины. Растущий бизнес увеличивает выручку, отсутствие долга позитивно в обстановке высоких ставок, есть дивиденды. Годовой таргет в 1300 руб. от текущих немногим выше 1060 руб. предполагает потенциал до +25%. Акции с 21 марта войдут в состав Индекса МосБиржи, что приведет к росту ликвидности инструмента. Техническая картина — после январского ралли бумаги вот уже месяц курсируют в слегка размытых рамках 1000–1050 руб., консолидация скоро может завершиться, а выход курса из боковика ожидается вверх.

( Читать дальше )

Блог компании БКС Мир инвестиций |Разбавляем консервативный портфель

- 05 марта 2025, 14:05

- |

Процентные ставки в России сохраняются высокими, что формирует повышенный спрос на инструменты с фиксированной доходностью, фонды денежного рынка. Однако на горизонте нескольких месяцев ставки могут пойти вниз, и процесс перетока капитала уже идет. Сугубо консервативный подход не позволит на долгосрочном горизонте устойчиво обгонять инфляцию. Рассказываем, как сбалансировать портфель, повышая доходность.

Почему актуально сейчас

Бумаги с фиксированной доходностью хорошего качества снижают риски в портфеле. Но на долгосрочном горизонте именно акции являются лучшей защитой от инфляции. Среднегодовая доходность по облигациям заметно ниже, чем по акциям за последние годы.

Российский рынок акций реализовал волну коррекции после стремительного роста в декабре – феврале, оставаясь дешевым по историческим меркам. Мультипликатор P/E по Индексу МосБиржи держится в районе 4,2 против 6,1 за последние 10 лет.

Потенциал роста во многих акциях, по оценкам аналитиков БКС, превышает 40%, а в некоторых — даже 100%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Геополитика — ключевой фактор

- 05 марта 2025, 10:53

- |

Основной тренд по Индексу МосБиржи остается восходящим по мере того, как развиваются отношения России и США. Второй важный фактор, который влияет на российский рынок, — это монетарная политика ЦБ. Наш базовый сценарий: в июне вероятно первое снижение ключевой ставки.

Главное

• Краткосрочные идеи: в фавориты включили Сбер-ао вместо Сургутнефтегаз-ап (в абсолютном выражении падение на 6%, а относительно Индекса МосБиржи — минус 10%).

• Динамика портфеля за последние три месяца: фавориты выросли на 30%, Индекс МосБиржи — на 27%, аутсайдеры — на 22%.

Краткосрочные фавориты: причины для покупки

Сбербанк

Сбер-ао — новая бумага в портфеле. Сильные рыночные позиции, а также разумная политика рисков и управления капиталом позволяют банку демонстрировать высокие финансовые результаты и уверенный органический рост капитала, что вместе со стабильно высокой рентабельностью более 22% ROE дает возможность выплачивать привлекательные дивиденды.

Сбер торгуется ниже своих исторических значений с P/E 4,1x против среднеисторического уровня 5,6x, несмотря на продолжающийся рост бизнеса и рекордную прибыль за прошедший год.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Позитивные настроения на рынке

- 26 февраля 2025, 11:17

- |

Техническая картина по Индексу МосБиржи не меняется: бенчмарк торгуется в зоне перекупленности, которую в идеале стоит устранить для дальнейшего роста. Тем не менее восходящий тренд пока в силе, и индекс будет стремиться к отметке 3500 пунктов.

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты выросли на 32%, Индекс МосБиржи — на 31%, аутсайдеры — на 19%.

Краткосрочные фавориты: причины для покупки

Сургутнефтегаз ап

Сургутнефтегаз — один из активов, который больше всего реагирует на ослабление рубля. После чрезмерного укрепления российской валюты мы ожидаем ее умеренное ослабление, что будет напрямую отражаться в настроениях в бумаге. У нефтяной компании есть огромная денежная подушка, которая инвестирована в валютные депозиты. Именно привилегированные акции выигрывают от обесценения рубля, так как, в отличие от обычных, дивиденды напрямую зависят от финансовых доходов.

Татнефть

Cохраняем ожидания сильных показателей Татнефти в отчете за 2024 г., который должен выйти в марте. При подтверждении наших прогнозов есть высокая вероятность пересмотра объема дивидендов, направляемых акционерам, в сторону увеличения. Текущий темп добычи ограничен только квотой в рамках сделки ОПЕК+, которую члены объединения могут пересмотреть уже в ближайшие месяцы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал