SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 21.01.2020

- 21 января 2020, 08:30

- |

Оферты, совет директоров и планы по продаже бизнеса:

( Читать дальше )

- «ПР-Лизинг» объявил дополнительную оферту о выкупе не более 100 тыс. облигаций серии 001Р-01. Цена приобретения установлена в размере 100% от номинала, период предъявления бумаг к выкупу — с 30 января по 5 февраля 2020 года. Датой приобретения облигаций обозначено 12 февраля 2020 года. Агентом по приобретению выступит «УРАЛСИБ Брокер»

- АПРИ «Флай Плэнинг» на прошедшем общем собрании акционеров избрал новый состав Совета директоров, который пополнился генеральным директором «Иволги Капитал». В недавнем интервью для Boomin Андрей Хохрин прокомментировал, зачем представителю организатора долговой программы входить в состав директоров

- «ЮАИЗ» принял решение о реорганизации путем выделения общества с ограниченной ответственностью «Объединенная фарфоровая компания». В начале декабря 2019 года компания сообщила о необходимости выделения фарфорового направления бизнеса в качестве самостоятельной-бизнес единицы. Данное направление бизнеса не является приоритетным для компании. Перед менеджментом поставлена задачи поиска инвестора с последующей продажей данного бизнеса

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 15.01.2020

- 15 января 2020, 08:28

- |

Новые имена эмитентов на рынке:

( Читать дальше )

- Московская биржа включила биржевые облигации ООО «Маяк» в третий уровень списка ценных бумаг, допущенных к торгам. Регистрационный номер выпуска — 4B02-01-00516-R. Ранее компания не выходила на долговой рынок

- PRObonds сообщает о готовящемся размещении дебютного выпуска ООО «Лизинг-Трейд». Предварительная дата начала размещения — 23 января. Эмитент разместит выпуск биржевых облигаций сроком обращения 3 года объемом 500 млн рублей, номинал одной бумаги — 1 тыс. рублей. Ориентир ставки купона — 12-13% годовых, купон ежемесячный. С последнего года обращения предусмотрена амортизация. Организатором выступит «Иволга Капитал»

- Cbonds опубликовал рэнкинг организаторов российских облигаций по итогам 2019 года. Лучшими организаторами рыночных высокодоходных выпусков стали «Иволга Капитал», BCS Global Markets и «Юнисервис Капитал». Доля первой тройки организаторов на рынке составляет 45.1%. Всего в таблицу попали 19 инвестбанков

( Читать дальше )

Блог им. boomin |Коротко о главном на 15.10.2019

- 15 октября 2019, 07:59

- |

Новые эмитенты, возобновленная эмиссия и сектор риска:

( Читать дальше )

- СФО «СФИ» начнет торги сегодня после приостановленной Банком России эмиссии в начале сентября;

- «Нафтатранс плюс» зарегистрировал выпуск облигаций на 250 млн рублей;

- «ОАЭ» и ТД «Мясничий» были включены в Сектор повышенного инвестиционного риска Московской биржи;

- «Иволга Капитал» сообщила о появлении нового есльскохозяйсвтенного эмитента — АО им Т.Г.Шевченко;

- «ДиректЛизинг» планирует начать торги облигациями серии 001Р-04 29 октября;

- «ГИДРОМАШСЕРВИС» сообщило о поручительстве на 35 млрд рублей;

- «Атомстройкомплекс-Строительство» выступило поручителем по проектному финансированию

Подробнее о ключевых событиях дня на boomin.ru

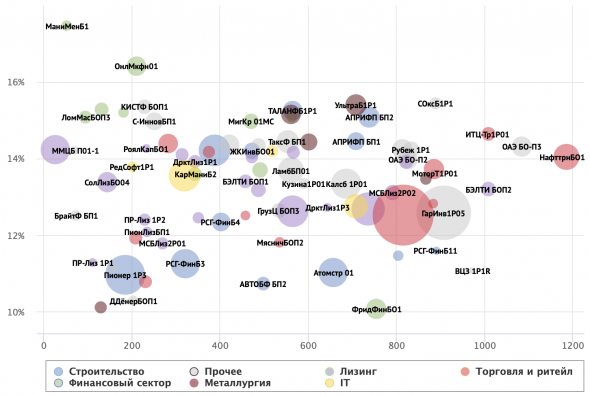

Объем торгов и доходности в ВДОграфе, не забудьте посмотреть!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс