elliotwaveorg

ФРС обманывает нас

- 22 октября 2019, 16:40

- |

Более подробно: ELLIOTWAVE.ORG

Недавние заявления Федеральной резервной системы и других крупных мировых центральных банков (ЕЦБ, Банк Японии, Банк Англии ) вызывают тревогу, поскольку их действия полностью не соответствуют тому, что они нам говорят.Их слова направлены на то, чтобы успокоить нас «все хорошо».Но их поведение указывает крайнее беспокойство.

Скажем более откровенно: нас обманывают.

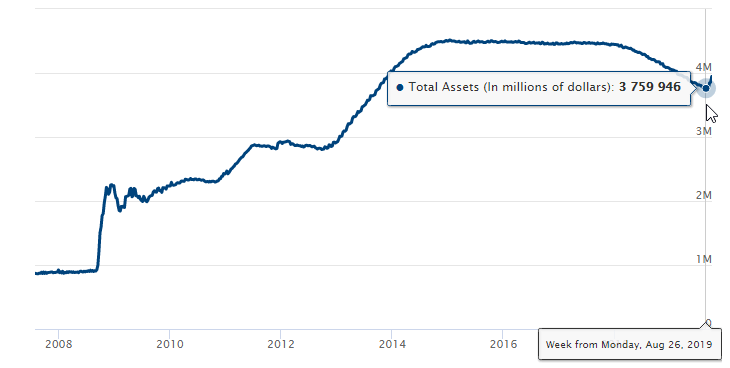

Например: 4 октября председатель Федеральной резервной системы Джером Пауэлл публично заявил, что экономика США находится «в хорошем положении». Тем не менее, несмотря на то, что банковская система США уже имеет приблизительно 1,5 триллиона долларов в резервах, ФРС неожиданно вкладывает дополнительные 60 миллиардов долларов в месяц, чтобы сохранить ситуацию.Отражают ли решительные, неотложные меры, положение дел в экономике, которая находится «в хорошем состоянии»? Помните, как после целого десятилетия « мер стимулирования» Федеральный резерв США прекратил свою программу количественного смягчения (иначе говоря, печатание денег) несколько лет назад.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

На пути к кризису: на этот раз действительно "по-другому"

- 18 октября 2019, 16:10

- |

Более десяти лет мировая экономика не находилась в более опасном положении. Повсюду наблюдается замедление роста: еврозона заигрывает с рецессией, а центральные банки вернулись к смягчению денежно-кредитной политики после всего лишь одного года глобального ужесточения.

Крайне важно оценить исключительность ситуации. Мир не впадал в рецессию с такими низкими процентными ставками и с такими масштабными балансами центральных банков. Это время действительно “другое”.

У подавляющего большинства аналитиков и экономистов существует сильное чувство отрицания, не говоря уже о населении в целом, о том, что мы могли бы прийти к чему-то катастрофическому, но это так. Просто больше нельзя отрицать это.

Начало кризиса также может быть гораздо ближе, чем многие понимают. Хрупкая, замедляющаяся и чрезмерно закредитованая мировая экономика, раздутые рынки активов и слабый европейский банковский сектор в совокупности образуют взрывоопасную смесь, которую многие не осознают. Возможное торговое перемирие (или сделка) сделало бы очень мало для решения этих проблем.

( Читать дальше )

Нефть. Что ожидать в ближайшее время

- 14 октября 2019, 16:48

- |

За прошедшие 2 месяца , с момента последнего обзора , на рынке нефти наблюдалась очень высокая волатильность. К этому нужно добавить крайне непростую для интерпретации волновую структуру, в следствии чего вносилось множество корректировок.

28.09 в закрытом разделе рассмотрена детально среднесрочная ситуация (ссылка) :

В пятницу цена сделала ещё движение вниз, однако уровни отмены не тронуты. Рассмотрим несколько альтернативных вариантов: 1. Черным. Сформированы 1-2 1-2, снижение продолжится достаточно быстро. 2. Красным. Установление нового локального минимума и последующий рост. Этот сценарий кажется более предпочтительным. По-мере развития волновой структуры, будут конкретные рекомендации.

( Читать дальше )

ФРС возвращается к покупкам активов

- 11 октября 2019, 16:55

- |

Событие, которое не является чем-то удивительным и анонсировалось раньше (например тут).

Федрезерв США начнет снова покупать американские госбумаги. По словам главы регулятора Джерома Пауэлла, это нельзя расценивать как новый раунд количественного смягчения (QE). ФРС всего лишь наращивает свой баланс. А процесс этот начался ещё в конце августа.

“Как мы указывали в мартовском заявлении о нормализации баланса ФРС, настанет момент, когда мы начнем увеличивать наш портфель ценных бумаг для поддержания подходящего уровня резервов. Это время пришло”, – заявил Пауэлл, выступая на встрече Национальной ассоциации экономики бизнеса (NABE).

Пауэлл подчеркнул, что о крупномасштабных программах скупки активов, подобных тем, что Федрезерв трижды проводил между 2008 и 2014 гг., речь не идет. По словам главы ФРС, это не стимулирование экономики, она и так находится в хорошей форме.В ходе QE ФРС покупала долгосрочные гособлигации США на вторичном рынке. Сейчас же американский центробанк намерен приобретать краткосрочные векселя (T-Bills). Это нужно для восстановления баланса в денежной системе. По сути, регулятор будет пополнять банковские резервы, покупая активы у банков.В конце сентября стало ясно, что с 2014 г. они сократились вдвое: с $2,8 трлн до менее чем $1,5 трлн. Из-за этого объем бумажных денег и монет в стране превысил резервы банков США.Говоря о планах ФРС Пауэлл, в частности, сослался на “недавние технические проблемы”, которые заставили регулятор задуматься о покупке T-Bills. По всей видимости, речь идет о сложностях, с которыми денежные рынки столкнулись 16 и 17 сентября: межбанковский рынок однодневных сделок РЕПО внезапно завис, краткосрочные ставки по этим операциям подскочили, и ФРС пришлось вмешаться.Несмотря на заверения Пауэлла в том, что в экономике “все спокойно”, рынки явно обеспокоены действиями регулятора, тем более что в США уже наблюдаются признаки будущего замедления: торможение роста занятости и снижение производственной активности.

“Инвесторы обеспокоены”, “вот-вот кризис”, на таком сентименте рынки не падают, а растут. А дальше :”чем хуже экономике, тем лучше рынкам”. Поэтому, как говорилось раньше: рублю страшного ничего не грозит ,

( Читать дальше )

Индекс РТС. Продолжение падения

- 09 октября 2019, 17:18

- |

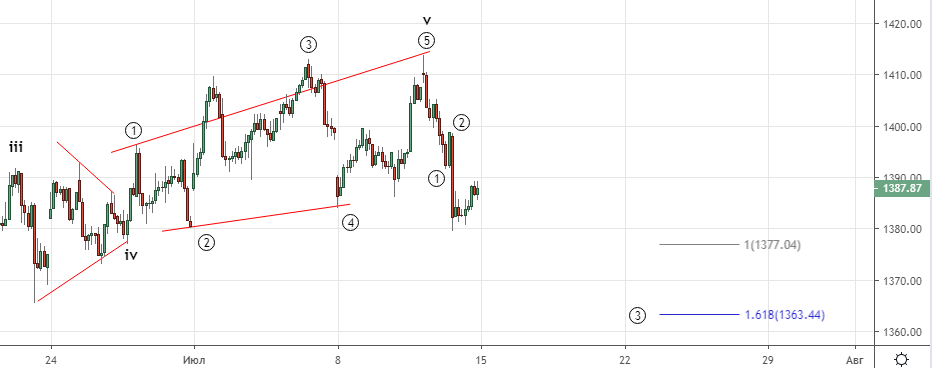

Почти два месяца назад , в последнем обзоре “Индекс РТС. Начало снижения , говорилось о предстоящем развитии нисходящего движения.

Оно было зафиксировано в обновлении от 13.07

Восходящее движение закончилось КДТ и началось снижение. Вполне вероятно – это начало разворота. Тем не менее, рекомендация продавать пока на малых объёмах со стопом 1414. При развитии ситуации, как показано на графике , ближайшая цель 1363 .

( Читать дальше )

Bitcoin. Когда закончится коррекция.

- 02 октября 2019, 16:58

- |

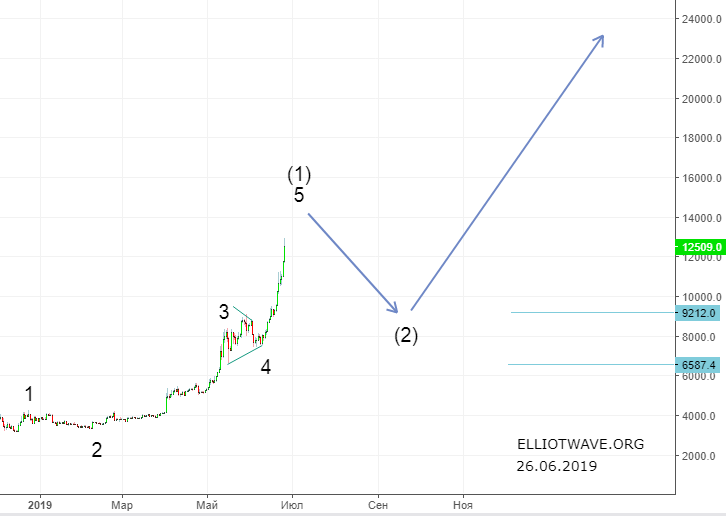

В последнем обновлении в конце июня , исходя из структуры движения был сделан такой вывод :

Кульминационный момент закончился тем, что после треугольника в волне 4 прошла 5-я , это значит закончилось (или близко к окончанию) формирование импульса от 3132, что подтверждает сценарий с движением выше 20 000.

Также был сделан прогноз на ближайшую перспективу:

Рост либо закончился, либо ещё увидим небольшое движение вверх, после стоит ожидать достаточно серьёзную коррекцию, на данный момент это классический диапазон 4-ки предыдущей размерности 9212-6587.

Как видим, на прошлой неделе курс уверенно вошёл в указанный диапазон и сейчас в нём и находится. На данный момент нельзя сказать закончилась ли волна (2) , однако очень вероятно дно где-то недалеко. В ближайшее время нужно следить за развитием краткосрочной волновой структуры и ожидать подтверждения (импульс вверх), так и другими техническими индикаторами. (

( Читать дальше )

Bitcoin. Чего ожидать

- 30 сентября 2019, 08:53

- |

Недавно уверенно зашли в указанный диапазон и уже можно слышать прогнозы 5000 — 4000 и ниже. Хороший пример, как работает технический анализ и как отрабатывается сентимент. Вполне вероятно, дно где-то близко

Доллар-гривна. Причины укрепления и дальнейшие перспективы.

- 27 сентября 2019, 18:41

- |

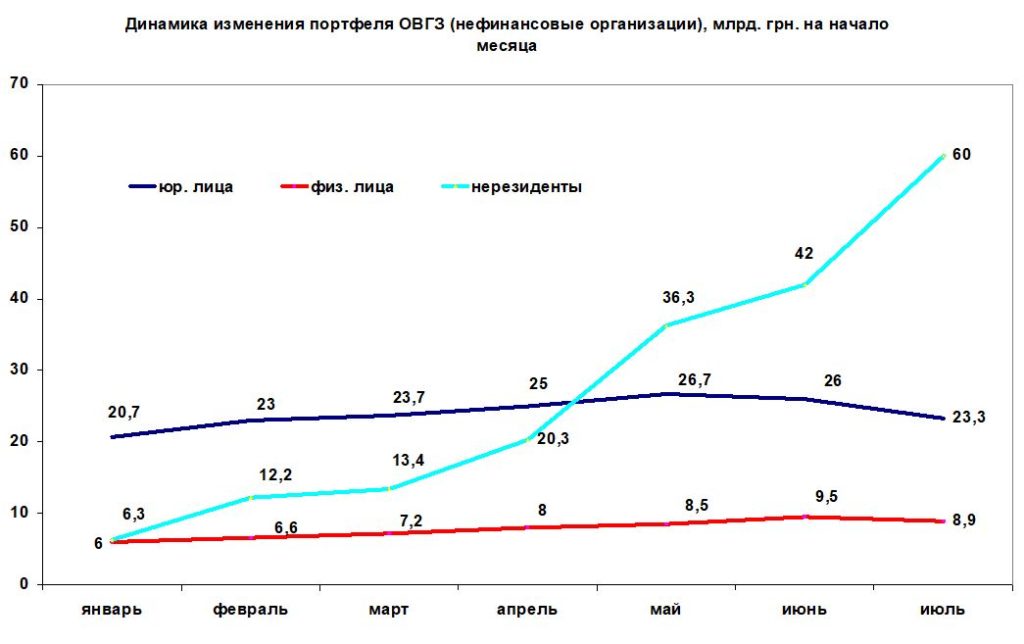

С начала этого года украинская валюта укрепилась приблизительно на 14%.Для тех, кто отслеживают ситуацию с российским рублём подобное развитие не выглядит чем-то необычным.

Начиная с января идёт активный приток средств нерезидентов на рынок облигаций внутреннего государственного займа (ОВГЗ) (аналог ОФЗ). Эта динамика показана на графике выше .

После завершения коррекция на американском рынке (декабрь 2018), когда настроения были крайне медвежьими и опять начали звучать сравнения с 2008 -ым и даже 1929 – ым , от ведущих мировых ЦБ подошли деньги ( более подробно этот вопрос ) начался новый цикл роста. Инвесторы ещё раз убедились, что банкиры “могут всё”, краха и обвала не допустят, что вроде как наглядно показали. Денег много, в ситуации, когда доходность огромного количество долга около нуля или вообще в минусе,

( Читать дальше )

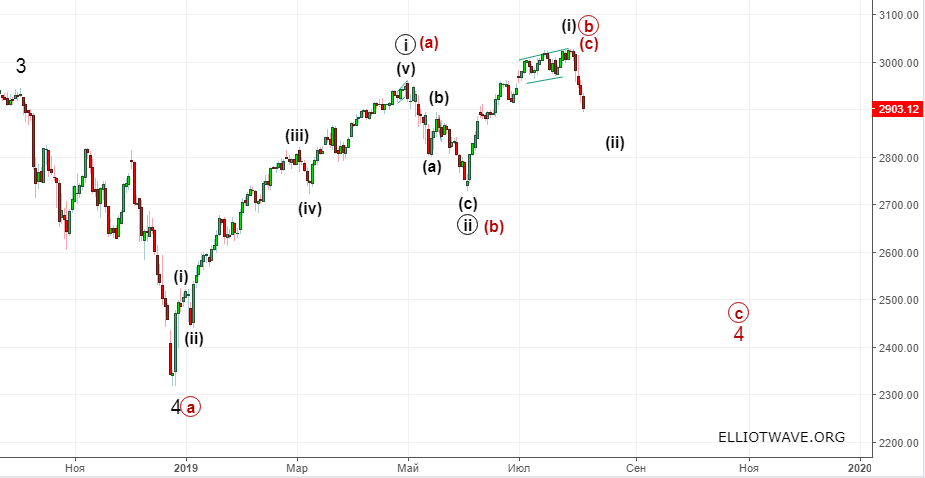

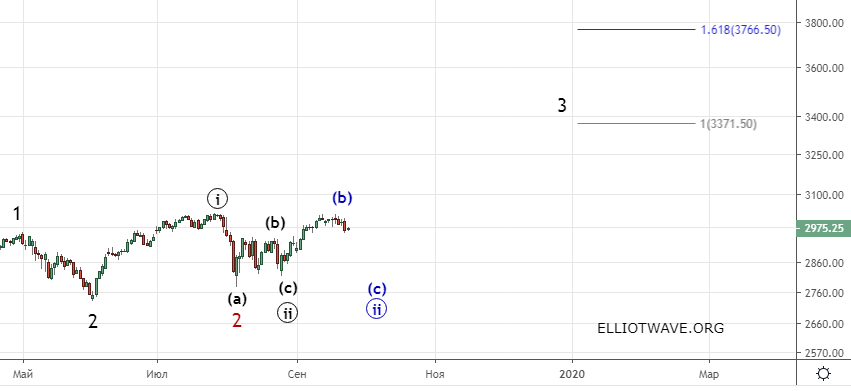

S&P 500 . Продолжение роста

- 25 сентября 2019, 18:09

- |

В прошлом обзоре индекса говорилось о развитии коррекции и её возможных вариантах .

Она оказалась не очень глубокой (вариант чёрным) , после чего рост возобновился.

( Читать дальше )

Паника центробанков: снижение ставок бьет рекорды с 2008 года.

- 13 сентября 2019, 17:43

- |

Перспективы глобального роста являются самыми низкими со времени последнего финансового кризиса, и центральные банки, особенно на развивающихся рынках, уже начали снижать процентные ставки, чтобы не допустить полного коллапса экономики.

Производство в значительной части Южной Америки, Европы, Азии и на Ближнем Востоке переживает глобальный структурный спад, усугубленный торговой войной в США и Китае, что побудило центральные банки снизить ставки более чем за десятилетие.

Zerohedge

Крупнейшие ЦБ, включая Европейский центральный банк и Федрезерв, начали смягчать политику в надежде поддержать экономику, а ЦБ развивающихся стран решили не оставаться в стороне и также начали активно резать ставки.

( Читать дальше )

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- USD-RUB

- usdjpy

- vix

- WTI

- zerohedge.com

- биткоин

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- прогноз нефть

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- торговые сигналы

- трежерис США

- трейдинг

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум