MadQuant

Апдейт модели LQI за Январь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 февраля 2018, 02:05

- |

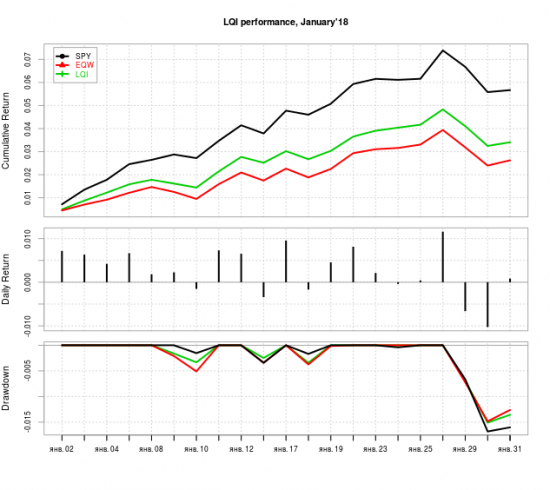

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь нового года (результаты за прошлый месяц: smart-lab.ru/blog/442848.php). По понятным причинам месяц выдался для модели хорошим — +3.4%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 2.3% (!!!) лучше — +5.7%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.118 9.24

XLP 0.122 1.65

XLE 0.078 3.58

XLF 0.059 6.52

XLV 0.066 6.56

XLI 0.084 5.39

XLB 0.063 3.98

XLK 0.076 7.04

XLU 0.079 -3.11

IYZ 0.000 0.48

VNQ 0.000 -4.25

SHY 0.000 -0.29

TLT 0.123 -3.26

GLD 0.132 3.23

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 2-го по 31-е января.

Корреляция между весами и ретурнами положительная — 0.312. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +3.4% LQI vs. +2.6% EQW, однако другой бенчмарк — SPY — обогнал модель на целых 2.3%. В периоды бурного роста индекса это объяснимо — все-таки, 50% капитала модель держит в защитных и контрцикличных активах. В терминах риска (максимальной просадки) модель завершила наравне с EQW (1.5%), что лучше результата SPY (1.7%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

ФР МБ: итоги января и портфель на февраль

- 01 февраля 2018, 01:19

- |

ФР МБ: итоги января и портфель на февраль

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты декабря: smart-lab.ru/blog/442750.php).

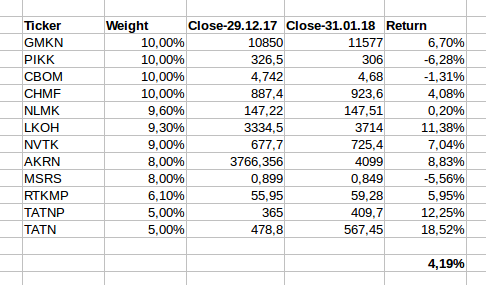

Вот как вел бы себя портфель, рекомендованный на январь:

Как видим, результат за месяц выше ожиданий — +4.2%, заработанные в основном на «затащивших» нефтяниках (LKOH, TATN, TATNP). Видимо, именно потому, что с целью диверсификации в портфеле их была разумная доля (< 30%) — модель и проиграла существенно индексу ММВБ, прибавившему за тот же период +8.5%. Однако не будем расстраиваться — диверсифицированные портфели всегда проигрывают рынку в периоды бурного роста, однако долгосрочно — это the only free lunch. Да и не очень долгосрочно — в прошлом году модель обогнала индекс примерно на 20%, поэтому, как говорится, еще не вечер.

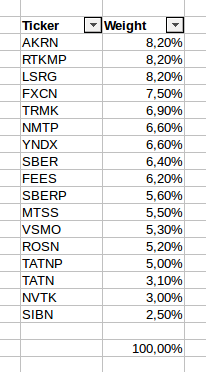

НА ПОКУПКУ: LSRG, FXCN, TRMK, NMTP, YNDX, SBER, FEES, SBERP, MTSS, VSMO, ROSN, SIBN

НА ПРОДАЖУ: GMKN, PIKK, CBOM, CHMF, NLMK, LKOH, MSRS,

ДЕРЖАТЬ: NVTK, AKRN, RTKMP, TATNP, TATN

Алгоритм "как жить с рынка" (по следам слива Сами-Знаете-Кого)

- 27 января 2018, 23:28

- |

1. Создайте ПАММ-счет. Всякое там ДУ, общение с инвесторами и ограничение просадки — это для лохов. Кто-то еще и компенсацию убытков хочет? Три ха-ха. Вы же не собираетесь зарабатывать для ваших инвесторов деньги (то есть, может и собираетесь, но понимаете, что не сможете)? Тогда зачем вам излишние проблемы от личного общения — ПАММ-счет поможет их избежать.

2. Не ведите ПАММ-счет и не пишите рекламные посты от своего имени — мало кому интересно читать посты 1001-го Васи Упырева, таких на околорыночных просторах завались. Народ хочет чего-то необычного и радующего глаз, поэтому заведите себе сисястую подругу-блондинку и работайте от ее имени. Если сисястой подруги-блондинки не завезли (ведь для этого надо быть действительно хорошо зарабатывающим трейдером, а не ПАММером) — сойдет и брюнетка с няшным личиком. Делайте все от ее имени и не забывайте постить фоточки. Опять же, это минимизирует ваши проблемы в случае, если какой-нибудь недовольный инвестор с паяльником захочет вас найти.

( Читать дальше )

Комментарий слоупока про сливающих управляющих

- 20 января 2018, 13:02

- |

Увидел на прошлой неделе пост А. Г. (https://smart-lab.ru/blog/444869.php), от которого у СЛ..., хм, пожалуй, лучше всего здесь подходит фраза «shit hits the fan».

Было много этого самого shit'а, разбрызганного вентилятором, в адрес трейдеров, но почему-то практически никто из спикеров не упомянул, что проблема-то основная было в том, что… инвестор был говно, господа присяжные заседатели. А если инвестор говно — любой, даже самый успешный управляющий, обречен на слив. Я не пытаюсь кого-то выгородить — меня сложно обвинить в симпатии к сливающим трейдерам, которые берутся проигрывать чужие деньги. Но — будем честны — из всех выложенных на сайте материалов ощущение полного непрофессионализма и лудомании складывается только об ИБ (коронная фраза в нескольких письмах — «в понедельник, если все пойдет в нашу сторону, мы отыграемся»). Еще вопросы могут быть к Андрею «Мурманску» по поводу плеча, с которым он торгует при взятых рисках 25%. Больше у меня вопросов нет ни к кому.

( Читать дальше )

Всем любителям пошортить S&P посвящается

- 11 января 2018, 04:06

- |

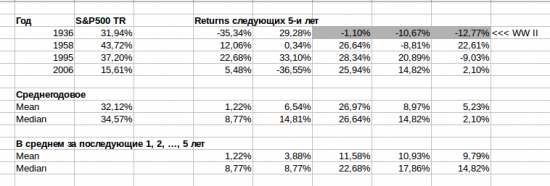

Ок, 12 месяцев подряд S&P в зеленой зоне никогда не закрывал — рассмотрим следующую крайность: 11 месяцев в зеленой зоне. Такое было на истории 4 раза (а в 1958-м только февраль был закрыт в символическом минусе = статистическом нуле, поэтому считайте «почти 12 месяцев в зеленой зоне»).

Посмотрим как вел себя индекс в течение следующих 5 лет после этого события. Для робастности я рассчитал как средний, так и медианный ретурн, убрав из расчетов период второй мировой (говно-количественные рисерчеры станут утверждать, что это 11 месяцев СнП в зеленой зоне приводят к повышенной вероятности очередной мировой, но мы не будем их слушать =)

( Читать дальше )

Мои итоги года

- 03 января 2018, 02:49

- |

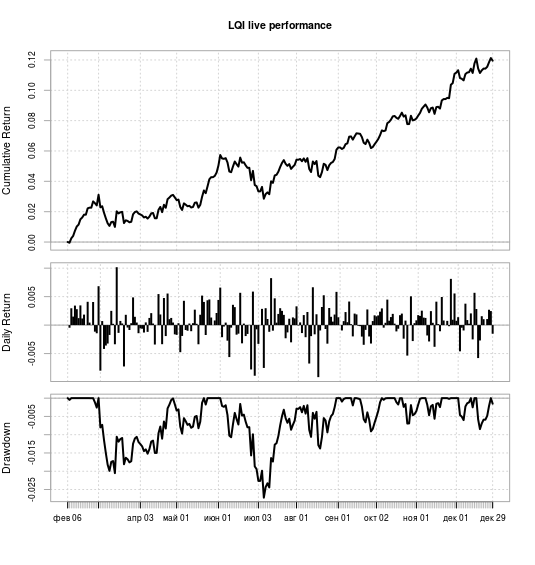

В феврале запустился на америке (через IB). Торгую в основном LQI (https://smart-lab.ru/blog/384110.php).

Результат с 6-го февраля — +12.0% (12.9% годовых) с максимальной просадкой 2.7% и шарпом 2.56. Не абы что (в сравнении с СнП и особенно QQQ) — но я доволен, ибо эта модель — консервативная инвестиционная, аналог долгосрочного депозита, а почти 13% годовых — неплохо для депозита, согласитесь? =)

В мае запустился на России (через Открывашку).

Результат со 2-го мая — +17.6% (27.1% годовых) с максимальной просадкой 5.0% и шарпом 2.88. Результатом на этом рынке я доволен — сильно лучше индекса, нормально показала себя в непростых условиях последних месяцев (хоть и ушла в просадку, но отчасти это из-за того, что с ноября я уже нормально ребалансироваться не мог из-за комплаенса). В общем, счет заставляют закрыть, но буду думать, как ее можно торговать.

( Читать дальше )

Апдейт модели LQI за Декабрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 января 2018, 14:04

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за декабрь (результаты за прошлый месяц: smart-lab.ru/blog/436927.php). Месяц выдался для модели ниже среднего — +0.45%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.46% лучше — +0.91%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.121 0.0215

XLP 0.082 0.0125

XLE 0.033 0.0370

XLF 0.092 0.0120

XLV 0.054 -0.0074

XLI 0.077 0.0283

XLB 0.061 0.0247

XLK 0.058 0.0069

XLU 0.085 -0.0661

IYZ 0.000 -0.0249

VNQ 0.096 -0.0190

SHY 0.000 -0.0015

TLT 0.117 0.0024

GLD 0.123 0.0169

Предыдущие веса были опубликованы 3-го декабря, соответственно доходности приведены за период с закрытия 3-го по 29-е декабря.

Корреляция между весами и ретурнами положительная — 0.106. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +0.45% LQI vs. +0.3% EQW, однако другой бенчмарк — SPY — показал за месяц результат почти на 0.5% лучше. Андерперформанс практически всецело объясняется позицией в XLU, которая потеряла за месяц 6.6%. В терминах риска (максимальной просадки) модель завершила наравне с EQW (0.8%), что хуже чем результаты SPY (0.5%).

( Читать дальше )

ФР МБ: итоги декабря и портфель на январь

- 30 декабря 2017, 23:18

- |

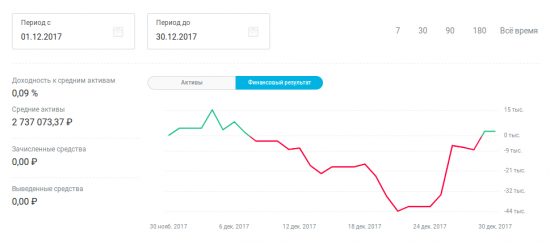

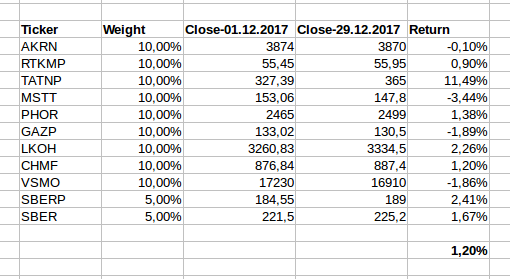

Счет завершил месяц в нулях (скриншот выше), однако по юридическим причинам я не мог открывать новые позиции с ноября, поэтому на нем висели только верные позиции, оставшиеся с предыдущего месяца. Если посмотреть, как вел себя рекомендованный в предыдущем посте (от 1-го декабря smart-lab.ru/blog/436687.php) портфель — получим следующие результаты (должны быть с учетом дивидендов):

( Читать дальше )

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор