SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Бум акций связанных с искусственным интеллектом компаний начинает спадать

- 07 сентября 2023, 11:35

- |

Ставшее главным драйвером роста фондового рынка в 2023 году, словосочетание «искусственный интеллект» сталкивается с изменением настроений — и реакция на квартальные финансовые результаты компании Broadcom Inc. должна показать, сохраняется ли эйфория.

Наблюдаются признаки того, что инвесторы стали более избирательными, поскольку в прошлом месяце ралли технологического сектора застопорилось. Сперва акции Nvidia Corp. слабо отреагировали на квартальные итоги, превзошедшие весьма завышенные ожидания, а затем акции Marvell Technology Inc., еще одного производителя чипов, специализирующегося на искусственном интеллекте, упали после публикации квартального отчета. Такая реакция вызывает беспокойство у рынка, особенно у компаний, делающих ставку на развитие искусственного интеллекта и рассчитывающих на успешную динамику на биржах.

«В торговле акциями компаний, связанных с продвижением искусственного интеллекта, наблюдается некоторая усталость. Инвесторы нервничают по поводу рыночных шансов, а стимулов для покупок становится меньше, учитывая неопределенность вокруг ФРС» — сказал Джордан Кляйн, специалист по технологическому сектору в Mizuho Securities. По его словам, реакция инвесторов на перспективы Broadcom станет важным показателем состояния сектора.

( Читать дальше )

Наблюдаются признаки того, что инвесторы стали более избирательными, поскольку в прошлом месяце ралли технологического сектора застопорилось. Сперва акции Nvidia Corp. слабо отреагировали на квартальные итоги, превзошедшие весьма завышенные ожидания, а затем акции Marvell Technology Inc., еще одного производителя чипов, специализирующегося на искусственном интеллекте, упали после публикации квартального отчета. Такая реакция вызывает беспокойство у рынка, особенно у компаний, делающих ставку на развитие искусственного интеллекта и рассчитывающих на успешную динамику на биржах.

«В торговле акциями компаний, связанных с продвижением искусственного интеллекта, наблюдается некоторая усталость. Инвесторы нервничают по поводу рыночных шансов, а стимулов для покупок становится меньше, учитывая неопределенность вокруг ФРС» — сказал Джордан Кляйн, специалист по технологическому сектору в Mizuho Securities. По его словам, реакция инвесторов на перспективы Broadcom станет важным показателем состояния сектора.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Производственная активность в США в августе сократилась десятый месяц подряд

- 06 сентября 2023, 09:26

- |

Производственная активность в США в августе сократилась меньше, чем месяцем ранее, что является обнадеживающим признаком того, что проблемы в промышленности не усугубляются далее.

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в августе поднялся до максимального за шесть месяцев уровня в 47.6% с 46.4% в июле. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Положительным тенденциям способствовало увеличение индикатора выпуска продукции до наибольшего за три месяца значения 50 пунктов, а также улучшение показателей занятости и оперативности поставок материалов, используемых в производственном процессе.

В то время как общая промышленная активность сокращается уже 10 месяцев подряд, цифры указывают на то, что условия стабилизируются на слабых уровнях. Производители начинают испытывать некоторые признаки облегчения после того, как компании добились успехов в сокращении избыточных запасов, а потребительские расходы на приобретение товаров выросли.

( Читать дальше )

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в августе поднялся до максимального за шесть месяцев уровня в 47.6% с 46.4% в июле. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Положительным тенденциям способствовало увеличение индикатора выпуска продукции до наибольшего за три месяца значения 50 пунктов, а также улучшение показателей занятости и оперативности поставок материалов, используемых в производственном процессе.

В то время как общая промышленная активность сокращается уже 10 месяцев подряд, цифры указывают на то, что условия стабилизируются на слабых уровнях. Производители начинают испытывать некоторые признаки облегчения после того, как компании добились успехов в сокращении избыточных запасов, а потребительские расходы на приобретение товаров выросли.

( Читать дальше )

Рынок труда США в августе продемонстрировал неоднозначные результаты

- 05 сентября 2023, 10:11

- |

В августе занятость в США увеличилась, а рост заработной платы замедлился, что свидетельствует о сочетании устойчивости и умеренности рынка труда.

По данным Министерства труда США, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе страны расширилось на 187 тыс. в августе после основательного пересмотра в сторону уменьшения результатов 2 предыдущих месяцев. Уровень безработицы поднялся до 3.8% (максимальная величина с начала прошлого года) в связи с увеличением доли участия населения в рабочей силе.

Итоги изменения занятости в августе отражают в том числе совокупное исключение из платежных ведомостей за этот период 54 тыс. человек в киноиндустрии и автомобильном транспорте, главным образом из-за забастовки работников в сфере развлечений и прекращения деятельности крупного перевозчика.

Рынок труда является опорой экономики США в этом году, поддерживая новый импульс, который может помочь стране избежать рецессии — по крайней мере в ближайшей перспективе. Хотя количество открытых вакансий и рост заработной платы в последние месяцы снизились, масштабы найма и размер доходов по-прежнему достаточно устойчивы, чтобы поддерживать потребительские расходы.

( Читать дальше )

По данным Министерства труда США, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе страны расширилось на 187 тыс. в августе после основательного пересмотра в сторону уменьшения результатов 2 предыдущих месяцев. Уровень безработицы поднялся до 3.8% (максимальная величина с начала прошлого года) в связи с увеличением доли участия населения в рабочей силе.

Итоги изменения занятости в августе отражают в том числе совокупное исключение из платежных ведомостей за этот период 54 тыс. человек в киноиндустрии и автомобильном транспорте, главным образом из-за забастовки работников в сфере развлечений и прекращения деятельности крупного перевозчика.

Рынок труда является опорой экономики США в этом году, поддерживая новый импульс, который может помочь стране избежать рецессии — по крайней мере в ближайшей перспективе. Хотя количество открытых вакансий и рост заработной платы в последние месяцы снизились, масштабы найма и размер доходов по-прежнему достаточно устойчивы, чтобы поддерживать потребительские расходы.

( Читать дальше )

Apple проведет презентацию новых моделей iPhone и Apple Watch 12 сентября

- 01 сентября 2023, 09:37

- |

Корпорация Apple Inc. назначила 12 сентября датой своего крупнейшего мероприятия в этом году по ознакомлению с обновленными продуктами, где она собирается представить линейку смартфонов iPhone 15 и умные часы Apple Watch следующего поколения.

Корпорация объявила о намеченном событии на своем веб-сайте и в рассылке по электронной почте под слоганом «Жажда чудес». Презентация будет транслироваться онлайн в 10 часов утра по тихоокеанскому времени, само же мероприятие пройдет в Apple Steve Jobs Theater в Купертино, штат Калифорния. Ранее информагентство Bloomberg News сообщило, что Apple планирует представить в этот день свои новые продукты.

Apple находится под бо́льшим давлением, чем обычно, с запуском этого iPhone. Продажи компании падали три квартала подряд, поскольку она борется с шатким спросом на смартфоны и другие устройства. Новые изделия должны помочь восстановить устойчивый рост в этот рождественский сезон — период крупнейших продаж продукции Apple в году. Совместно iPhone и Apple Watch приносят большую часть доходов технологического гиганта.

( Читать дальше )

Корпорация объявила о намеченном событии на своем веб-сайте и в рассылке по электронной почте под слоганом «Жажда чудес». Презентация будет транслироваться онлайн в 10 часов утра по тихоокеанскому времени, само же мероприятие пройдет в Apple Steve Jobs Theater в Купертино, штат Калифорния. Ранее информагентство Bloomberg News сообщило, что Apple планирует представить в этот день свои новые продукты.

Apple находится под бо́льшим давлением, чем обычно, с запуском этого iPhone. Продажи компании падали три квартала подряд, поскольку она борется с шатким спросом на смартфоны и другие устройства. Новые изделия должны помочь восстановить устойчивый рост в этот рождественский сезон — период крупнейших продаж продукции Apple в году. Совместно iPhone и Apple Watch приносят большую часть доходов технологического гиганта.

( Читать дальше )

По мнению Лоуренса Саммерса ФРС продолжит повышение процентных ставок

- 29 августа 2023, 08:59

- |

Бывший американский министр финансов Лоуренс Саммерс заявил, что Федеральной резервной системе, вероятно, необходимо будет поднять ключевую процентную ставку по крайней мере еще один раз, и предупредил, что последствиям бюджетного дефицита США уделяется недостаточное внимание.

«Я полагаю, что нам потребуется дальнейшее повышение процентных ставок со стороны ФРС» — сказал Саммерс в ходе интервью в программе «Неделя Уолл-Стрит» с Дэвидом Вестином на Bloomberg Television. По его словам на данный момент не предвидится значительного замедления экономики, при этом согласно некоторым оценкам темпы ее роста в этом квартале превысят 5%.

Саммерс аплодировал выступлению главы ФРС Джерома Пауэлла в прошлую пятницу в Джексон Хоул в штате Вайоминг, где тот дал понять, что Центральный банк готов продолжать повышать процентные ставки по мере необходимости, чтобы гарантировать устойчивое снижение инфляции до целевого ориентира в 2%. Саммерс добавил, что комментарии Пауэлла свидетельствуют о том, что ФРС допускает возможность того, что нейтральная процентная ставка — уровень, который не стимулирует и не ограничивает экономику — может быть выше, чем сейчас.

( Читать дальше )

«Я полагаю, что нам потребуется дальнейшее повышение процентных ставок со стороны ФРС» — сказал Саммерс в ходе интервью в программе «Неделя Уолл-Стрит» с Дэвидом Вестином на Bloomberg Television. По его словам на данный момент не предвидится значительного замедления экономики, при этом согласно некоторым оценкам темпы ее роста в этом квартале превысят 5%.

Саммерс аплодировал выступлению главы ФРС Джерома Пауэлла в прошлую пятницу в Джексон Хоул в штате Вайоминг, где тот дал понять, что Центральный банк готов продолжать повышать процентные ставки по мере необходимости, чтобы гарантировать устойчивое снижение инфляции до целевого ориентира в 2%. Саммерс добавил, что комментарии Пауэлла свидетельствуют о том, что ФРС допускает возможность того, что нейтральная процентная ставка — уровень, который не стимулирует и не ограничивает экономику — может быть выше, чем сейчас.

( Читать дальше )

Bank of America ожидает дальнейшего отступления фондового рынка США

- 22 августа 2023, 08:26

- |

По словам Майкла Хартнетта из Bank of America Corp., американские акции могут потерять еще 4%, поскольку экономические неурядицы в Китае пугают глобальных инвесторов, а доходность бондов растет.

Стратегический аналитик, который оставался верным своему «медвежьему» прогнозу в этом году, даже несмотря на ралли акций, заявил, что дальнейший скачок доходности казначейских облигаций и ослабление китайского юаня могут стать причиной скатывания индекса S&P 500 до значения 4.200 пунктов, что почти на 4% ниже текущих уровней.

Тем не менее, «коррекция» может быть отложена, если «критические» уровни облигаций и валюты будут поддержаны тезисами, которые прозвучат на симпозиуме по экономической политике Федеральной резервной системы в Джексон Хоул в штате Вайоминг на следующей неделе, написал Хартнетт в своей пятничной записке.

На прошлой неделе мировые рынки были взбудоражены растущими опасениями по поводу влияния кризиса с недвижимостью в Китае и проблем в его теневой банковской системе на экономику в целом. В США протоколы последнего совещания Федеральной резервной системы по монетарной политике также показали, что ее руководители по-прежнему обеспокоены инфляцией, что возобновило встревоженность по поводу перспективы устойчивого повышения процентных ставок.

( Читать дальше )

Стратегический аналитик, который оставался верным своему «медвежьему» прогнозу в этом году, даже несмотря на ралли акций, заявил, что дальнейший скачок доходности казначейских облигаций и ослабление китайского юаня могут стать причиной скатывания индекса S&P 500 до значения 4.200 пунктов, что почти на 4% ниже текущих уровней.

Тем не менее, «коррекция» может быть отложена, если «критические» уровни облигаций и валюты будут поддержаны тезисами, которые прозвучат на симпозиуме по экономической политике Федеральной резервной системы в Джексон Хоул в штате Вайоминг на следующей неделе, написал Хартнетт в своей пятничной записке.

На прошлой неделе мировые рынки были взбудоражены растущими опасениями по поводу влияния кризиса с недвижимостью в Китае и проблем в его теневой банковской системе на экономику в целом. В США протоколы последнего совещания Федеральной резервной системы по монетарной политике также показали, что ее руководители по-прежнему обеспокоены инфляцией, что возобновило встревоженность по поводу перспективы устойчивого повышения процентных ставок.

( Читать дальше )

Экономические проблемы Китая дают надежду глобальным инвесторам

- 17 августа 2023, 09:34

- |

Скатывание Китая к дефляции вызывает волнение на финансовых рынках, но финансовые менеджеры говорят, что это не обязательно плохо.

По данным EdenTree Investment Management и Gama Asset Management SA, падение цен во второй по величине экономике мира, вероятно, приведет к снижению затрат во всем мире, учитывая статус Китая как мировой фабрики. Ослабление инфляции позволит центральным банкам воздержаться от дальнейшего повышения процентных ставок и, возможно, перейти к смягчению, чтобы поддержать замедление роста.

Перспектива замедления глобального ценового давления может быть одним из немногих положительных моментов погружения Китая в дефляцию, поскольку экономика изо всех сил пытается восстановить свои позиции после того, как пост-ковидный отскок прекратился. Инфляция, вероятно, останется сдержанной, так как спад на рынке недвижимости и проблемы в теневой банковской сфере ограничивают расходы и инвестиции как потребителей, так и компаний.

«Слабый Китай может привести к развороту денежно-кредитной политики», — сказал Кристофер Хайорнс, портфельный менеджер EdenTree Investment. «Это также снизит спрос на сырьевые товары, что уменьшит инфляционное давление и может позволить западной экономике работать «горячее»».

( Читать дальше )

По данным EdenTree Investment Management и Gama Asset Management SA, падение цен во второй по величине экономике мира, вероятно, приведет к снижению затрат во всем мире, учитывая статус Китая как мировой фабрики. Ослабление инфляции позволит центральным банкам воздержаться от дальнейшего повышения процентных ставок и, возможно, перейти к смягчению, чтобы поддержать замедление роста.

Перспектива замедления глобального ценового давления может быть одним из немногих положительных моментов погружения Китая в дефляцию, поскольку экономика изо всех сил пытается восстановить свои позиции после того, как пост-ковидный отскок прекратился. Инфляция, вероятно, останется сдержанной, так как спад на рынке недвижимости и проблемы в теневой банковской сфере ограничивают расходы и инвестиции как потребителей, так и компаний.

«Слабый Китай может привести к развороту денежно-кредитной политики», — сказал Кристофер Хайорнс, портфельный менеджер EdenTree Investment. «Это также снизит спрос на сырьевые товары, что уменьшит инфляционное давление и может позволить западной экономике работать «горячее»».

( Читать дальше )

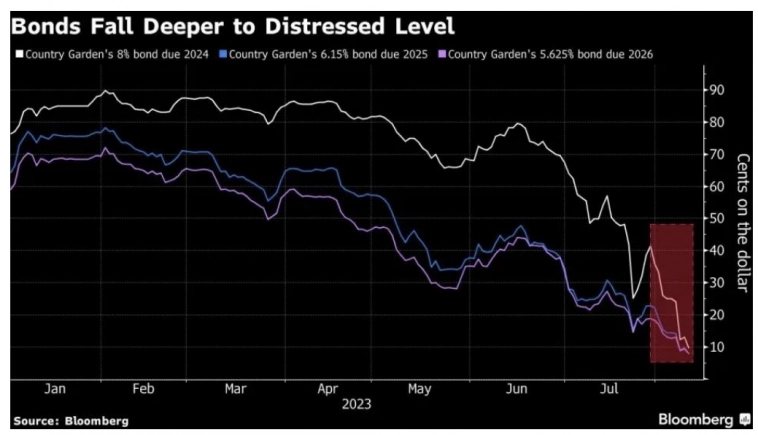

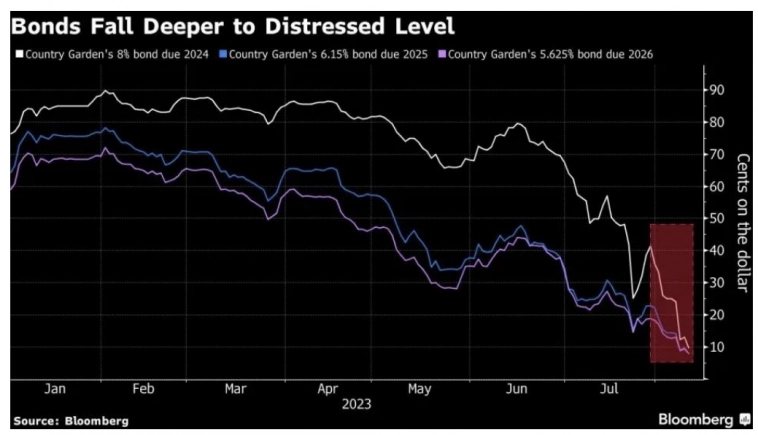

Ситуация вокруг Country Garden представляет новый риск для экономики КНР

- 15 августа 2023, 09:36

- |

Один крупнейших девелоперов Китая испытывает серьезные трудности, и у него остается менее 30 дней, чтобы избежать дефолта по своим бондам. Это очередное свидетельство сложностей, с которыми сталкивается правительство Поднебесной, пытаясь остановить падение рынка недвижимости страны в условиях замедления экономики.

Country Garden Holdings, обязательства которого по состоянию на конец 2022 г. равнялись 1.4 трлн юаней ($194 млрд), заявил, что недооценил степень спада на рынке недвижимости страны, и находится в наиболее критической ситуации с момента основания в 1992 г. Застройщик ожидает, что его чистый убыток в 1-м полугодии 2023 г. составит 55 млрд юаней против прибыли в размере 1,91 млрд юаней в аналогичном периоде прошлого года.

Country Garden Real Estate Group сообщила, что приостановит торговлю десятком выпусков бондов на территории материкового Китая. Это было объявлено всего через два дня после того, как ее контролирующий акционер спрогнозировал убыток в много миллиардов долларов за первую половину текущего года.

( Читать дальше )

Country Garden Holdings, обязательства которого по состоянию на конец 2022 г. равнялись 1.4 трлн юаней ($194 млрд), заявил, что недооценил степень спада на рынке недвижимости страны, и находится в наиболее критической ситуации с момента основания в 1992 г. Застройщик ожидает, что его чистый убыток в 1-м полугодии 2023 г. составит 55 млрд юаней против прибыли в размере 1,91 млрд юаней в аналогичном периоде прошлого года.

Country Garden Real Estate Group сообщила, что приостановит торговлю десятком выпусков бондов на территории материкового Китая. Это было объявлено всего через два дня после того, как ее контролирующий акционер спрогнозировал убыток в много миллиардов долларов за первую половину текущего года.

( Читать дальше )

Штрафы за использование WhatsApp и текстовых сообщений на УоллСтрит превысили 2,5 миллиарда долларов

- 10 августа 2023, 10:10

- |

Wells Fargo & Co. и BNP Paribas SA входят в число фирм, которые заплатят сотни миллионов долларов в виде штрафов за использование сотрудниками неофициальных коммуникаций, таких как WhatsApp, личные текстовые сообщения или электронная почта, для ведения бизнеса и учета.

Подразделения Wells Fargo согласились выплатить Комиссии по ценным бумагам и биржам 125 миллионов долларов, а BNP выплатит 35 миллионов долларов, сообщил регулятор во вторник. Комиссия по торговле товарными фьючерсами заявила, что два кредитора заплатят по 75 миллионов долларов каждый за аналогичные нарушения со стороны их брокеров деривативов.

В целом CFTC объявила о штрафах в размере 266 миллионов долларов, а SEC заявила, что фирмы согласились выплатить ей 289 миллионов долларов. Общая сумма штрафов за расследования практики обмена сообщениями в настоящее время превысила 2,5 миллиарда долларов, что делает это одним из крупнейших правоприменительных мероприятий США за последнее десятилетие.

То, что началось как взгляд на использование чат-приложений торговыми столами, расширилось до взгляда на использование всеми финансами любых инструментов связи, которые не сохраняют записи должным образом. Хедж-фонды и фонды прямых инвестиций также находятся под следствием на предмет использования приложений для личного общения.

( Читать дальше )

Подразделения Wells Fargo согласились выплатить Комиссии по ценным бумагам и биржам 125 миллионов долларов, а BNP выплатит 35 миллионов долларов, сообщил регулятор во вторник. Комиссия по торговле товарными фьючерсами заявила, что два кредитора заплатят по 75 миллионов долларов каждый за аналогичные нарушения со стороны их брокеров деривативов.

В целом CFTC объявила о штрафах в размере 266 миллионов долларов, а SEC заявила, что фирмы согласились выплатить ей 289 миллионов долларов. Общая сумма штрафов за расследования практики обмена сообщениями в настоящее время превысила 2,5 миллиарда долларов, что делает это одним из крупнейших правоприменительных мероприятий США за последнее десятилетие.

То, что началось как взгляд на использование чат-приложений торговыми столами, расширилось до взгляда на использование всеми финансами любых инструментов связи, которые не сохраняют записи должным образом. Хедж-фонды и фонды прямых инвестиций также находятся под следствием на предмет использования приложений для личного общения.

( Читать дальше )

Опасения по поводу рецессии в Штатах заставляют инвесторов отдавать предпочтения «трежериз» по сравнению с акциями

- 08 августа 2023, 09:18

- |

Уверенное большинство инвесторов ожидают наступления рецессии в США до конца 2024 г. Это заставляет их считать, что текущий «бычий» тренд на рынке акций недолговечен, и отдавать предпочтение долгосрочным «трезериз».

Такой вывод можно сделать из последнего исследования Markets Live Pulse, которое показало, что две третьих из 410 опрошенных инвесторов ожидают наступления рецессии в ведущей экономике мира до конца следующего года. При этом 20% респондентов предполагают, что спад может начаться уже в 2023 г., несмотря на то, что чиновники ФРС резко и дружно перестали прогнозировать рецессию.

Участвовавшие в опросе, судя по всему, считают текущую устойчивость американской экономики временным явлением и ожидают нарастания негативных эффектов, связанных с подъемом ключевой ставки Федрезервом в сумме на 5,25 п.п. за последние 16 месяцев. Ставка сейчас находится на максимуме более чем за два десятилетия, при этом глава регулятора Джером Пауэлл не исключает ее дальнейших повышений.

( Читать дальше )

Такой вывод можно сделать из последнего исследования Markets Live Pulse, которое показало, что две третьих из 410 опрошенных инвесторов ожидают наступления рецессии в ведущей экономике мира до конца следующего года. При этом 20% респондентов предполагают, что спад может начаться уже в 2023 г., несмотря на то, что чиновники ФРС резко и дружно перестали прогнозировать рецессию.

Участвовавшие в опросе, судя по всему, считают текущую устойчивость американской экономики временным явлением и ожидают нарастания негативных эффектов, связанных с подъемом ключевой ставки Федрезервом в сумме на 5,25 п.п. за последние 16 месяцев. Ставка сейчас находится на максимуме более чем за два десятилетия, при этом глава регулятора Джером Пауэлл не исключает ее дальнейших повышений.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал