Блог им. noTrust |Апдейт по алго

- 08 марта 2023, 07:52

- |

Небольшой апдейт по алготорговле. Пока а срочном рынке Мосбиржи очередной месяц продолжается «борьба с нулем» (из интересного только выросшее комиссионное обдиралово). Роботы замерли в ожидании новой волны девальвации. Думаю (если она конечно произойдет) это сможет раскачать результат.

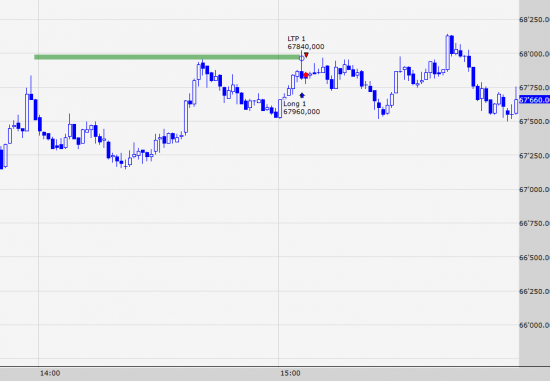

По алго на крипте все гораздо интереснее. Несколько месяцев назад писал про простенький алго, с тех пор несколько примерно таких у меня стоит в реальных торгах на Бинансе. Результат с ЛК Бинанса за 3 месяца ниже (Почему кстати они дают смотреть график только за 3 месяца? Чтоб клиенты лишний раз не расстраивались?).

Базовый принцип (который описан в статье) вполне себе живой. Что-то около +120% на фьючерсах по итогам 3 месяцев. График кстати имеет импульсную структуру из-за особенности подсчета Бинанса: они добавляют только закрытые сделки (не дневные приращения счета). Если кто-то подскажет сервис для построения нормальной equity за более длительный срок (желательно бесплатный) буду благодарен.

- комментировать

- Комментарии ( 5 )

Блог им. noTrust |Кратко по 2022 году

- 31 декабря 2022, 13:30

- |

Так как сегодня последний день года, надо чего-то написать. Главный итог: в России не был ни дня в 2022 году и в общем никакого дискомфорта от этого не испытываю. Теперь тезисно про финансы.

- После того как «ушел» (https://smart-lab.ru/blog/788370.php) в марте с российского рынка, посмотрел зрителем (естественно кусая локти) на супер тренд укрепления рубля. В августе таки решил продолжить жрать кактус и вернулся. С тех пор боковик, возросшие комиссии, околонулевой результат, печаль, тоска.

- С инвестициями в российские акции завязал полностью. Постепенно закрыл старые позиции «на отскоке» в течение года. Средства вывел в валюту/на зарубежный счет, а также в стейблкоины. Можете кидать помидорами, но в будущее рынка не верю абсолютно при таком бэкграунде. Жду в 2023 очередных «сюрпризов» от правительства, по индексу боковик с уклоном вниз.

- Постепенно веду тесты портфеля на крипте. Пока на небольшом объеме. Связка TSLab + Binance работает на удивление стабильно. Результат пока умеренно негативный, но тут ничего неожиданного: системы должны ловить «bull run», а не копеечничать внутри спреда. Буду продолжать наращивать количество систем и торговый оборот (особенно когда начнется хороший рынок), думаю есть перспективы в этом направлении.

- Считаю своим самым большим достижением: более менее хорошо разобрался в крипте. Недавно видел статистику, удивительно, но в России только 3% интернет пользователей имеют крипто кошелек и какие-то крипто активы. По миру в среднем этот показатель 12% (!). А в лидерах (Турция, Аргентина) под 25%. И в целом в России консенсус — один негатив. Это все фигня, пирамида, развод и т.п. Жаль, что большой тренд мимо проходит.

- Самое главное в рублях по итогу года в плюсе. Правда в связи с огромным количеством манипуляций со счетами подсчитать его сложно, по прикидкам в пределах 10-15%. ("+" на алго, "-" на акциях, "+" на валюте, "-" на крипте) — формула бы как-то так выглядела.

Блог им. noTrust |"Базовый" алго на крипте

- 08 декабря 2022, 07:17

- |

Какие свойства есть у криптовалюты? Во-первых это очень высокая волатильность, сотни и даже тысячи процентов это норма. Отсюда вытекает и второе: прибыль по лонгам и шортам не может быть распределена равномерно (по крайней мере если мы говорим об относительно продолжительном интервале в сделке). Например, упасть сильнее чем на -100% за месяц невозможно, а вот вырасти на +1000% легко.

Идея такая. Попытаться забирать «жирную» прибыль в долгосрочных движениях вверх, отдавать обратно по минимуму на «медвежьих» циклах. Что-то типа базового принципа при торговле криптой.

Итак сам алго. Сделки только в лонг. Таймфрейм 1 минута. Первого числа каждого месяца начинаем строить «месячный» хай. Т.е. если максимум текущий > максимум предыдущий, то обновляем «месячный» уровень и т.д. Таким образом 7 числа каждого месяца у нас отрисуется ровно максимум за неделю, к 30 за месяц. Чем больше дней прошло с начала месяца, тем больший интервал охватывает найденный экстремум.

Также каждую неделю будет строить «недельный» минимум для трейлинга прибыли. Каждое воскресенье (это день недели с исторически минимальной волатильностью) начинаем отрисовывать минимум по тому же принципу: минимум текущий < минимум предыдущий => обновляем «недельный» минимум. К концу следующей субботы имеем отрисованный уровень за 7 дней. В воскресенье опять начинаем все заново.

( Читать дальше )

Блог им. noTrust |Алго, крипта, жизнь во Вьетнаме

- 01 декабря 2022, 12:34

- |

Всем привет, давно ничего не писал (с тех пор как в марте https://smart-lab.ru/blog/788370.php решил с алготрейдингом на Мосбирже завязать). Весной посмотрел (зрителем) на выдающиеся укрепление рубля, подсчитал недополученную прибыль, и опять «на пол шишечки» запустил роботов. К сожалению, это стало (видимо) последним сильным движением в этом году. С тех пор получил из 5 месяцев: примерно 3 уверенно отрицательных и 2 околонулевых. Год выходит конечно все равно в хорошем плюсе, но радости от этого мало.

С весны довольно плотно погрузился в «крипту», причем не в алготрейдинг как я планировал изначально, а во всякие DeFi, NFT, IFO и т.п. Можно сразу начать кидаться тухлыми яйцами и вешать ярлыки мол «крипта — развод, мусор» (я примерно так и размышлял еще год назад). Но тема оказалась довольно интересной, со своими особенностями и правилами игры. Проблема крипты сейчас в ее восприятии как средства быстрого и легкого обогащения. Все помнят о феноменальном росте биткоина. Все хотят поучаствовать в еще одном :) К сожалению сейчас это точка притяжения для жуликов и прочих искателей легких денег всех мастей.

( Читать дальше )

Блог им. noTrust |Алготрейдинг на 11 году все..

- 31 марта 2022, 19:37

- |

Год назад писал тут пост про свой алгоопыт на российском срочном рынке длиной в 10 лет… После известных событий, с грустью глядя в пустой стакан фРТС… Торги решил прекратить. Не слился, в хорошем плюсе. Последний вынос вверх — как дембельский аккорд, вознаграждение за труд и терпение..

Месяц думал и принял принципиальное решение. Буду переходить на крипторынки. Переносить наработанные системы туда. Ирония судьбы в том, что всегда считал криптовалюту какой-то «незаконной херней, которую могут заблокировать в любой момент», а заблокировали в итоге «законные ценные бумаги».

Вот такие пироги.

Блог им. noTrust |10 лет алготрейдинга (продолжение)

- 21 июля 2021, 13:03

- |

Примерно год назад я написал статью "Что дали 10 лет алготрейдинга". Многим она понравилась (спасибо за обратную связь). С тех пор прошел еще один год алготорговли, и я нашел в себе силы наконец-то консолидировать и склеить единую кривую доходности за весь 10-летний период. Далее будут картинки и небольшие комментарии.

Начало

Первого робота (точнее стратегию) я нашел на не безызвестном форуме «kbpauk» в 2009 году. Там же добрые люди помогли ее закодить. После некоторых манипуляций с оптимизацией параметров, она начала отлично работать. Я был счастлив, уже зрел план уволиться с работы. Потом были еще роботы. Как ни странно, на график 2008-2009 годов можно было натянуть практически любую стратегию аля «trend is your friend» и она давала джекпот. Правда на истории, на торгах в 2010 году они у меня уже почему-то таких результатов не давали… В общем углубился в разработку стратегий, методом проб и ошибок. Очень помог этот блог в свое время (https://smart-lab.ru/profile/a_krotov/). В итоге к концу 2011 у меня была уже пачка ботов (пилил ее по вечерам на основной работе). Стартовал в начале октября 2011. Повезло мне попасть в хорошую волну. Пошли доходности, почти 6 месяцев подряд в плюс вплоть до апреля 2012. А потом пришло отрезвление, роботы сломались (как мне казалось тогда).

( Читать дальше )

Блог им. noTrust |Июль 2020. Восстание роботов.

- 01 августа 2020, 20:14

- |

Хочу поддержать флэшмоб со скринами из Лк Открытия. Тем более есть красивая картинка.

По роботам сложилась уникальная ситуация, подряд 5 месяцев в плюс (причем хороший!) и с начала года 6 из 7 в прибыль. Давно такого не было… Так и хочется кинуть все ресурсы на этот станок… но я держусь, ибо знаю что счастье вскоре закончится :) И опять все упадет в унылый боковичек (как кстати было уже 2 года назад при аналогичных обстоятельствах). Интересно конечно по итогу сколько эта серия продлится.

Еще из интересного сообразил статистику по проценту прибыльных месяцев для портфеля роботов в последние 10 лет (с реального портфеля между прочим). Как ни странно получилось лето и осень — самое рыбное время. А мне всегда казалось, что летом тухлячок..

( Читать дальше )

Блог им. noTrust |О том как хеджировать трендовый портфель

- 26 июня 2020, 16:42

- |

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

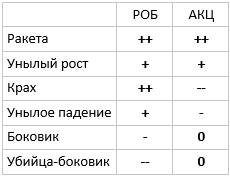

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

( Читать дальше )

Блог им. noTrust |Что дали 10 лет алготрейдинга?

- 19 июня 2020, 10:01

- |

В этом году у меня своеобразный юбилей — 10 лет назад придумал и запустил первый портфель торговых роботов. Как вспомню те времена аж ностальгическая слеза наворачивается… Под роботов купил с рук отдельный компьютер, поставил в чулан, установил на него teamviewer для контроля с работы. Тогда в ЖЖ можно было почерпнуть много информации по алготрейдингу, тема была «на волне», много энтузиастов любителей писали интересные статьи с идеями и практически готовыми стратегиями. Что-то с тех времен даже до сих пор работает.. На моем веку с 2010 было как минимум 4 года, когда можно было удвоить депозит (2011, 2014, 2015, 2018) и это не считая текущего. Были и неудачные года с серьезной просадкой, сильно давившие на психику. Отключал торговлю я только раз на месяц в марте 2013, так сказать на пике своего эмоционального разочарования в алготрейдинге (хорошо потом переработав портфель и поразмыслив, перезапустил все обратно, следующий год «девальвации» и «Крыма» с лихвой отбил все предыдущие потери). Но не об этом. Решил я кратко и тезисно изложить проблемы, с которыми пришлось мне столкнуться за годы активного алготрейдинга.

( Читать дальше )

Блог им. noTrust |Стратегия "скальп стопов"

- 26 февраля 2016, 15:54

- |

Этот эффект я назвал «скальп стопов». Он носит очень краткосрочный характер и непременно работает уже много лет. Хотя здесь дело далеко не в одних стопах. Просто в один конкретный момент происходит очень большой перекос ордеров на покупку/продажу, и цена зачастую краткосрочно улетает и дальше по направлению перекоса. Затем возвращается обратно.

Суть такая: берем уровни максимума и минимума за предыдущий час (час значит не 60 последних минут, а временной интервал с 10:00 по 11:00 и т.д.), далее ставим стоп-лимит на покупку по цене максимума и стоп-лимит на продажу по минимуму. Ордер может сработать только 1 раз в текущем часу. Кроем сразу же на открытии следующего минутного бара. Больше никаких условий.

Пример сделки:

Кривая доходности и параметры с 2009 по 2016 годы (сделок на гэпе первой минуты нет, вечерняя сессия также не включена). Фактор восстановления впечатляет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс