RUH666

Обратная сторона самоуспокоенности: Неликвидность превращает в пар акции и недвижимость

- 29 июля 2024, 14:51

- |

Иррациональные «животные духи» порождают «хвостовой риск» — события, которые якобы происходят очень редко, но когда они случаются, то вызывают огромные последствия, и модели ФРС не смогли точно учесть «хвостовой риск», потому что они происходят чаще, чем предсказывают статистические модели.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Эта тенденция, скорее всего, вскоре потрясет финансовую систему США (перевод с elliottwave com)

- 29 июля 2024, 11:29

- |

Почти все, кто покупает продукты, заправляет машину, платит аренду, покупает автостраховку и т. д., говорят о высокой стоимости жизни. И это правда, что инфляция потребительских цен сегодня выше, чем до пандемии, хотя она и далеко не так высока, как два года назад, когда годовая инфляция подскочила до 40-летнего пика в 9,1%. С тех пор темпы инфляции значительно замедлились. Фактически, последние данные индекса потребительских цен (ИПЦ) составили 3%, что близко к «идеальной» цели Федеральной резервной системы в 2% в год. Но это инфляция цен. Есть еще один показатель инфляции, который связан с денежной массой. Это так называемая денежная инфляция, или предложение напечатанных денег. Она также снизилась за последние два года и, вероятно, снизится еще больше. И хотя это звучит как хорошая тенденция, на самом деле все наоборот. Вот мнение из нашего только что опубликованного июльского номера Elliott Wave Theorist:

Почти все, кто покупает продукты, заправляет машину, платит аренду, покупает автостраховку и т. д., говорят о высокой стоимости жизни. И это правда, что инфляция потребительских цен сегодня выше, чем до пандемии, хотя она и далеко не так высока, как два года назад, когда годовая инфляция подскочила до 40-летнего пика в 9,1%. С тех пор темпы инфляции значительно замедлились. Фактически, последние данные индекса потребительских цен (ИПЦ) составили 3%, что близко к «идеальной» цели Федеральной резервной системы в 2% в год. Но это инфляция цен. Есть еще один показатель инфляции, который связан с денежной массой. Это так называемая денежная инфляция, или предложение напечатанных денег. Она также снизилась за последние два года и, вероятно, снизится еще больше. И хотя это звучит как хорошая тенденция, на самом деле все наоборот. Вот мнение из нашего только что опубликованного июльского номера Elliott Wave Theorist:( Читать дальше )

Экономический дайджест 28.07.2024

- 28 июля 2024, 18:16

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 86.03. На мой взгляд, закончилась волна С восходящей коррекции (тут мнение не изменилось). Индекс РТС вырос и закрылся на уровне 1102.01. Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 558.83. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили (заканчиваем) вторую волну. Количество действующих вышек в США выросло с 477 до 482. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 11 600, с 287 600 до 276 000. Неделя закрылась WTI — 76.44, Brent — 80.55.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Закрытие недели —1.0855

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. Пятая, возможно, будет КДТ. В ней закончены первая и вторая волны, идёт третья. Закрытие недели — 5444.75.

( Читать дальше )

Оценка Freshpet может вскоре начать иметь значение (анализ волн Эллиотта)

- 26 июля 2024, 11:05

- |

( Читать дальше )

Итоги недели 25.07.2024. Камала Харрис вместо Байдена. Курс доллара и нефть

- 25 июля 2024, 16:08

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/TPqF-TguPeQИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Продажи новых домов в США неожиданно упали в июне, а уверенность покупателей жилья упала до рекордного минимума

- 25 июля 2024, 11:25

- |

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...( Читать дальше )

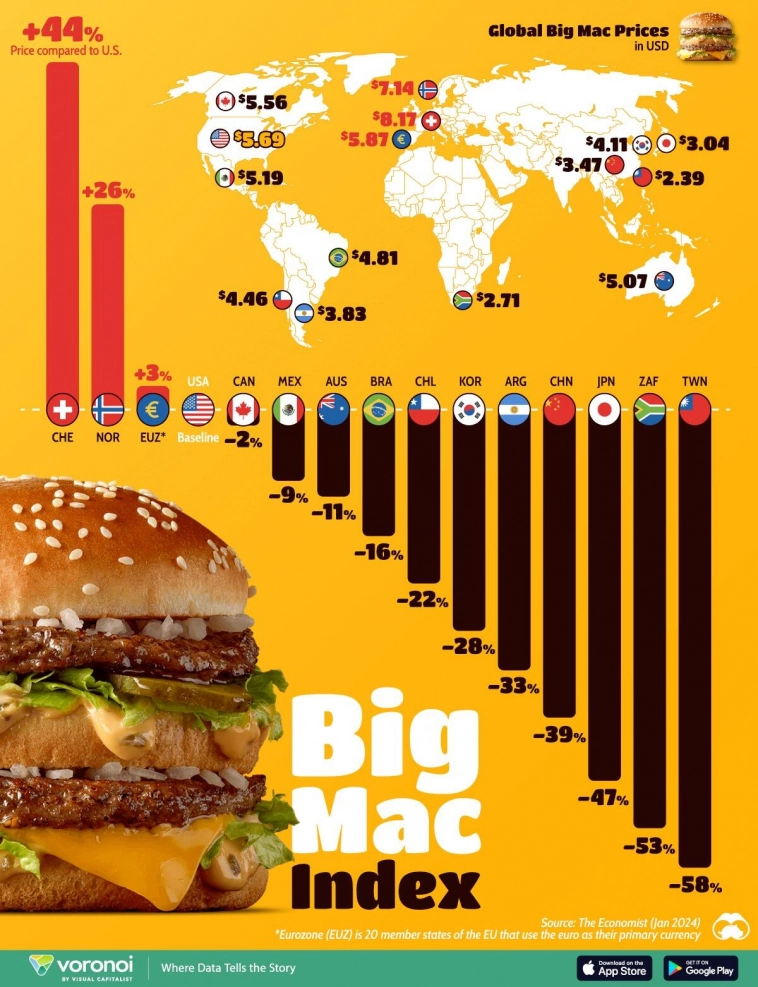

Швейцарские «Биг Маки» на 44% дороже, чем в Америке

- 24 июля 2024, 15:06

- |

Расчет индекса Биг Мака для оценки валют

Расчет индекса Биг Мака для оценки валютМожно использовать цену Биг Мака в других странах, чтобы узнать, имеет ли валюта большую или меньшую покупательную способность, чем ожидалось.

( Читать дальше )

Акции MSA Safety далеко не безопасны при текущей цене (анализ волн Эллиотта)

- 24 июля 2024, 11:12

- |

На нем изображен пятиволновый импульсный паттерн, обозначенный I-II-III-IV-V, на формирование которого ушло более двух десятилетий.

На нем изображен пятиволновый импульсный паттерн, обозначенный I-II-III-IV-V, на формирование которого ушло более двух десятилетий.( Читать дальше )

Акции Paylocity и опасность игнорирования паттерна (анализ волн Эллиотта)

- 23 июля 2024, 15:01

- |

Иногда то, что вы считали законченным импульсным паттерном, оказывается последовательностью первых и вторых волн. В этом случае вместо того, чтобы приближаться к концу пятой волны, мы оказываемся в середине третьей. Такие ситуации могут расстраивать, но они также неизбежны время от времени, поскольку ни один метод не является безупречным. Каждый серьезный аналитик волн Эллиотта должен признавать и осознавать недостатки этого принципа. Однако, к счастью, в большинстве случаев пятиволновый импульс оказывается именно таким, и за ним следует трехволновая коррекция.

Иногда то, что вы считали законченным импульсным паттерном, оказывается последовательностью первых и вторых волн. В этом случае вместо того, чтобы приближаться к концу пятой волны, мы оказываемся в середине третьей. Такие ситуации могут расстраивать, но они также неизбежны время от времени, поскольку ни один метод не является безупречным. Каждый серьезный аналитик волн Эллиотта должен признавать и осознавать недостатки этого принципа. Однако, к счастью, в большинстве случаев пятиволновый импульс оказывается именно таким, и за ним следует трехволновая коррекция.( Читать дальше )

Центральные банки скупают золото, чтобы компенсировать уничтожение собственных денег

- 23 июля 2024, 11:29

- |

Начать следует с прояснения вопроса. Инфляция, правда, медленно снижается, но нельзя сказать, что она находится под контролем. Давайте вспомним, что последние данные по ИПЦ в США составили 3% в годовом исчислении, а в еврозоне — 2,6%, причем восемь стран, включая Испанию, опубликовали данные выше 3%. Вот почему центральным банкам нужно производить впечатление ястребиных и поддерживать ставки или снижать их очень осторожно. Однако денежно-кредитная политика далека от ограничительной. Рост денежной массы набирает обороты, ЕЦБ сохраняет свой «механизм антифрагментации», а Федеральный резерв продолжает вливать деньги через окно ликвидности. Мы можем сказать, без сомнения, что денежно-кредитная политика выходит за рамки адаптивной.

Начать следует с прояснения вопроса. Инфляция, правда, медленно снижается, но нельзя сказать, что она находится под контролем. Давайте вспомним, что последние данные по ИПЦ в США составили 3% в годовом исчислении, а в еврозоне — 2,6%, причем восемь стран, включая Испанию, опубликовали данные выше 3%. Вот почему центральным банкам нужно производить впечатление ястребиных и поддерживать ставки или снижать их очень осторожно. Однако денежно-кредитная политика далека от ограничительной. Рост денежной массы набирает обороты, ЕЦБ сохраняет свой «механизм антифрагментации», а Федеральный резерв продолжает вливать деньги через окно ликвидности. Мы можем сказать, без сомнения, что денежно-кредитная политика выходит за рамки адаптивной.На момент завершения этой статьи цена на золото превышает 2400 долларов за унцию, что на 16,5% выше в период с января по 19 июля 2024 года.

( Читать дальше )

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор