Андрей Севастьянов

Итоги аукционов Минфина РФ по размещению ОФЗ 26.03.2025

- 26 марта 2025, 17:50

- |

Минфин РФ 26.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26218 с погашением 17.09.2031 и 26240 с погашением 30.07.2036. По итогам 1 кв. 2025 г. размещено 1,389 трлн руб. (или 138,9% от плана).

ОФЗ-26218

- Предложение: доступный остаток (102,4 млрд руб.)

- Спрос: 21,3 млрд руб.

- Размещено: 9,7 млрд руб.

- Средневзвешенная цена: 74,36% от номинала

- Средневзвешенная доходность: 15,33%

- Премия к открытию дня: 11 б. п.

ОФЗ-26240

- Предложение: доступный остаток (50,0 млрд руб.)

- Спрос: 42,5 млрд руб.

- Размещено: 19,5 млрд руб.

- Средневзвешенная цена: 58,36% от номинала

- Средневзвешенная доходность: 15,15%

- Премия к открытию дня: 7 б. п.

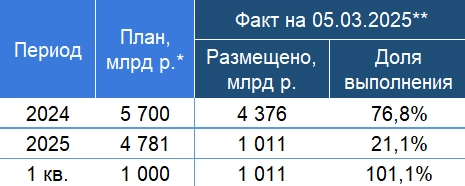

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Что интересного будет на первичном рынке облигации до конца текущей недели

- 26 марта 2025, 10:19

- |

Прошлая неделя была довольно активной на первичном рынке рублевых облигаций в преддверии заседания ЦБ РФ 21.03.2025, где ожидаемо была сохранена ключевая ставка на уровне 21%. Прошедшие букбилдинги (формирование книг заявок) были довольно успешными как по бумагам с фиксированными ставками купонов, так и по флоатерам. Хороший спрос со стороны инвесторов позволял в большинстве случаев снизить максимальные предлагаемые ставки до итоговых в среднем на 100 б. п.

До конца текущей недели запланировано немного интересных букбилдингов по рублевым размещениям. Отмечу наиболее привлекательные.

Аптечная сеть 36,6 (BBB+) предложит 3-летний выпуск серии 002P-02 на 1 млрд руб. с офертой и Call-опционом через 1,5 г. Максимальный маркетируемый ежемесячный купон − 25,50% (YTP 28,70%, дюр. ~1,25 г.). Облигации нефинансовых эмитентов Peer-группы (сходных по рейтингам) дают среднюю доходность в точке дюрации ок. 28%. Полагаю, что по Аптечная сеть36.6-002P-02 YTP должна быть не сильно ниже максимального ориентира.

( Читать дальше )

ЦБ РФ 21.03.2025 ожидаемо сохранил ключевую ставку на уровне 21%: что можно ожидать от долгового рынка в ближайшей перспективе?

- 21 марта 2025, 17:13

- |

Совет директоров ЦБ РФ 21.03.2025 сохранил ключевую ставку (КС – далее) на уровне 21,00% годовых. Такого решения прогнозировало большинство аналитиков, согласно консенсус-опросам. При этом ожидался более мягкий комментарий на фоне некоторых признаков снижения инфляционного давления и кредитной активности.

Мотивация ЦБ РФ при принятии решения

Текущее инфляционное давление с поправкой на сезонность снизилось, но остается высоким, особенно в устойчивых компонентах. Годовая инфляция на 17.03.2025 составила 10,2%. Рост цен отчасти сдерживался укреплением рубля. Это также сказалось на снижение инфляционных ожиданий населения (до 12,9% на горизонте 12M), но которые по-прежнему сохраняются на повышенном уровне.

Текущая денежно-кредитная политика (ДКП) будет способствовать снижению инфляции до таргета в 4% в 2026 г. Для этого потребуется длительный период сохранения жестких денежно-кредитных условий. Если динамика снижения инфляции не будет обеспечивать достижения цели, то регулятор рассмотрит возможность повышения КС. Баланс рисков для инфляции все еще смещен в сторону проинфляционных (перегретость экономики, высокие инфляционные ожидания и ухудшение условий внешней торговли). Снижения геополитической напряженности проявится в дезинфляционном эффекте. Последнее стало новшеством в пресс-релизе регулятора.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 19.03.2025

- 19 марта 2025, 17:21

- |

Минфин РФ 19.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26238 с погашением 15.05.2041 и 26246 с погашением 12.03.2036.

ОФЗ-26238

Предложение: доступный остаток (100,0 млрд руб.)

Спрос: 87,1 млрд руб.

Размещено: 47,4 млрд руб.

Средневзвешенная цена: 56,31% от номинала

Средневзвешенная доходность: 14,47%

Премия к открытию дня: 2 б. п.

ОФЗ-26246

Предложение: доступный остаток (428,0 млрд руб.)

Спрос: 74,4 млрд руб.

Размещено: 41,6 млрд руб.

Средневзвешенная цена: 87,27% от номинала

Средневзвешенная доходность: 14,85%

Дисконт к открытию дня: -1 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Динамика доходностей и спредов рублевых облигаций

- 19 марта 2025, 08:51

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на уровне 21% 20.12.2024, при консенсус-прогнозах повышения до 23%, в целом продолжается тенденция по снижению доходностей рублевых облигаций. Во многом этому способствуют ожидания начала цикла снижения КС, внешнеполитической разрядки, а также сохраняющийся структурный профицит денежной ликвидности банковского сектора.

Изменения спредов рублевых облигаций с начала текущего года

- Короткий сегмент ОФЗ (2 Y) после декабрьского заседания ЦБ РФ стал торговаться с заметным дисконтом к КС (-570 б. п.). Доходности этих госбумаг снизились к уровням мая 2024 г., когда регулируемая ставка была 16%.

- Существенно снизились по доходности большинство корпоративных рублевых облигаций. Бумаги 1-го эшелона, как и ОФЗ 2Y, стали торговаться ниже КС.

- G-спред (спред к ОФЗ) 1-го эшелона (AAA/AA-) составил 376 б. п. (+240 б. п. с начала года). Среднегодовой спред – 138 б. п. Текущий спред в 376 б. п. довольно широкий для высококачественных корпоративных бумаг. В отличие от бумаг эмитентов с более низкими рейтингами, произошло расширение спреда, в основном за счет более сильного снижения доходностей коротких госбумаг. Здесь в первую очередь можно ожидать сужения премий к ОФЗ.

( Читать дальше )

Что интересного будет на первичном рынке облигаций на текущей неделе

- 18 марта 2025, 09:19

- |

Прошлая неделе на первичном рынке рублевых корпоративных облигаций была довольно насыщенной – состоялось множество закрытий книг заявок (букбилдингов) как по флоатерам, так и по бумагам с фиксированными ставками купонов. Практически все из них по финальным ставкам оказались ниже первоначальных максимальных ориентиров. При этом по ряду бондов наблюдался заметный переспрос.

Для высококачественных флоатеров (AAA/AA) ставки купонов с привязкой к ключевой ставке ЦБ РФ, пока находятся в районе +200 б. п.

В преддверии заседания ЦБ РФ 21.03.2025, пока на текущей неделе ожидается немного букбилдингов. Рассмотрим интересные истории при учете текущего состояния вторичного рынка.

По 2-летним Аэрофьюэлз-002Р-04 (рейтинг оферента ТЗК Аэрофьюлз − A-) – выпуска оператора заправщика самолетов в аэропортах объемом от 1 млрд руб., маркетируется квартальный купон – не выше 25,50% (YTM 28,05%) с дюр. 1,6 г. Обращающийся выпуск эмитента − Аэрфью2Р02, торгуется с доходностью 27,9% с дюр. 1,2 г. Доходность в точке кривой по дюрации Peer-группы (облигаций близких по рейтингам эмитентов) дают среднюю доходность ~26%. По Аэрофьюэлз-002Р-04 премия ко вторичному рынку будет интересна не ниже 27% (куп.: 24,6%), на мой взгляд.

( Читать дальше )

Флиппинг – стратегия быстрого заработка при размещении облигаций

- 13 марта 2025, 19:27

- |

При первичном размещении облигаций, ставка купона (и доходность) по новым бумагам, как правило, устанавливается с премией к выпускам близким по дюрациям, эмитентов сходных по рейтингам. После начала торгов эти новые выпуски зачастую снижаются по доходности ближе к Peer-кривым, построенным на основе сопоставимых облигаций. Это движение порой происходит за несколько дней или даже в первый день торгов, что открывает перед участниками рынка хорошие возможности для краткосрочного заработка. Такую тактику торгов обычно называют флиппингом.

Флиппинг (от англ. flip – «переворачивать») – стратегия инвестирования, пришедшая из сектора зарубежной недвижимости, когда старые купленные дома после ремонта перепродаются с прибылью. В трейдинге – это быстрое переворачивание в позиции с целью извлечения краткосрочной прибыли. Относительно облигаций на первичном рынке под флиппингом подразумевается быстрая продажа по более высокой цене, чем при размещении.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 12.03.2025

- 13 марта 2025, 10:55

- |

Минфин РФ 12.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26247 с погашением 11.05.2039 и 26245 с погашением 26.09.2035.

ОФЗ-26247

Предложение: доступный остаток (456,5 млрд руб.)

Спрос: 234,8 млрд руб.

Размещено: 173,5 млрд руб.

Средневзвешенная цена: 85,00% от номинала

Средневзвешенная доходность: 15,35%

Дисконт к открытию дня: -7 б. п.

ОФЗ-26245

Предложение: доступный остаток (371,1 млрд руб.)

Спрос: 115,7 млрд руб.

Размещено: 72,1 млрд руб.

Средневзвешенная цена: 85,29% от номинала

Средневзвешенная доходность: 15,34%

Дисконт к открытию дня: -6 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Новые валютные облигации: зарабатываем в первые дни торгов

- 11 марта 2025, 12:39

- |

Российские эмитенты в текущем году продолжают радовать инвесторов новыми валютными выпусками, которые размещаются с заметными премиями ко вторичному рынку. Локальные долларовые и юаневые ставки существенно ниже рублевых, что делает привлечение в USD и CNY более выгодным для эмитентов. При этом все расчеты по бумагам идут в рублях.

Для инвесторов же приобретя валютные локальные бонды при первичном размещении, открываются хорошие возможности сыграть на короткой дистанции, – перепродав их вскоре на вторичных торгах, когда доходности приблизятся к Peer-кривым аналогичных облигаций.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 05.03.2025

- 06 марта 2025, 00:04

- |

Минфин РФ 05.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26230 с погашением 16.03.2039 и 26246 с погашением 12.03.2036. В итоге с начала года объем размещения составил 1,011 трлн руб., а выручка – 776,8 млрд руб. (с учетом допразмещений). В результате план за 1 кв. 2025 г. перевыполнен на 101,1%.

ОФЗ-26230

- Предложение: доступный остаток (50,5 млрд руб.)

- Спрос: 63,9 млрд руб.

- Размещено: 44,2 млрд руб.

- Средневзвешенная цена: 57,70% от номинала

- Средневзвешенная доходность: 15,53%

- Премия к открытию дня: 0 б. п.

ОФЗ-26246

- Предложение: доступный остаток (601,7 млрд руб.)

- Спрос: 312,8 млрд руб.

- Размещено: 173,8 млрд руб.

- Средневзвешенная цена: 81,36% от номинала

- Средневзвешенная доходность: 16,20%

- Премия к открытию дня: 6 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- экономлизинг

- энергоника