Блог им. svoiinvestor |Мировые цены на Aframaх в сентябре начали восстанавливаться, сейчас выше 30$ тыс., но сокращение добычи/цена нефти мешают Совкомфлоту!

- 18 сентября 2024, 08:55

- |

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~42-45$ тыс. в сутки, цена держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, сезонность связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, но III кв. тоже будет под давлением, есть надежда на IV кв. (преодоление санкций, теневой флот, взлёт цен на фрахт и девальвация ₽). Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в августе сократила добычу нефти на 29 тыс. б/с, до 9,059 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 81 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Помимо этого, страны ОПЕК+ достигли договорённости об отсрочке на два месяца увеличения нефтедобычи (с начала 2024 г. сокращение на 2,2 млн баррелей в сутки и до сентября, теперь до декабря).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Нефтегазовые доходы будут сокращаться, инфляция вновь раскручивается и дивиденды Газпрома/Аэрофлота

- 15 сентября 2024, 11:44

- |

Тайм коды:

00:00 | Вступление

00:25 | Газпром отчитался за I п. 2024 г. — «отличные» результаты были показаны благодаря консолидации Сахалинской Энергии, дивиденды под вопросом!

10:15 | Аэрофлот отчитался за Iп. 2024 г. — после убыточного 2023 г., компания начала генерировать прибыль, но не всё так просто. Дивиденды?

16:31 | Нефтегазовые доходы в августе 2024 г. — НДПИ вырос на фоне сокращения добычи нефти. Загруженность НПЗ повысила демпферные выплаты

23:14 | Грузоперевозки по ЖД за август 2024 г. — полный провал, динамика схожа с кризисным 2009 г. Обвал в металлах, зерне и строительных грузах!

27:16 | Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

33:25 | Минфин провёл аукционы и наконец-то за длительное время показал приемлемый заработок, но индекс RGBI в очередной раз обвалился

38:33 | Заключение

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

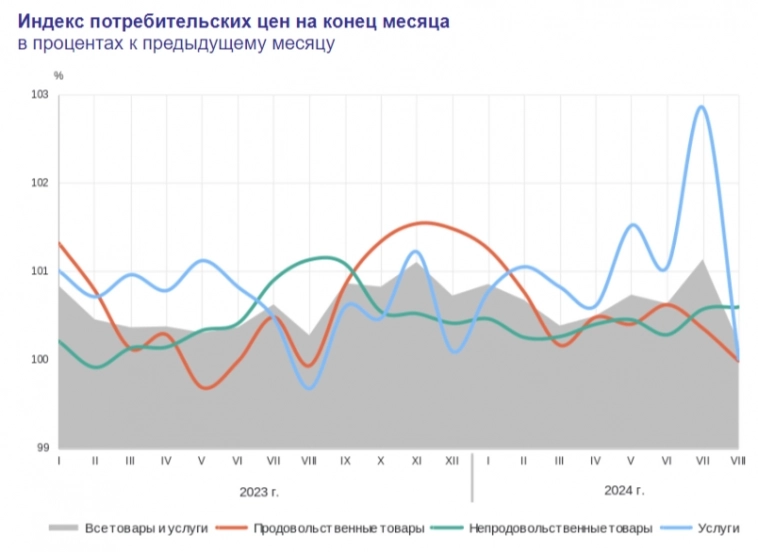

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Грузоперевозки по ЖД за август 2024 г. — полный провал, динамика схожа с кризисным 2009 г. Обвал в металлах, зерне и строительных грузах!

- 11 сентября 2024, 17:57

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки, но всё же). Давайте рассмотрим данные за август:

💬 В августе погрузка составила 97,5 млн тонн (-6% г/г, в июле погрузка составила 97,4 млн тонн), 3 месяц подряд погрузки ниже 100 млн тонн (летний период, он как всегда не отличается активностью погрузок, но в нынешнем году обвал серьёзный), данное падение чувствительно ещё тем, что данные цифры сопоставимы с кризисным 2009 годом (даже в ковид было лучше). Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог показываем снижение 11 месяцев подряд.

💬 Погрузка с начала 2024 г. составила 795,2 млн тонн (-3,7% г/г).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное, остальной список смотрите по ссылке):

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в августе 2024 г. — НДПИ вырос на фоне сокращения добычи нефти. Загруженность НПЗ повысила демпферные выплаты

- 11 сентября 2024, 07:28

- |

🛢️ По данным Минфина, НГД в августе 2024 г. составили 778,6₽ млрд (+21,1% г/г), месяцем ранее — 1079,3₽ млрд (+33% г/г). Главным преимуществом 2024 г. остаётся низкая база 2023 г., но во II п. это преимущество ослабевает (средний курс $ в августе 2023 г. — 95,3₽, а цена Urals — 73,73$, параметры лучше, чем в 2024 г., но сейчас скидки на продажу сырья в Азию сокращены), как вы можете наблюдать % рост относительно 2023 г. уже не 40-50% как в I п. Средний курс $ в августе 2024 г. составил 89,2₽ (в июле — 87,5₽), средняя же цена Urals — 70,27$ за баррель по данным Минэк (в июле — 74,01$), цена за бочку в августе была равна ~6270₽ (в июле — 6475₽). Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 8 месяцев 2024 г. заработали ~7,556₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Блог им. svoiinvestor |Газпром отчитался за I п. 2024 г. — "отличные" результаты были показаны благодаря консолидации Сахалинской Энергии, дивиденды под вопросом!

- 09 сентября 2024, 09:11

- |

⛽️ Газпром представил нам фин. результаты по МСФО за I п. 2024 г. Если детально не рассматривать отчёт, газовый гигант отлично отработал I п. 2024 г., но если копнуть поглубже, то на результаты прибыли/долговой нагрузки повлияла консолидация СЭ и бумажные/разовые факторы. Рассмотрим для начала основные данные:

▪️ Выручка: 5,088₽ трлн (+23,6% г/г)

▪️ EBITDA: 1,459₽ трлн (+19% г/г)

▪️ Чистая прибыль: 1,043₽ трлн (+252% г/г)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ в I п. 2024 г. увеличила добычу природного газа до 292 млрд куб. м. (+9,4% г/г). Цены на газ на европейских рынках снизились в 1,5 раза, на внутреннем рынке тарифы на газ повысили, только с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ/Экспортные пошлины по газу, то видно % повышение за полгода по сравнению с 2023 г. — 25,7%/3,5%. Делаем вывод, что добыча газа явно возросла, как и экспорт, помог ещё ослабевший ₽ (средний курс $ за I п. 2023 г. составил 76,8₽, а за I п. 2024 г. — 90,5₽). Цена на нефть тоже взлетела (средняя цена Urals в I п. 2023 г. — 52,6$, а в 2024 г. Urals — 69,1$).

( Читать дальше )

Блог им. svoiinvestor |Большой обзор отчётов компаний и будущие дивиденды, первая дефляционная неделя, но риски остались!

- 08 сентября 2024, 14:50

- |

Тайм коды:

00:00 | Вступление

00:31 | Татнефть отчиталась за I п. 2024 г. — нарастив операционную прибыль и снизив CAPEX, заработали рекордный FCF за полугодие. Считаем дивиденды

07:57 | RENI отчиталась за Iп. 2024г. — страховой бизнес начал генерировать основную прибыль, но коррекция на фондовом рынке снизила фин. показатели

14:14 | Россети ЦП отчитались за Iп. 2024г. — компания сократила CAPEX и нарастила денежную позицию, улучшив свои фин. показатели. Считаем дивиденды

19:56 | ЛУКОЙЛ отчитался за I п. 2024 г. — компания продолжает генерировать повышенный FCF, что влечёт за собой увесистые дивиденды. Будет ли выкуп?

25:00 | Роснефть отчиталась за I п. 2024 г. — дивидендная база растёт, опер. прибыль за полгода рекордная. Инвестиции в Восток Ойл продолжаются

29:07 | Транснефть отчиталась за I п. 2024 г. — фиксируем снижение опер. прибыли из-за малой индексации тарифов и добровольного сокращения сырья

( Читать дальше )

Блог им. svoiinvestor |Под конец августа мы фиксируем дефляцию. Потреб. спрос наконец-то снизился, но цены на бензин/бытовые услуги продолжают увеличиваться

- 05 сентября 2024, 14:10

- |

Ⓜ️ По данным Росстата, за период с 27 августа по 2 сентября ИПЦ снизился на 0,02% (прошлые недели — 0,03%, 0,04%), с начала сентября -0,01%, с начала года — 5,17% (годовая — 8,9%). Недельная дефляция зафиксирована впервые с февраля 2023 г. (снижение цен составило 0,02% из-за падения цен на огурцы), в этот раз плодоовощному сезону (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило) помогло падение цен на авиабилеты (-8,8%, летний сезон окончен). Интересно, как Росстат пересчитает месячную инфляцию августа (недельная корзина включает мало услуг, а они росли в цене опережающими темпами), если рост составит 0,2%, то это выведет нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за I п. 2024 г. — фиксируем снижение опер. прибыли из-за малой индексации тарифов и добровольного сокращения сырья

- 04 сентября 2024, 14:40

- |

Транснефть представила финансовые результаты по МСФО за I полугодие 2024 г. Отчёт примечателен тем что, доход от основной деятельности компании снижается, данную ситуацию сглаживает увесистая кубышка, которая генерирует весомый доход и скорректированная чистая прибыль (именно от скоррект. прибыли идёт выплата дивидендов). Давайте приступим к изучению отчёта:

🛢 Выручка: 717,2₽ млрд (+12,6% г/г)

🛢 Операционная прибыль: 182,7₽ млрд (-1,7% г/г)

🛢 Чистая прибыль: 164,4₽ млрд (-9,4% г/г)

🟣 Компания не предоставляет опер. результатов, но есть несколько фактов. Транснефть — монополист в своём деле, по трубопроводам транспортируется более 80% добываемой в России нефти (~30% лёгких нефтепродуктов, через дочерние предприятие). Выручка компании зависит от 2 параметров: индексации тарифов и добычи нефти, потому что транспортные тарифы устанавливаются в ₽. Известно, что РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс.

( Читать дальше )

Блог им. svoiinvestor |Роснефть отчиталась за I п. 2024 г. — дивидендная база растёт, опер. прибыль за полгода рекордная. Инвестиции в Восток Ойл продолжаются

- 04 сентября 2024, 09:16

- |

Роснефть опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Финансовые показатели компании оказались выше прогноза многих аналитиков/инвестдомов, стоит отметить, что эмитент значительно увеличил инвестиции по сравнению с 2023 г., но при этом возрос FCF и снизился показатель Чистый Долг/EBITDA (с учётом дивидендной базы — феноменальный результат). Перейдём же к основным показателям компании:

🛢 Выручка: 5,174₽ трлн (+33,4% г/г)

🛢 EBITDA: 1,65₽ млрд (+17,8% г/г)

🛢 Чистая прибыль, относящаяся к акционерам: 773₽ млрд (+26,9% г/г)

🟡 Операционные результаты. Добыча нефти: 92,8 млн тонн (в I п. 2023 г. добыто ~98 млн тонн), РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. (полноценное сокращение произошло под конец августа — 8,979 млн б/с). Добыча газа: 46,8 млрд куб.м. (в I п. 2023 г. добыто 43 млрд куб.м., рост добычи начался с 2022 г., когда ввели новые проекты в ЯНАО). Переработка нефти: 40,9 млн тонн (в I п. 2023 г. — 44,1 млн тонн, снижение связано с плановыми/неплановыми ремонтными работами на НПЗ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс