Блог им. terner |Золото.Ситуация на сегодня 15.05

- 15 мая 2015, 11:20

- |

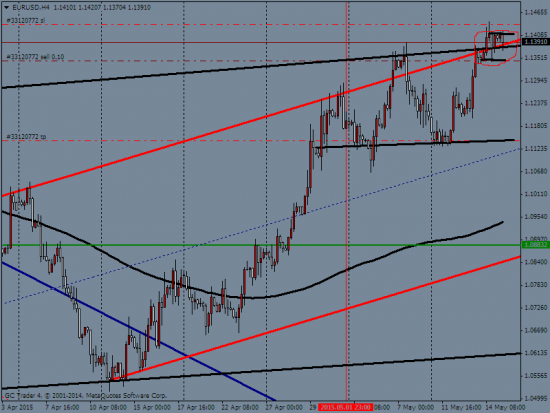

Подтверждающим фактором в настоящий момент является краткосрочная тенденция в доллар в рамках краткосрочного флетового диапазона 1.13445-1.14100(обведен красным). При условии прорыва уровня краткосрочной поддержки на 1.13450 евро также ускорит падение в доллар с целью в 1.11450.

- комментировать

- Комментарии ( 4 )

Блог им. terner |Недельный торговый план 11.05-15.05.

- 09 мая 2015, 15:46

- |

Недельный торговый план с 11.05 по 15.05.

Анализ рынка.

Итак главное событие месяца состоялось.Я не оговорился.Действительно, до закрытия вчера рынков после выхода нонфармов за апрель рынки вели торговлю еще апреля.Цифра в 223тыс.новых рабочих мест однозначит вселит позитив в долларовых быков и в принципе мне понятно направление среднесрочных торгов рынка вплоть до июньского релиза по занятости США за май.Но давайте все по порядку.

Индекс ДОУ.Дневка.В рамках восх.канала 1 месяца 2 квартала имеем сформированный треугольник 17785 — 18050.По факту выхода нонфармов индекс вырвался выше уровня сопротивления треугольника на фоне роста рисковых активов в рамках динамики восх.канала 1 месяца 2 квартала(красные трендовые).Цель роста — максимумы начала марта на 18245(красная стрелка вверх).Но учитывая тенденции мая месяца торгов не жду что фондовый рынок пойдет выше в рисковые активы.На мой взгляд это короткая эйфория и по достижению цели роста на 18245 фондовый начнет постепенную фиксацию прибыли в рисковых активах переводя капиталы в долговые обязательства и драгоценные металлы.Целями снижения фондового рынка вижу пока две — 23% (18000) и 38%(17825) нисх. коррекции. Вопрос остается один — вот в этом случае на покупку долговых обязательств пойдут капиталы, выводимые из прибыли? Т.е. если еще проще — на каких рынках инвесторы будут временно парковаться? И вот этот вопрос который в принципе рынки для себя сейчас решают.Если повышаются шансы на более ранее ужесточение монетарной политики ФРС, то приток какипала пойдет в трежелис, а значит в доллар, если решат переложиться в азиатские рынки, то пальму первенства в укреплении получит йена.

( Читать дальше )

Блог им. terner |Недельный торговый план 04.05-08.05.

- 02 мая 2015, 16:57

- |

Недельный торговый план с 04.05 по 08.05

Анализ рынка

Сложной для доллара выдалась неделя.Ждали результаты и комменты ФРС по итогам заседания.Прошло заседание, вышли комменты.Что важного… ФРС оценивает состояние экономики со сдержанным оптимизмом.Главное, что замедление роста 1 квартала ФРС оценило как сезонный, временный фактор.Для мня важно было как рынки оценят комменты ФРС.По краткосрочной торговле на долговых нем.и американских рынках, которые я периодически отслеживал было видно что рынки положительно для америк.рынка оценили итоги и комменты ФРС.Т.е. спрос на америк.ноты рос в разы быстрее чем на нем.бонды.Правда по концу недели инвесторы масимально для себя вышли что из трежелис, что из бондов.Т.е. краткосрочные операции керри-трейд на высокодох.рынках(австалийск.доллар, новозел.доллар).И так думаю будет продолжаться всю следующую неделю, т.к. рынки будут ждать выхода нонфармов за апрель в пятницу 8 мая.

Индекс ДОУ.Дневка.Имеем восход.законченный канал за 1 месяц торгов 2 квартала.(красные трендовые).Но все это в рамках среднесрочного нисх.торгового диапазона 17.590-18050. Причем по концу торговой недели индекс достиг уровня 61% восх.коррекции от нисх.движения начала марта на уровне 18000(красная стрелка).Движение к уровню 78% на 18095 будет тормозить сопротивление среднесрочного диапазона.Так что считаю, что высока вероятность снижения уровня аппетита к риску фондового рынка на следующей неделе.Сначала к уровню поддержки канала 1 месяца на 17880.

( Читать дальше )

Блог им. terner |Недельный торговый план 27.04-01.05.

- 25 апреля 2015, 20:29

- |

Недельный торговый план с 27.04 по 01.05.

Анализ рынка

Сложная неделя выдалась.Рынки крайне напряжены, ожидая подвохов от ближайшего заседания ФРС по ставке в следующую среду.Греция добавляет нервозности в рынки… В принципе понятно что перед очередным объявлением результатов заседания ФОМС и комментариев по итогам рынки никаких кардинальным решений принимать не будет.И все равно стоит оценить вероятности развития событий.

Индекс ДОУ.Дневной.Фондовый рынок не вышел за рамки нисх.квартального канала(синие трендовые).И среднесрочный нисх.торговый диапазон 17435 -18000 тоже пока соблюден, хотя индекс и подошел к верхней границе диапазона на 18000.(красная стрелка).Но...1.Подверился по отчетам биржи СМЕ на предмет уровней опционных барьеров.И обнаруживаю по индексу барьер на 18010, который ограничивает в настоящее время дальнейший ход наверх фондового рынка.2.Имеем по закрытию пятницы полный месяц торговли 2 квартала по факту чего построен канал 1 месяца 2 квартала(красные трендовые).И обнаруживаю формирование сильного кластера на 18000 из уровня среднесрочного сопротивления, уровня квартального сопротивления и уровня средней 1 месяца 2 квартала(синяя точечная).Что дает основание утверждать, что уровень 18000 пройти ой как непросто при нынешнем раскладе.

( Читать дальше )

Блог им. terner |Недельный торговый план 20.04-24.04.

- 18 апреля 2015, 20:12

- |

Недельный торговый план с 20.04 по 24.04.

Анализ рынка

О рынке по порядку.Сначала фон.Согласен данные последние из США не вдохновляют.И ВВП за 1 квартал слабее прогнозов и инфляция балансирует около 0(если не отрицательна) и главное — данные по труду за март намного меньше 200к.Но… Если разобраться по сути 1 квартал в США почти всегда сложный(из-за погодных условий), занятость — на рынке уже поговаривают что в принципе рынок США близок к насыщению и ждать данных выше 200к уже не стоит, т.е. рынок труда входит в нормальную фазу… Теперь о перспективах повышения ставки ФРС.Как то большая часть игроков рынка убеждена теперь что первый срок повышения отодвинут на сентябрь. А не усыпляют ли некоторые комментаторы бдительность игроков рынка? Комитету по открытым рынкам в принципе никто не мешает в июне взять и повысить ставку на 0.25%.(или даже на 0.10%).Экономический эффект минимальный, психологический огромный(особенно при усыпленных ожиданиях).Так что я лично считаю, что расслабляться в этом вопросе совершенно не с руки.

Индекс ДОУ.Дневной.Имеем сложившийся среднесрочный торговый диапазон 17750-18000.И констатируем обвал рынка в пятницу 17 апреля аж до уровня 50%нисх.коррекции.Подозреваю, что на фоне намеченных на выходные нового раунда переговоров Еврогруппы с Грецией.Причем данные переговоры будут проходить на фоне реальной угрозы объявления Грецией дефолта по своим долгам.Если на выходных не удасться договориться где ловить индекс ДОУ даже представить сейчас сложно… Во всяком случае уровни коррекции 61% и 78% будут взяты.Т.е. на фондовом рынке наметилась явная тенденция неприятия риска и фиксации прибыли.

( Читать дальше )

Блог им. terner |о канадце.

- 15 апреля 2015, 09:58

- |

Блог им. terner |Недельный торговый план 13.04-17.04.

- 11 апреля 2015, 17:55

- |

Недельный торговый план с 13.04 по 17.04

Анализ рынка

Отличительной особенностью прошлой торговой недели было признание в массе своей трейдерами собственной ошибки в реакции на мартовские нонфармы.Игроки поняли, что явно переоценили риски слабости данных за март по труду.На рынке пошли разговоры, что вообще в принципе рынок труда США достигает своей насыщенности и данных выше 200к мы больше не увидим… И это нормально.Отсюда и такая динамика торгов на прошлой неделе.Но давайте по порядку.

Индекс ДОУ.Н4.Как видим пока фондовый рынок торгуется в рамках нисх.квартального канала и среднесрочного нисх.диапазона, но сформировав восх.флаг(обведен красным) индекс пробил сопротивление флага на 17930 в пятницу, таким образом наметив восх.цель для себя как минимум 18000(красная стрелка) как ширину пробитого краткоср.диапазона.И все это на основании осмыслении вышедших в среду минуток ФРС, где в принципе красной нитью проходила линия неизменности курса приближения начала ужесточения монетарной политики ФРС(не исключается и июньское заседание).

( Читать дальше )

Блог им. terner |Недельный торговый план 06.04-10.04.

- 04 апреля 2015, 22:32

- |

Недельный торговый план с 06.04 по 10.04.

Анализ рынка.

Ну что, состоялось главное событие последней недели — данные по занятости США за март получены.Реакция рынка на такие данные предсказуемые.Но вот какова она, реакция рынка по сути? Попробую разобраться.К слову, сам я ждал и других данных по занятости и стоял полностью в укрепление доллара хотя бы до 1.07000.В результате некоторый убыток в итоге.Приемлимый, поскольку портфель по большому счету не перегружал и часть позиций осталась в работе и имеют тенденцию отработки в плюс.

Индекс ДОУ.Дневной.В рамках нисх.квартального канала и среднесрочного нисх.диапазона(обведен красным) 17550-18000 фондовый рынок воспрянул духом в начале недели на фоне решения ЕЦБ о выделении экстренной финансовой помощи центральному греческому банку.Но между тем надо держать в голове что программа реформ Греции, на основе которой ЕС будет одобрять программу помощи Греции, еще не принята и скорее всего до 24 принята не будет.Посему после некоторой эйфории фондовый снова продолжил выход из рисковых активов и по факту выхода нонфармов в пятницу камнем полетел вниз, пробив кластер из уровня нисх.коррекции 61% и уровня поддержки среднеср.диапазона на 17550. Данный технический факт предполагает что выход фондового ам.рынка из рисков теперь ускориться с целью конечной на ширину пробитого диапазона в области уровня 17100(красная стрелка).Особенно тенденция еще усилиться по факту прорыва кластера из поддержки годового канала, уровня нисх.коррекции 78% и уровня поддержки долгосрочного восх.диапазона.Но вот что меня несколько смущало всю неделю, что валютный рынок до пятницы на фоне явного выхода из активов на ам.фондовом не уходил в защитные активы, а торговался в диапазонах, что несколько настораживает.Для более ясной картины обратимся к европ.фондовому рынку, в частности к немецкому индексу ДАХ

( Читать дальше )

Блог им. terner |Недельный торговый план 30.03-03.04.

- 28 марта 2015, 21:19

- |

Недельный торговый план с 30.03 по 03.04

Анализ рынка

Закрытием недели закончен 1 квартал.И самое интересное и важное для меня — как закрыли(на каких уровнях).И второе что для меня очень важно — это законченный банковский канал за 1 квартал, который по большому счету показывает и настроения и рыночные устремления маркетмейкеров в среднесрочной перспективе.

Индекс ДОУ.Дневка.Первое что можно констатировать, что игроки фондового рынка сломали восх. долгосрочный тренд по достижению уровня 18250 и рынок сформировал устойчивый квартальный нисходящий канал(синие трендовые) с достижением по факту закрытия средней квартального канала на 17550(что составляет 61% нисх.коррекции) от восходящего движения с начала февраля.Второе — индекс на этой неделе преодолел уровень средней восх.годового канала(коричневая пунктирная) на 17695 и теперь перешел в нижнюю часть торговли годового канала(зеленые трендовые).

( Читать дальше )

Блог им. terner |Недельный торговый план 23.03-27.03.

- 21 марта 2015, 14:57

- |

Недельный торговый план с 23.03 по 27.03

Анализ рынка

Для начала с сожалением констатирую что прошедшая неделя по прибыльности у меня не получилась.А все из за излишне самоуверености в правильности планируемой реакции на итоги заседания ФРС.Ну и получил по полной.Не фиг считать себя умнее всех и рынка в том числе.Но жизнь продолжается.Так что смотрим что же нам предлагают рынки и как они понимают ситуацию.Прежде всего акцентирую свое внимание на том, что следущая неделю последняя торговая в рамках 1 квартала.(Это важно).Второе — осмысление рынками итогов заседания ФРС.А вот здесь можно констатировать, что рынки несколько разочарованы.Это уже видно невооруженным взглядом даже по реакции прежде всего фондового американского рынка.

Индекс ДОУ.График Н4.Что видим? Некоторую эйфорию по началу — уход в рисковые активы выше рамок флетового краткосрочного диапазона 17630-18000 до уровня 78% восх.коррекции и к концу недели некоторая фиксация прибыли по рисковым активам, те. возвращение к уровню сопротивления краткосрочного диапазона на 18000.(верхняя красная стрелка).Причем выход ниже 18000 и возвращение в рамки флетового диапазона будет означать, что фондовый рынок уходит в серьезную коррекцию по завершению 1 квартала(учитывая, что ДОУ вылетает за рамки восходящего квартального канала).Основная цель коррекции мне видиться на уровне 23% восходящей коррекции — уровень 17745(нижняя красная стрелка).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс