Блог им. zzznth |Зеленый предвестник

- 24 декабря 2024, 15:46

- |

Главный вопрос: а что же это было? Попробуем разобраться.

Так вот, как по мне — это лишь намёк на то, что будет с рынком, когда акции будут покупать. Вообще, по личным ощущениям, на той же конфе СЛ в октябре, среди настроений превалировало уныние. Как любят повторять «покупать надо тогда когда льется кровь». Кровь, впрочем, тогда особо не лилась. Впрочем, в частных разговорах я подмечал:окей, кровь не льется, но кто будет продавать если все и так андервейт?

Как показали события конца ноября, продажи и «довыдавливание» крови на рынке все еще были реальными. И вот в пятницу получаем новогодний подарок от Снегурочки да Деда Мороза. Вообще, стоит вспомнить, что был на Мосбирже день и покруче — 25 февраля 2022, но тогда это иначе как отскоком дохлой кошки и не назвать. А вообще, таких рекордных дней не было кажись с 2009 года…( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог им. zzznth |Банк Санкт-Петербург. Уверенный рост продолжается

- 24 декабря 2024, 14:29

- |

Что можно сказать? БСПб за 11 месяцев получил 47.6 млрд чистой прибыли, в т.ч. 5.6 млрд за ноябрь. Напомню, что из-за разовых налоговых эффектов, в октябре прибыль была невелика, что некоторые недалекие люди восприняли за слабость банка. Банк уже вышел на уровень прибыли рекордных 22-го и 23-го годов!

А ведь впереди результаты за декабрь. Он традиционно очень сильный месяц для банков. В принципе, уже с уверенностью можно говорить, что финальный годовой дивиденд будет на уровне полугодового (но, скорее всего, и того больше); суммарно выйдет около 55-60 рублей за год!

Прошлый пост по банку (тут). Банк генерит ROE выше ключа; повышение ставки (как и период высоких ставок) для него позитивно — т.к. много дешевых пассивов. Пока он стоит дешевле капитала — это точно дешево.

Блог им. zzznth |Капекс в дивном новом мире

- 09 декабря 2024, 19:59

- |

Военная хунта (формально, после военного переворота еще не было выборов) в Мали недавно вовсе арестовала CEO австралийского Resolute. Руководство страны пересматривает отношения к иностранным золотодобытчикам. В частности, есть требование повысить долю государства с 20 до 35%.

Сегодня увидел новость в продолжении темы:

Власти Мали выдали ордер на арест гендиректора канадской золотодобывающей компании Barrick Gold Марка Бристоу, следует из документа.

Согласно документу, просмотренному Reuters, Бристоу обвиняют в отмывании денег и нарушении финансовых законов. В компании от комментариев отказались.

Бристоу, гражданин Южной Африки, разъезжающий между Великобританией и США, в последний раз ездил в Мали в июле, согласно сайту компании. Штаб-квартира Barrick находится в Торонто.

Как сообщалось, четверо высокопоставленных местных сотрудников Barrick были ненадолго задержаны в сентябре, когда правительство потребовало около 500 млн долларов в виде неуплаченных налогов, а затем снова арестованы в прошлом месяце.

( Читать дальше )

Блог им. zzznth |Представители индустрии на конфе СЛ

- 04 декабря 2024, 12:39

- |

Вот из выступления УК Первая:

У SPY комиссия 0.1%, у нас [флагманский фонд акций] — 0.9%, но мы не американский рынок

Так и хочется выложить гифку, когда без звука читается… культурно назовем это удивлением. Так и хочется спросить: а нахера вы вообще нужны с такими комиссиями то?

Вот давайте чуток циферок. На Российском рынке индексов то полторы штуки… Индекс Мосбиржи/РТС — это чуть менее 50 позиций. Ладно, есть там индекс широкого рынка, но даже там 97 позиций. Сравним с тем же S&P 500 — в котором 500 позиций.

В десять раз больше, чем в IMOEX

Кроме того, вот из «дорогих» акций, раньше там была Алроса-Нюрба и Транснефть. Сейчас одной нет на рынке, вторая сплит сделала. Так что Полюс со своими ~15к за акцию — это вроде самая дорогая акция. Остальные лоты — это в худшем случае несколько тысяч рублей, а то и вовсе менее тысячи.( Читать дальше )

Блог им. zzznth |Аэрофлот. Первые ласточки жесткой посадки

- 03 декабря 2024, 15:53

- |

По сути, прибыль компании сейчас держится на двух китах:льготный лизинг по низким ставкам и помощь государства (возврат акцизов)

Приэтом, капитализация компании сравнима с рекордными значениями 17-го года.

Вот, полетели первые ласточки: www.kommersant.ru/doc/7344886

Взносов авиакомпаний перестало хватать на покрытие ущерба

Как выяснил “Ъ”, тарифы на страхование пассажирских самолетов, замороженные с 2022 года, планируют пересмотреть в 2025-м. Взносы авиакомпаний на страхование самолетов за повреждения по каско и гражданской ответственности за 2024 год почти полностью зарезервированы страховщиками на выплаты перевозчикам по уже заявленным убыткам. Ноябрьский инцидент с SSJ 100, загоревшимся на полосе в Анталье, как ожидается, увеличит отраслевой убыток до 7–8 млрд руб. Хотя повреждений самолетов от внешних причин за последние пять лет больше не стало, размера сборов перестает хватать из-за удорожания запчастей и ремонта.

( Читать дальше )

Блог им. zzznth |БСПб: пара заметок о МСФО за 9м24

- 25 ноября 2024, 15:58

- |

Напомню, что во втором квартале была реструктуризация долгов Роснано, в связи с чем результаты были слабее. Ключевые выводы остаются без изменений:

основной бизнес банка чувствует себя отлично. Процентные доходы растут, комиссионные тоже растут. Рост пусть и не быстрый, зато стабильный. Как уже неоднократно подчеркивалось, Банк — один из бенефициаров высокой ключевой ставки. Консолидированная выручка +6% к прошлому кварталу.

Напомню, что 4й квартал (благодаря декабрю) у банков традиционно очень сильный. Конкретно в 24-м году стоит отметить, что в связи с налоговым повышением в 25-м, многие компании могут захотеть «провести» различные расчеты заранее. Те же годовые премии сотрудникам. Так, дополнительная монетка в копилку поводов ожидать более успешный декабрь. Ранее в этом году банк зарабатывал порядка 13 млрд ЧП в квартал (второй квартал с учетом роснано — поменьше); с учетом ударного 4-го квартала, как раз выйдет на мой давний прогноз по 55 млрд ЧП за год. По РСБУ чистая прибыль чуть больше, там может и к 60 млрд приблизиться…

( Читать дальше )

Блог им. zzznth |Банки в эпоху высоких ставок. Немного математики.

- 25 ноября 2024, 14:46

- |

Итак, начнем с банального: ЧПД = r_c * L — r * D, где r_c и r — это средневзвешенные ставки кредитов и депозитов, а L и D — это объем кредитов и депозитов. Перепишем

ЧПД = r * L (r_c / r — D/L) = r * L (1 +Δr / r — 1/LTD),

где собственно Δr — это разность ставок (не надо путать с процентной маржой, хотя при D=L вроде должны совпадать), а LTD (loans-to-deposits ratio) собственно термин соотношения кредитов и депозитов. Хочется еще упростить формулу, поэтому введем ΔL=LTD-1 — по сути это относительное превышение (при позитивном значении) объема кредитов к депозитам. Далее, вспоминаем приближения (при х<<1, 1/1+x≈1-x), получаем, что( Читать дальше )

Блог им. zzznth |Про Ренессанс Страхование

- 20 ноября 2024, 15:07

- |

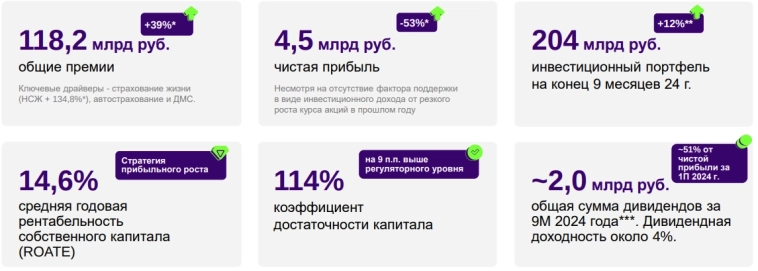

Как видим, наблюдается очень солидный рост премий (44.8 млрд за квартал). Инвестиционный портфель, несмотря на просадку рынка прибавил 10 млрд.

Чистая прибыль всего 0.7 млрд, полагаю, во многом как раз из-за просадки стоимости активов. Коэффициент достаточности капитала упал, но компания заявляет, что это разовый фактор и вскоре она восстановится.

Про инвестиционный портфель стоит написать подробнее. Вообще, сегмент страхования жизни устроен таким образом, что маржа компании идет за счет управлением этим инвестиционным портфелем. Вообще, стоит послушать их выступление на той же конфе СЛ.

( Читать дальше )

Блог им. zzznth |Две картинки :)

- 19 ноября 2024, 20:10

- |

Итак, первая картинка от уважаемого Виктора Тунева @Truevalue о динамике ВВП и капитализации рынка.

Картинка номера два (тут правда только с 19-го года): рост депозитов физлиц.

( Читать дальше )

Блог им. zzznth |ЮГК: луч надежды

- 12 ноября 2024, 20:17

- |

Однако, физики предпочитали верить инсайдерам газеты правда :) и шортили на слухах о наездах на Струкова. Сегодня РТН выдал разрешение на возобновления производства руды на 3 из 4х участков Уральского хаба. Ну, не очень похоже на отжим бизнеса :) По Светлинскому карьеру ждем подвижек. К слову, судя по всему, там и было больше всего проблем.

Итак, что имеем в сухом остатке?

* Грубо говоря, квартал половина мощностей производства руды простаивала. С учетом того, что на ЗИФах есть запасы, в вакууме можно было бы оценить потери производства золота в ~10% от годового плана. Однако, у компании были трудности с производством золота на Уральском хабе еще в 1П (возможно из-за Светлинской ЗИФ), поэтому оценка может оказаться сильно не точной.

* Компания понесла определенные операционные затраты как непосредственно через выплаты зп в простоях, так и в связи с доп работами. Кроме того, следует учесть возможные штрафы в связи с обнаруженными нарушениями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс