Избранное трейдера 62bai

Вопрос к опционщикам: удержание/закрытие вертикального спреда

- 15 октября 2021, 10:17

- |

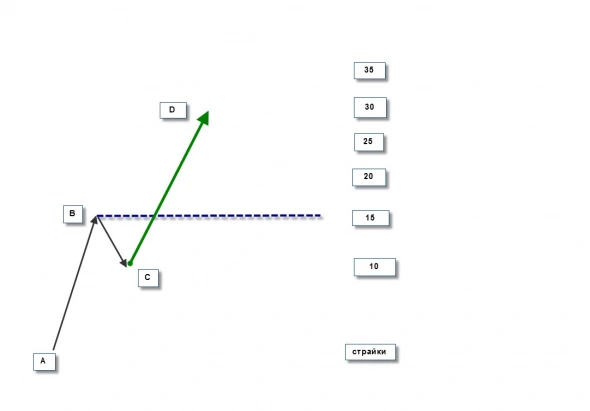

Рынок в т. А.

Предположим, построен вертикальный спред +call 15 и -call 20.

Цена пошла вверх.

И сейчас рынок в т. С. Например, по контексту ожидается рост цены.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Стратегия торговли фьючерсом на ОФЗ (OFZ2)

- 14 октября 2021, 07:55

- |

Как театр начинается с вешалки, так и данный пост начинается с банальностей: ОФЗ (Облигации федерального займа) — это долговые ценные бумаги, которые выпускает Министерство финансов РФ. Когда инвестор покупает ОФЗ, он фактически даёт государству деньги в долг под проценты. ОФЗ считаются одним из самых надёжных финансовых инструментов для вложений, поэтому они часто привлекают внимание инвесторов.

На данный замечательный инструмент фондового рынка существуют не менее замечательные фьючерсы. Зоопарк состоит из фьючерсов на разные корзины ОФЗ, в зависимости от дюрации последних: фьючерсы на корзину двухлетних (OFZ2), четырехлетних (OFZ4), шестилетних (OFZ6), десятилетних (OFZ10) и пятнадцатилетних (OFZ15) облигаций.

С помощью фьючерсов на ОФЗ можно реализовать ряд стратегий, направленных как на хеджирование облигаций, присутствующих в портфеле инвестора, так и на желание заработать на снижении или росте процентных ставок. При снижении ставки тело облигаций начинает оцениваться рынком дороже, что позволяет извлекать прибыль при покупке фьючерса. При повышении процентной ставки облигации становятся дешевле: если в этот момент совершить короткую продажу фьючерсов на ОФЗ, то можно получить доход от снижения процентной ставки и захеджировать ОФЗ, если они имеются в портфеле.

( Читать дальше )

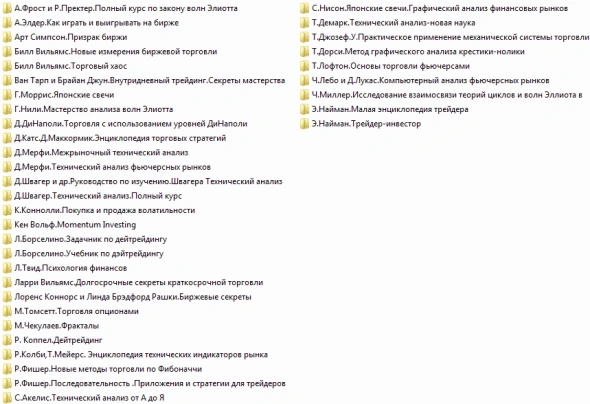

Раздаю КАЧАЙТЕ!!! Более 300 книг по трейдингу.

- 11 октября 2021, 13:19

- |

Берите больше.

Выкладывал данный материал пару лет назад. Да не новое, а что поменялось? Да все тоже самое, свечи по другому выглядеть не стали.

Сейчас убрал лишний мусор. Да и народу с того времени прибавилось достаточно на сайте так что думаю многим будет актуально.

Сейчас же все инвесторы. На пенсию в 35. 25млн счетов уже.

Читать не перечитать.

Читайте просвещайтесь. Может и найдете грааль между строк.

Базовые знания тоже самое что и на курсах но только за деньги))))

Так же материал по опционам если вы до сих пор сливаете на них прочитав может перестанете.

Но это не точно)))

( Читать дальше )

Компании из индекса МосБиржи, которые чаще всех платят дивиденды

- 08 октября 2021, 04:23

- |

По закону «Об акционерных обществах» (N 208-ФЗ) российские компании имеют право платить дивиденды по результатам первого квартала, полугодия, 9 месяцев и (или) по результатам отчетного года.

У каждого акционерного общества есть дивидендная политика, в которой могут определяться основные подходы к размеру распределяемой прибыли и периодичности выплат. Однако, точная дата и размер предстоящих дивидендов заранее не известны, но могут быть спрогнозированы с определенной долей вероятности.

В основной индекс МосБиржи сегодня входят 43 акции наиболее крупных и динамично развивающихся компаний, правда дивиденды выплачиваются не по всем из них.

Более-менее стабильно 3-5 раз в год выплаты своим акционерам осуществляют всего 4 компании.

1. Фосагро (тикер: $PHOR).( Читать дальше )

Как ролировать опционы?

- 06 октября 2021, 18:21

- |

У меня возник вопрос, как переносить позицию в ближайших опционах? Описываю подробнее. Я хочу взять прибыль в 13800пп, купив опцион Call со страйком 170000 «в деньгах» 20сентября на фьючерс ртс. По учебнику опцион Call максимально повторяет рост актива.

На 6 октября Рост БА (фьюч RTS) на 13800пп, а в это время опцион CALL вырос только на 7200пп.

Неужели мне придется всегда исполнять опцион Call, чтоб получить свою прибыль в 13800пп. И только потом в следующем опционе опять покупать Call на следующий фьючерс ртс?

( Читать дальше )

Все, что есть по OptionVictory (OptionFVV) в одном посте

- 26 сентября 2021, 16:22

- |

Канал на Youtube с уже тремя сериями видеоруководства, и продолжение будет — Плейлист видеоруководств

Telegram-канал, где публикуются объявления о релизах https://t.me/optionvictory

Сегодня вышел новый небольшой релиз с обновленнным и отлаженным выпадающим списком стратегий и доработанным калькулятором. Инструкции по обновлению прочтите на сайте.

Хеджирование рисков на время тренировки

- 01 марта 2021, 10:20

- |

Всем привет!

1 марта 2021 года Московская биржа вводит утреннюю сессию, а именно начало торгов с 7.00 по мск, а это означает, что у многих причастных будет изменение в личном расписании.

То, что я хочу написать относится в частности к тем, кто торгует опционы. Вероятно, вы это уже используете, а может и нет. Кто-то использует этот способ non stop, кто-то только в определенные моменты. Так или иначе, этим пользуются практически все опционщики. Я говорю о хеджировании рисков. Да, способов хеджа существует достаточно много. Это и хедж опционами, аля спреды и тому подобные вещи, вытекающие из них. Это и тетта-хедж. «Прикрытый интрадей» Ильи Коровина тому пример. Это и вега-хедж. Я же имею ввиду математический дельтахедж, который является классическим в этой теме.

Ранее я всегда был противником именно этого математического способа, т.к. у него есть лютые недостатки, но из последних нескольких лет торговли я сделал много выводов касаемо стратегии, системных и инфраструктурных рисков. Учитывая все, я рассмотрел возможность математического дельтахеджа для своей стратегии. Я стал его использовать только как крайне небольшую часть стратегии. Скажем так, в моей стратегии он как яд в малых количествах. Имею ввиду то, что яд в малых количествах полезен. Да, непонятно какой яд и в каких именно малых количествах, но и не суть. Я лишь хотел сделать сравнение. Это что касается самой стратегии и использовании ДХ именно в части её [моей стратегии].

( Читать дальше )

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

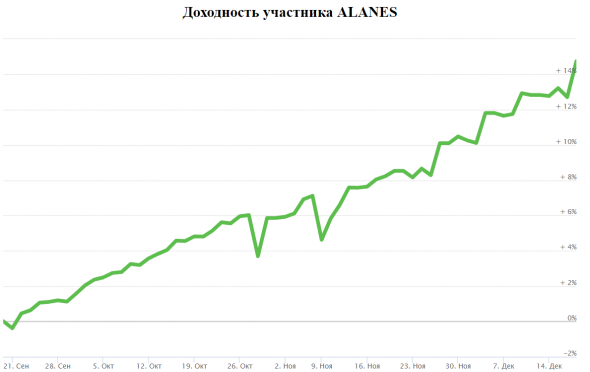

ЛЧИ 2020. Торгуем как Alanes.

- 16 января 2021, 20:13

- |

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в

( Читать дальше )

Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)

- 15 января 2021, 06:05

- |

Это REIT, который распределяет хорошие дивиденды. О причинах покупки акций я написал 8 мая 2020 г. в блоге «Дивидендные акции REIT, которые любят инсайдеры!». Тогда акции стоили около 7$/шт, сегодня около 15$.

Текущий «бумажный» профит превысил 100%!

Первую покупку американских акций совершил через Спб биржу. А в августе я захотел добавить Macerich REIT в свой зарубежный портфель.

Но здесь я решил использовать хэджирование:

- купил 100 акций по 8,29$

- продал CALL-опцион со страйком 10$ по цене 239$ (1 опцион = 100 акций)

- На акции платят дивиденды

- При снижении рыночной капитализации компании до нуля (банкротство) убыток будет ограничен 590$ (239 — 829, т.е. себестоимостью 5,9$/акцию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал