Избранное трейдера Александр Торопов

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

- комментировать

- ★104

- Комментарии ( 86 )

Маленький лайфхак по Квику перед экспирацией.

- 30 мая 2016, 19:45

- |

Лично я раньше об этом не знал, и для меня это оказалось очень удобным, т.к загружено много инструментов.

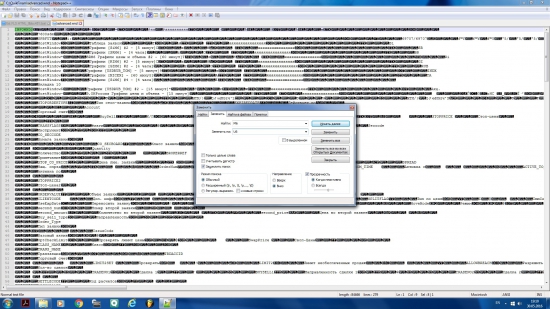

На всякий случай делаем бэкап. Открываем файл настроек, в моем случае advanced.wnd с помощью Notepad++.

Пример:

Кликаем функцию замены, в строке ИСКАТЬ ДАЛЕЕ ставим M6, в строке заменить пишем U6, кликаем заменить все, сохраняем. Тоже самое сделать с файлом advanced.sav.wnd.

Все тоже самое можно сделать в обычном блокноте, но в Notepad++ удобнее.

Экспирация уже скоро, думаю многим начинающим, да и не только, будет полезно.

Немного правды про дивиденды, и как их получать спекулянтам!

- 23 мая 2016, 12:20

- |

Пост писал почти час, появились дела. Прошу прощения за ошибки, ибо пока нет времени их проверять.

В последние 2-3недели на смартлабике явно поменялась тенденция – это кстати плюс, но есть и минус, о нём чуть ниже.

Помню, как Тимофей спрашивал – чтобы такое сделать, чтобы на ресурсе появилось больше желающих, которым интересны именно акции, а не спекуляции. На что я ему ответил: нужно просто создать больше интересного контента, а здешним обитателям пофиг что мусолить и обсуждать. Просто напросто, нужно убрать всю политику, срачь и разоблачения и устроить говноголод и все от безысходности начнут обсуждать то, что им дают и то, что останется. Так и получилось, точнее получается. По крайней мере, топиков на тему инвестиций и дивидендов выросло в разы, аж глазам не верится. Молодец, так держать.

Теперь о грустном.

Пиар инвестиций и дивидендов – это конечно хорошо, но давайте пиарить их честно и говорить не только положительные моменты, но и про отрицательные, и тем более, про подводные камни и альтернативы.

( Читать дальше )

Риски при разорении брокера и лишении банка брокера лицензии

- 19 мая 2016, 08:38

- |

Может кто еще какие нюансы может сказать по поводу рисков, о чем никто не говорит...?

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

( Читать дальше )

Нужно учитывать свой психотип.

- 22 апреля 2016, 17:27

- |

Мне нравится трейдинг и я долгое время испытывал на прочность свою нервную систему самым стрессовым стилем торговли. Потом я сломался. Рынок сломался, пропали те неэффективности, которые я эксплуатировал. Их заняли роботы, а я не смог перестроится. Пришлось уйти.

Теперь мне за 30 и теперь я точно понимаю, что не хочу больше испытывать тех нагрузок, что мог вынести в свои 20-25. Вынужденно (все что не делается, делается к лучшему) пришел к Опционам и к среднесрочной торговле. Хоть я не зарабатываю сейчас деньги мне очень комфортно. Мне комфортно делать анализ рынка, когда рынок не работает. Мне хватает на все про все сейчас всего 2-3 часа. Теперь, когда рынок открывается, я не торгую, я занимаюсь исполнением. Когда все позиции куплены и проданы, я просто закрываю терминал и занимаюсь своими делами.

( Читать дальше )

МОЙ ОПЫТ: Усреднение в торговле необходимо

- 06 апреля 2016, 13:20

- |

Усреднение (увеличение позиции с целью формирования безопасной средневзвешенной цены) — это самый важный элемент управления размером позицией и это огромное благо.

Категорически не оправдан вход в торговую позицию на весь желаемый объем в одной точке, одномоментно. А тем более не оправданно одновременное закрытие противоположной позиции (т.н. переворот). Некоторые гуру любят говорить, как они в точке стоп-лосса на лонг тут же берут позицию шорт, и в итоге быстро отбивают зафиксированный убыток прибылью от новой позиции. Как правило, это совершенно убыточная тактика.

Есть зона для закрытия лонга на росте. А есть вышележащая зона – для открытия шорта (или прежняя зона, но уже на возврате цены через какое-то время). Предполагать, что вы настолько непогрешимы, что можете на абсолютной вершине движения продать лонги и встать в шорт – самонадеянно. Ожидать, что вы настолько ошиблись со своим стоп-лоссом, что цена после него значительно провалится вниз, и поэтому можно тут же заработать на шорте – безрассудство. Конечно, на графиках задним числом можно найти подтверждения прибыльности любых, даже самых безумных, действий. Но скорее всего с прибылью вы будете делать так один раз из десяти.

( Читать дальше )

Цирк уезжает, клоун тоже!

- 26 марта 2016, 10:17

- |

Хочу немного объяснить- что такое каюр и что такое смерд. Ко мне приходят много обращений, объяснить значения этих слов.

Многие это понимают по -своему. Поэтому давайте придем к общему знаменателю.\\

Смерд- это обычный гражданин РФ. Им может быть и президент и бомж. В моем понятии смерд- это тот кто не торгует на рынке, или торгует, но в минус, короче сливаторщик .

Каюр- это управленец деньгами, которые он гоняет на бирже. Торгуют в профит в отличие от смерда.\

Конечно, любой смерд может перейти в каюра и наоборот. Никто от этого не застрахован. Вот и все. Поэтому прошу не обижаться.

Просто на СЛ много смердов- и они гонят волну.

Теперь по существу поста. Я заметил некоторую закономерность- чем меньше брокерская контора, тем у них комиссии больше.

Я часть денег месяц назад перевел в одну известную брокерскую контору по одной договоренности. Я должен был открыто торговать и показать торговлю в плюс.

В течение месяца я открыто торговал и все сделки совершил в плюс. Обещание свое выполнил. Показал торговлю.

НО я не люблю, когда меня толкают в жопу.

Счас поясню.

Последняя сделка на моем беспоставочном контракте была сделана на ТОМе, я не имею права покупать на ТОДе в связи с тем, что я по тарифу не торгую на поставочном контракте.

Но здесь на беспоставочном контракте творятся чудеса. Ч купил на свои кровные 10 лотов беспоставочных. НО с меня за перенос позы на день берут комиссию в размере 8 % годовых. Когда я спросил- что за комисс- оказалось.то комиссия за так называемое роллирование позиции.

Так если я не буду продавать купленные доллары год, я должен заплатить комисс ! Это меня не устраивает.

Это по существу меня толкают в жопу- сделай сделку, Закрой позу.

У моего родного брокера это не так и нет никаких роллирований.

Поэтому я в ближайее време закрываю торговлю у этого брокера и забираю свои деньги. Деньги перевожу к своему большому брокеру.

Вот и все. Цирк уезжает, клоун собирает чемоданы. Я лучше в конце года покажу стейтмент всем забесплатно, чем здесь кормить брокера!

Хотя у них есть один тариф- по договоренности. Если не договорюсь по комиссии, то ухожу!

Вот я об этом и хотел сообщить вам, дорогим каюрам. А смердам это совсем не интересно!

Ваш S.Hamster

НФДЛ при продаже валюты. Как уйти

- 23 марта 2016, 12:58

- |

Продолжаем разбирать проблему продажи валюты. В прошлый раз мы определились, что налог при продаже валюты мы платить обязаны. А сейчас мы разберем те случаи, когда можно вполне честно и уйти от этого.

Экономим на налогах

Мы уже определились, что в соответствии с письмом Минфина от 02.08.2012 за номером 03-04-06/4-211, валюта является имущество, и при ее реализации нужно платить налог со всей суммы, что Вы выручили от продажи.

Затем у Вас есть возможность уменьшить эту сумму на размер документально подтвержденных расходов. То есть, если у Вас сохранилась справка о покупке или есть запись в брокерском отчете — можете считать разницу и платить уже налог с разницы.

Освобождаем от уплаты налогов

Но раз валюту признали имуществом, то у нас начинают действовать налоговые вычеты. В соответствии, со статьей 217 НК РФ пункт 17.1 гражданин освобождается от налогообложения, если владел имуществом более трех лет. Это касается как недвижимости, так и любого иного имущества.

( Читать дальше )

ЗАДАЧА ОБ ИГРОКЕ, КОТОРОГО НЕЛЬЗЯ ВЫГНАТЬ ИЗ КАЗИНО

- 23 марта 2016, 11:44

- |

Задача о блуждании пьяницы возле бара — задача смешная и удобная для иллюстрации такой важной математической абстракции как случайное блуждание точки по прямой. Но с давних времён движение пьяных волновало людей меньше, чем движение капиталов. Именно финансовые задачи были исторически одними из первых в теории вероятностей. Например, в ещё 1650-х годах знаменитые учёные Блез Паскаль и Христиан Гюйгенс начали исследовать так называемую задачу о разорении игроков. Она имеет много разных формулировок, но мы сосредоточимся на одной из них — особенно парадоксальной.

Игрок покупает у казино M фишек, каждая из которых стоит доллар (деньги, заплаченные за фишки — его плата за участие в игре). Раз в минуту крупье бросает монету. Когда она падает решкой, он забирает одну из фишек игрока. Когда орлом — даёт игроку дополнительную фишку. Число фишек у казино не ограничено, так что разориться казино не может. Зато игрок — может. Игра идёт до тех пор, пока игрок не потратит все фишки. Таким образом, выиграть деньги он не может. Это игра “в одни ворота”. Но пока она идёт, игрок имеет право бесплатно пить, есть, общаться с другими игроками и как-то иначе развлекаться за счёт казино (ему не обязательно присутствовать рядом с крупье, который всё делает честно).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал