Избранное трейдера Al9

Хочу совершить прорыв - всего одна идея, которая может качественно изменить всю нашу жизнь

- 23 октября 2016, 12:33

- |

Сын, ты должен обязательно прочитать эту книгу, даже если подумаешь, что те идеи, о которых написано ниже, тебе подходят.

5+! Совершенно случайно попавшая в мои руки книга и влияние, которое ее идеи могут оказать в том числе и на мою жизнь огромно. Вы помните, я ни раз говорил, что “смартлаб” по сути начался полгода спустя после случайной покупки книги Кейта Ферацци “Никогда не ешьте в одиночку”?

Эту книгу я купил в числе всех остальных бизнес-книг в Metro, когда они продавались со скидкой 50%. Когда я взял ее читать, я даже не посмотрел на название и первые несколько страниц искренне думал, что читаю книгу Пинтосевича. Их там просто целая серия, как оказалось, разных авторов, с одним названием и одинаковыми обложками…

Так вот я бы дал этой книге рейтинг 100 из 100. В этой книге всего 1 супер-идея. Эту идею я и сам вынашиваю последние года полтора. С одной стороны идея эта очевидна вроде и так, но чтобы поверить в неё настолько, чтобы воплотить её в жизнь, пожалуй, надо прочитать эту книгу.

Несколько месяцев назад я спрашивал в фейсбуке

А ведь наверняка существует какая-то очень простая мысль, до которой я пока еще не додумался, применив которую я мог бы существенно улучшить свою жизнь.Так вот теперь я получил, похоже, ответ… Вот она эта идея:

Чтобы добиться значительно более высоких результатов, надо сосредоточиться всего на одной вещи. Это очень тяжело признать и еще тяжелее сделать, но чтобы стать по-настоящему продуктивным, вам придется отказаться от всего остального, кроме этой одной вещи.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 86 )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

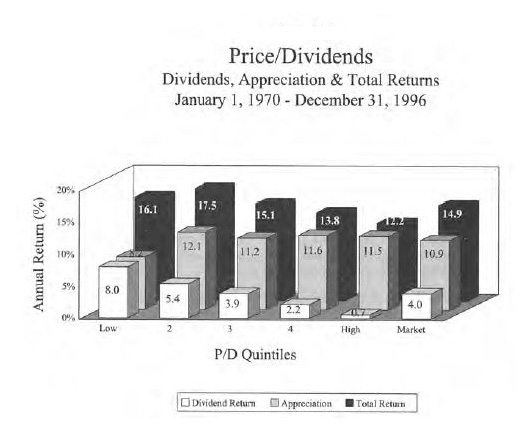

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Кто не понял, тот поймёт или нам любые доро́ги до́роги.

- 03 октября 2016, 09:46

- |

2005: 35%

2015: 71%

------------------

Самые «горячие» рынки недвижимости от UBS

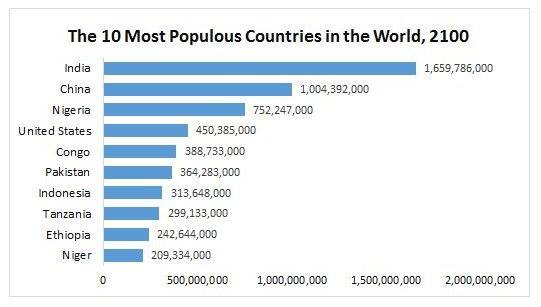

10 самых населенных стран по прогнозу ООН к 2100 году

( Читать дальше )

недвижимость как часть моего портфеля, недавний кейс

- 02 октября 2016, 16:57

- |

У меня в портфеле существенную часть занимает коммерческая недвижимость. Склады и офисы не комнатными размерами (купленные давно и не очень). речь про Беларусь

Недавно подвернулся интересный объект и вот как я его «обмерял».

Речь шла про коттедж в престижном поселке (в черте города), до кризиса он стоил 800-900 тысяч не рублей. Я поселок знаю и дома там мониторил. Сейчас владелец разорился и дом можно было купить за 550 000 с аукциона, но я не купил (как инвестицию) и вот почему.

При учете что стоимость сдачи домов в этом поселке 2-3 тысячи в месяц, по выходу у меня оставалось 2,5% годовых. И расчет мог только быть на рост стоимости, что тоже не факт в нашей стране.

Почему так мало вышло? Потому что я знаю что такое владеть комм недвигой и как вместо «я думал» выходит «ивсегото?» какие факторы повлияли на «игого»:

-13% налог. С той суммы аренды через 6% как ИП без вариантов;

-амортизация. Учитывая отношение нанимателей к чужой недвижимости 500 в месяц в доме (250м2) реальная цифра. В домах всегда что то надо чинить, в том числе иногда «редко но метко».

-простой без арендатора. В текущем рынке сдать премиум объекты непросто, процентов 10 простоя это даже оптимизм;

— страховка (недорого);

— 100-200 в месяц на помогайку, чтобы не бегать самому краны крутить\котел поверять;

— земельный налог;

— самое «приятное» — дисконтирование денежного потока. Текущую ИРР я бы оценил в примерно 5%. Учитывая длинный горизонт таких инвестиций году к 5-10 денежный поток с дисконтированием 5% станет совсем тухлым, зато амортизация, налоги, простои слабее точно не станут.

итого у меня вышло 2,5% (если не брать в расчет рост цены недвиги и рост аренды).

А если стоимость аренды снижается процентов на 10-30 (что реально по текущему рынку для премиум объектов), то затея становится дурной от слова «совсем».

зы и еще фактор ликвидность. Евробонд какого нить уругвая на 500тысяч я продам почти всегда за 2 минуты 1 звонком, а вот дом за полляма в нищей стране — вопроооооос...

ззы сейчас бонды РБ торгуются в 5-6% доходность, какая тут недвига?

зззы также никуда не уходит риск подарить государству, тут такое регулярно.

Газпром долгосрочно

- 26 сентября 2016, 14:06

- |

В последнее время часто в блогах можно увидеть мнение, что Газпром можно включать в свой долгосрочный портфель, аргументация весьма простая бумага дешевая и с такой аргументацией на первый взгляд нельзя не согласится, но есть несколько «НО»...

Итак хочу поделится своими мыслями по данному эмитенту.

Во первых дешевое может стать еще дешевле и об этом не стоит забывать.

Бумага три года зажата в диапазоне 110 -170р и даже на обновлениях ист максимумов по ММВБ Газпром выдающихся результатов не показал, более того не помог бумаге и девальвационный эффект, что косвенно говорит об отсутствии интереса к ней крупных игроков рынка ( фондов и.т.д) Не добавляет позитива и не желание Газпрома платить дивиденды в размере 50% от прибыли.

Так при каких условиях стоит включать Газпром в свой инвестиционный портфель?

На мой взгляд есть два варианта грамотного подхода в данный момент

1 Не торопится и подождать тотального сейла по широкому рынку(базовый вариант)

2 Покупка бумаги когда она покажет дневной объем в районе 10млрд и выше на росте.

Вес в портфеле не более 25%

Всем удачных торгов!

По поводу ограничений ЦБ

- 25 сентября 2016, 13:59

- |

1. Ограничения ЦБ будут — это вопрос решенный и бороться с этим бесполезно.

Это аксиома. Что и как можно изменить? Начну с того, что точно не получится.

2. Не получится их выхолостить и сделать формальными.

Любые предложения, направленные на сохранение статус кво, обречены на провал. Только хуже сделаем — их отвергнут и примут самый жесткий вариант. За что надо бороться?

3. За смягчение внешних условий с одновременным ужесточением внутренних брокерских.

Например,

4. Предлагать учитывать не только сумму у брокера, но всю сумму накоплений клиента, включая банковские депозиты, недвижимость и т. д… Реально? Более чем.

5. Со своей стороны надо предлагать ограничение плечей и увеличение требований по гарантийному обеспечению на срочке для людей, не имеющих опыта или терпящих значительные убытки в последние годы. Предлагать вписать это в требования по брокерской деятельности.

Какие аргументы нельзя использовать при отстаивании своей позиции?

( Читать дальше )

Анализ сделок участников ЛЧИ

- 19 сентября 2016, 09:20

- |

- выбор участников со всех трех рынков

- отображение сделок участников на графике инструмента, его текущей позиции, PnL и просадок на разных свечках и с выбором диапазона дат

- статистика участника (по дням, по сделкам)

- графики кумулятивной доходности, доходности и просадок по дням (после 5 дней конкурса)

- срез всех участников рынка (положение выбранного участника относительно всех участников, по стартовой и доходности)

- выгрузку всех графиков и таблиц в формате html или docx

Вот пара скриншотов как это выглядит.

( Читать дальше )

ADF тест для парного трейдинга в Excel

- 17 сентября 2016, 12:23

- |

Полезная статья с сайта www.quantinsti.com о тесте на коинтеграцию, применяемому в парном трейдинге.

Как вы знаете, для реализации стратегии парного трейдинга необходимо проведение тестов на коинтеграцию используемых инструментов, и для этой цели часто применяют дополненный тест Дики-Фулера (ADF). Тем не менее, при поиске критериев коинтеграции, ADF не стоит в первых рядах. Скорее, его можно найти по запросу «тестирование на единичный корень (unit root)».

Казалось бы, легко взять книгу по временным сериям и научиться ADF, но эта задача на деле не так проста.Необходимо прочитать не менее 6 глав об анализе временных серий перед тем, как понять различные способы применения ADF в контексте статистического арбитража.

Если вы хотите изучить тест подробно, то прочитайте статью по следующей ссылке: http://robotwealth.com/exploring-mean-reversion-and-cointegration-part-2/

( Читать дальше )

Подарок на день рождения, правило универсальной середины

- 11 сентября 2016, 17:35

- |

Сегодня у меня день рождения, и поэтому я решил тем, кто меня читает и смотрит на ютубе, сделать небольшой подарок, а именно рассказать о правиле универсальной середины, которое входит в теорию универсального торгового метода. вот зарисовка о середине движения вообще (всего три с небольшим минуты).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал