Избранное трейдера Mr. A

Гайд по НАЛОГАМ

- 30 марта 2021, 18:42

- |

Материал, который я готовила год, сегодня вы можете скачать абсолютно бесплатно!

Это 85 страниц, на которых написано все про налоги.

⠀

! Более того, сегодня вы можете НЕ соблюдать авторские права, и поделиться этим гайдом со всеми вашими знакомыми!

⠀

Предистория

⠀

Год я по мелким крупицам собирала все, что касается вопроса налогообложения для частных инвесторов.

Этот материал = год моей жизни.

Запросы в Минфин, общение с налоговой, сопоставление статей налогового кодекса, выявление всех спорных моментов… обзвон всех брокеров для того, чтобы выяснить, как они считают налоговую базу по спорным моментам..

⠀

Кому-то может показаться, что написать 80 страниц авторского текста по налогам не так сложно… но это был год, когда я каждый день занималась созданием этого материала.

⠀И на сегодняшний день этот материал нагло украден, а на его базе готовится несколько курсов «коллегами блогерами».

( Читать дальше )

- комментировать

- ★150

- Комментарии ( 110 )

Инвестиционное страхование и другие способы законно обобрать население

- 23 февраля 2021, 12:31

- |

Мой отец был довольно опытным вкладчиком и за десяток лет сменил множество банков, распределяя свои активы таким образом, чтобы каждый отдельный депозит был меньше суммы страхования вкладов. Но однажды каким-то ушлым менеджерам таки удалось его облапошить, продав ему Договор инвестиционного страхования от Ренессанс Жизнь. Я погрузился в подробности этих инвестиций только сейчас, став наследником. И у меня волосы шевелятся от увиденного.

Я не знаю, как его уговаривали, но некоторые идеи есть на этот счёт. Обычно он на первой странице договора, над текстом, ручкой писал дату окончания, процент, сумму и адрес. У него депозитов было много, такой способ помогал легче сориентироваться в папке. Так вот, на договоре стоит цифра 12%, значит ему эту цифру кто-то называл! В самом договоре эта цифра нигде не фигурирует.

В целом договор инвестиционного страхования это мегаподстава для тех, кто привык к депозитам. С депозитами и банковской деятельностью всё намертво зарегулировано, поэтому даже отзыв лицензии тебе не страшен — иди в любую шарашкину контору, если захочешь снять деньги раньше — просто лишишся процентов, если контора накроется- тебе вернёт деньги с уже начисленными процентами какой-нибудь сбербанк. И я и отец эту процедуру проходили раньше и уже слегка расслабились.

( Читать дальше )

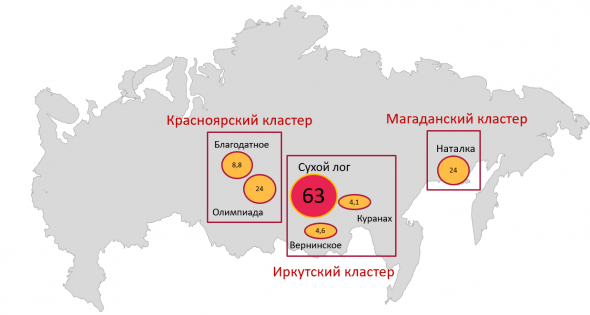

Большой разбор ПАО «Полюс» - едем на север или Сухой, который все-таки получился

- 17 февраля 2021, 12:53

- |

Большой разбор ПАО «Полюс» — едем на север или Сухой, который все-таки получился.

Доброго времени суток дамы и господа, поздравляем всех с наступившим Новым Годом Металлического Быка и хотим порадовать Вас нашим исследованием ПАО «Полюс», как одного из главных представителей сектора металлов на МосБирже. Эта статья- перезалив, поэтому, возможно, вы уже читали это (в прошлый раз вошло в топ-3 по полезности). Перезаливаем потому, что наш корпблог был успешно удален с ресурса- попали под горячую руку)

Почему именно Полюс? Крупнейшие запасы золота в мире, собственные запатентованные технологии по добыче золота, самые низкие затраты при производстве, летающие дроны над месторождениями, лидерство в ESG. Обо всем по порядку, давайте разбираться.

ПАО «Полюс» — крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких в мире. Полюс мало того, что обладает третьими крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 61 миллион унций), так еще и стоимость добычи (Total Cash Costs — TCC) тоже самая низкая. На Московской бирже компания занимает 7-ое место по капитализации ~2 трлн руб, обгоняя Яндекс с ~1,6 трлн, преследует Лукойл с ~3,8 трлн.

( Читать дальше )

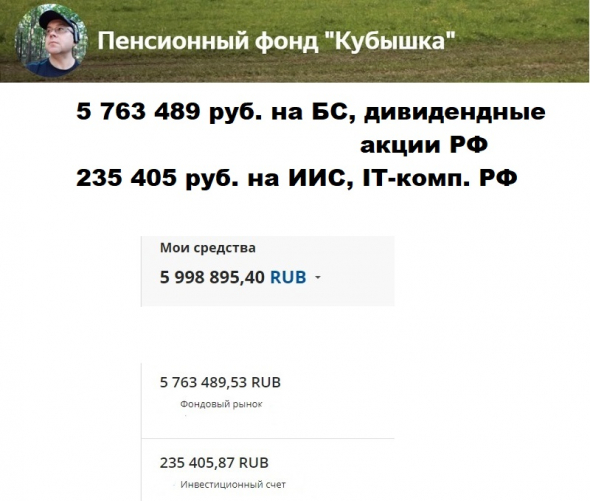

❤ Пенсионный фонд "Кубышка". Январь 2021 г. Итоги 176 мес. инвестирования в дивидендные акции России

- 11 февраля 2021, 04:53

- |

Я инвестирую уже 15 лет, точнее 176 месяцев, откладывая небольшую сумму с зарплаты.

14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц.

До выхода на пенсию осталось 166 месяцев!

Результаты меня радуют, если бы не было «магии сложного процента» на счету было бы 536 800 руб.

Основное правило кубышки: деньги не выводятся, а снова реинвестируются в покупку дивидендных акций

Благодаря росту самих акций и реинвестирования дивидендов в покупку опять же дивидендных акций, результат следующий:

На счету почти 6 млн. руб. Надо понимать, что сумма плавает, так как рынок то растет, то снижается.

Деньги, которые я уже получил в 2020 году и в январе 2021 г.

Из чего складывается денежный поток?

( Читать дальше )

+0,5% к доходности любых облигаций

- 27 января 2021, 19:10

- |

Добрый день! На этой неделе заметил интересную особенность в формировании доходности облигаций. Сегодня расскажу о ней и о том, как с помощью нее повысить доходность любых облигаций в вашем портфеле.

Как вы помните, с этого года купоны по всем облигациям без исключения облагаются налогом в 13%. Неважно, корпоративные это облигации или ОФЗ. Я писал подробный пост на тему изменения налогообложения в начале января, кто не читал, очень рекомендую ознакомиться.

«Ну изменилось и изменилось. Что с того?» — спросите вы? Я поначалу тоже думал, что теперь просто будет удерживаться 13% с купонов, что радости, кончено, не вызывает. Я адаптировал свою таблицу Excel по расчету доходности облигаций под новые налоги и набрал новых облигаций в январе исходя из текущих реалий.

Сижу такой довольный своим выбором, как тут ко мне на глаза попадается облигация Норникеля с доходностью 11,8% годовых! Погашение облигации – 6 февраля 2026 года. Те, у кого есть даже небольшой опыт в инвестициях, почувствуют здесь что-то неладное. Не может такая крупная и надежная компания характеризоваться такой высокой доходностью.

( Читать дальше )

Инвестиции и антипотребительство

- 17 января 2021, 12:39

- |

В современном мире все хотят быть богатыми. Кому-то достается большое наследство, кому-то везет оказаться в нужном месте в нужное время, кто-то всю жизнь с утра до вечера пытается раскручивать свой бизнес, и если идея изначально была правильная, то достигает хороших результатов. Что можно еще сделать в этом мире, чтобы повысить свою финансовую устойчивость, не рассчитывая на слепую удачу и не тратя всю свою жизнь на вечную погоню за успехом?

Можно изменить свое отношение к потреблению. Современному человеку социальное окружение прививает множество готовых программ поведения. Она из таких программ – программа поведения потребителя. Основная задача этой программы заставить человека потратить все свои деньги и искать способы заработать, а когда заработает, снова потратить. И этот цикл продолжается до изнеможения «пока смерть не разлучит вас с работой».

Чтобы выскочить из этого бесконечного бега по кругу, нужно немного по-другому взглянуть на окружающий мир. Если большинству привита мысль: «мои деньги – это разные товары, услуги и другие приятности, которые я могу купить», то для вас должна быть другая установка: «мои деньги – это мой труд и часть моей жизни, вложенная в этот труд. А услуги и товары в красивых упаковках существуют для того, чтобы отобрать у меня результаты моего труда».

( Читать дальше )

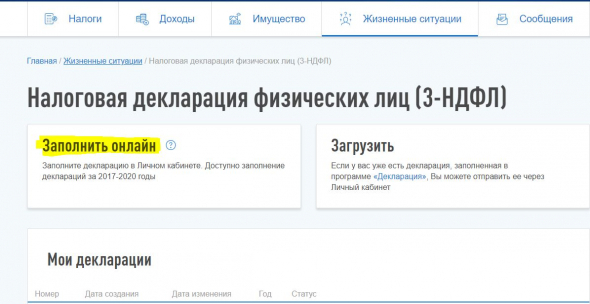

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

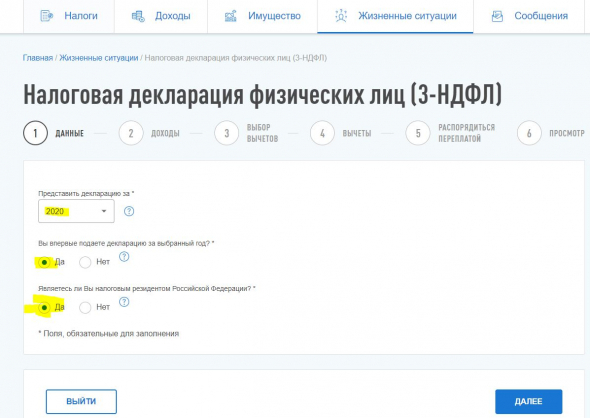

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 11 января 2021, 18:14

- |

Извините, что не про коронавирус!

Как доплатить налоги с акций США биржи СПБ?

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30% в США. Если вы подписали форму W8-BEN, то снимают в США 10%, но тогда вам надо доплатить 3% в России.

Никаких экселей не надо! Ничего считать не надо!

Краткая инструкция:

1. На сайте налоговой заходим в личный кабинет налогоплательщика (если он у вас есть)

2. В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

Нажимаем пункт «заполнить онлайн»

3. Далее заполняем титул декларации:

( Читать дальше )

Два года мегабычьего рынка впереди. Мосбиржа 6000. 2021-2022=2006-2007

- 05 января 2021, 11:01

- |

1. Многие опасаются сейчас покупать, а несколько месяцев назад большинство опасалось, а 9 месяцев назад вообще был крах крах.

2. Однако низкие ставки и раздача фиата неминуемо скажется на активах.

3. Многих смущает 8.5 млн. счетов на бирже. Однако эйфории и близко нет. 2-3 года роста и она появится.

4. Россия еще очень дешева:

-голубые фишки: Газпром P/ BV 0.4,

-вся энергетика россети, фск, мрск P/ BV 0.3

— русгидро, втб P/ BV 0.5-0,6

— ставка рефинансирования 4,25%

— див. доходность индекса в ДВА раза больше ставки!

5. По технике: индекс мосбиржи в третьем ускоряющемся канале. Таким образом к 2022-2023 придем к 6000 по индексу. РТС к 3000 подберется, слабый доллар поможет в этом.

Р.С. Все вышесказанное: мое скромное мнение

которое также оформлено и в трейдинвью еще 17 августа 2020 года.

О самом ценном ресурсе в трейдинге

- 28 декабря 2020, 11:55

- |

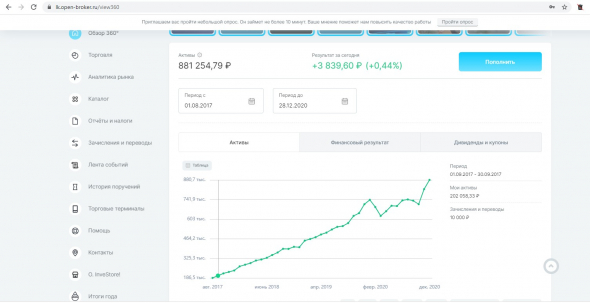

Трейдинг--это часть жизни, поэтому тут ситуация ровно такая же. Самый ценный ресурс в трейдинге--это время. Приведу пример. Несколько лет назад я начал вести простенький торговый счет. Стратегия--любимая реклама всех ПИФов: покупай акций на фиксированную сумму каждый месяц. Ну, есть у меня мнение что я в чем-то лучше ПИФов, поэтому я уж сам, без фондов обошелся :) Вот динамика счета:

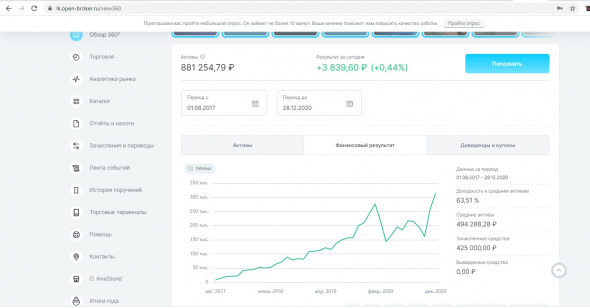

А вот финансовый результат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал