Избранное трейдера Андрей Новиков

Метод Геллы. Сказки на пятницу (GOLD)

- 20 сентября 2024, 10:58

- |

за пять минут долететь! ©

Всем привет и трям ПЯТНИЧНОЕ! Долетели, добежали. Почти сказочке конец. На эту неделю.) Но еще можно пообсуждать, поделиться мнеиями, обсудить важные вопросы, не только о трейдинге, но и за жизнь.

Да, вчера мне прилетели претензии, что метод мой не метод, а в комментах нет «мыслей».

Только я так и не поняла, что хотят прочитать о МОЁМ методе ЗДЕСЬ?

Я НЕ обучаю, НЕ даю сигналы, НЕ устраиваю стримы, НЕ веду каналы, НЕ беру в ДУ.

Весь МЕТОД построен на ТА, ГА и ФА, материал по которым есть в свободном доступе. И КАЖДЫЙ при желании его может найти, прочитать и применить, создав свой МЕТОД на основании матчасти. :)

Про «мысли» в комментариях. По-моему они ПРЕКРАСНЫ! И я благодарна всем моим друзьям за общение! (я вас всех люблю)).

Так… вроде всё сказала… никого не обидела:)

А теперь, РЫНКИ НА ПЯТНИЦУ!!! Э-ГЕ-ГЕЙ!!!

Новостей сегодня, как обычно по пятницам, хватает. Но средней важности. Да и только ФРС пережили. Его и отыгрываем. А оно еще долго может икаться рынку.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 138 )

⭐️Парад нечестных оферт в облигациях🤬

- 19 сентября 2024, 07:41

- |

Прим.: это законно, поэтому нам не в чем обвинить эмитентов, но инвесторам стоит быть внимательнее

Как вы помните, все началось с Черкизово. Это не первый случай на рынке, но первый в нашей публичной истории. Облигации упали одним днем на 20%. Рейтинг АА. Из-за оферты с заниженной ставкой. Многие скажут, что надо смотреть что покупаешь, и будут правы. Но как эмитент планирует выстраивать долгосрочные отношения с инвесторами? И кто после этого назовет рынок бондов консервативным инструментом?

( Читать дальше )

Вывод по заседанию ФРС

- 19 сентября 2024, 02:57

- |

ФРС приняла решение о снижении ставки на 0,50%.

Сопроводительное заявление по оценке экономики изменилось только в части инфляции: «Инфляция достигла дальнейшего прогресса в достижении цели ФРС в 2,0%, но остается несколько повышенной».

Решение по снижению ставки было обосновано прогрессом по инфляции и балансом рисков.

Гарантий по дальнейшему снижению ставок в сопроводиловке не было.

Член ФРС Боуман выступила за снижение ставки на 0,25%.

Медианные прогнозы по ставкам предполагают ещё два снижения ставки по 0,25% до конца года, снижение на 100 базисных пунктов (раз в квартал) по 0,25% в 2025 году и снижение на 50 базисных пунктов в 2026 году.

Суммарно ожидаемое снижение ставки соответствовало ожиданиям рынка, но трейдеры ожидали снижение на 250 базисных пунктов до конца 2025 года, хотя при таких разворотах позиции ФРС сие не имеет значения.

Уровень нейтральной ставки был опять повышен до 2,9% с 2,8% ранее.

Больше всего удивило снижение прогноза по росту ВВП США на 0,1% в то время, когда ВВП во 2 квартале превысил все прогнозы и сейчас ожидается рост около 3,0% в 3 квартале.

( Читать дальше )

Более 90% инвесторов показывают результаты хуже рынка

- 18 сентября 2024, 21:51

- |

В 2021 г. JP Morgan опубликовал свой знаменитый график. Средний инвестор получил годовую доходность в размере 3,6%, в то время как доходность индекса S&P 500 за 20 лет составила 9,5%.

Речь идет, конечно же, об активных инвесторах. Причин их неудач много: от асимметрии рынка до парадокса мастерства.

📈Золото после решения ФРС продолжает обновлять максимумы - фьюч поднялся до уровня $2592 за тройскую унцию

- 18 сентября 2024, 21:20

- |

Мартышка против человека. Финал эксперимента

- 18 сентября 2024, 07:30

- |

Закончился эксперимент с мартышкиным портфелем против народного. Мартышка проиграла. Смотрим итоговые показатели.

На всякий случай напоминаю, что эти портфели ненастоящие, они «на фантики». А отчёт по моему настоящему портфелю смотрите тут.

Целью эксперимента было исключительно развлечение. Хотелось посмотреть, сможет ли рандомный выбор акций обогнать выбор инвесторов.

Учёт ведётся на Интелинвесте, если тоже интересно попробовать, там в триале можно бесплатно создать свой рандомный портфель. Если хочется учитывать свои настоящие инвестиции, то это, к сожалению, уже по платной подписке.

Эксперимент должен был длиться год, но из-за нехватки времени и моей забывчивости пришлось продлить его до 13 месяцев=) В итоге, зафиксировал показатели по состоянию на 15 сентября.

Народный портфель: Сбербанк-ао, Газпром, Лукойл, Норникель, Сургутнефтегаз-ап, Яндекс, Роснефть, МТС, Северсталь, Новатэк. Это был состав самых популярных акций 1П2023.

Ссылка на народный портфель: https://intelinvest.ru/public-portfolio/597366

( Читать дальше )

Какие дивиденды ожидают участники рынка до конца 2024г.

- 18 сентября 2024, 00:05

- |

Фьючерс должен быть дороже спота на ключевую ставку (КС).

Отклонения — это или дивиденды, или неэффективность.

Как Вы знаете, сейчас КС 19%.

Экспирация декабрьских фьючерсов будет 19 12 2024

Расчёт по основным фьючерсам.

( Читать дальше )

Транснефть: трубы и нефть, инфляция и дивиденды

- 17 сентября 2024, 21:27

- |

• Коротко:

Бизнес компании транспортировать нефть и нефтепродукты и бизнес идёт хорошо, несмотря на снижение добычи нефти в РФ.

• Подробно:

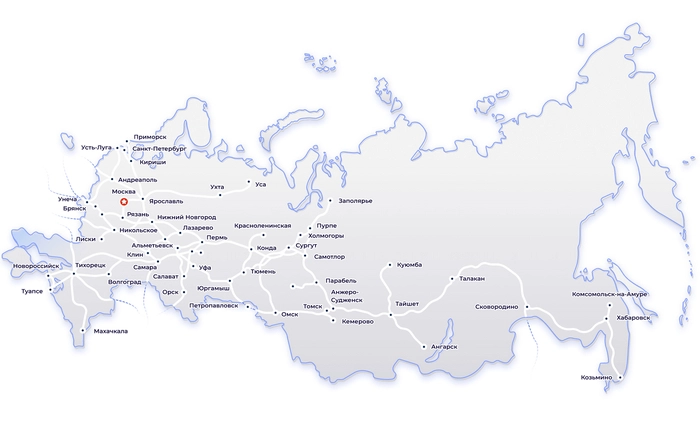

«Транснефть» — крупнейшая в мире трубопроводная компания в области транспортировки нефти и нефтепродуктов. Масштаб можно оценить по схеме магистральных трубопроводов (рис 1). Монопольное положение позволяет стабильно зарабатывать, а тарифы индексируются на инфляцию.

Источник: www.transneft.ru/?sort=date&page=5&re=en

Источник: www.transneft.ru/?sort=date&page=5&re=enВ конце 2020 правительство утвердило ежегодный рост тарифов «Транснефти» до 2030 по формуле «инфляция минус 0,1%». Т.е. это представитель компании которая автоматически абсорбирует инфляцию ежегодно повышая тарифы.

А что у нас с инфляцией коллеги? Правильно, как недавно заявили в ЦБ: «Устойчивое инфляционное давление в целом остается высоким и пока не демонстрирует тенденцию к снижению.»

Т.е. основной доход это произведение объёма прокачки на тариф прокачки. А тарифы ежегодно индексируются.

( Читать дальше )

Селигдар: отчетность за 1-е полугодие и дивиденды внушают инвесторам оптимизм

- 17 сентября 2024, 15:11

- |

Селигдар недавно отчитался за 1-е полугодие, отчет вышел весьма достойным.

Добыча за 1-е полугодие вышла на исторический максимум и приближается к 3 тоннам (у Селигдара есть некая сезонность, во втором полугодии добывают в разы больше, чем в первом)

Основную выручку и продажу золота также увидим через полгода — компания растёт в натуральных показателях и не имеет проблем с сбытом.

( Читать дальше )

Что за ерунда от Мосбиржи?

- 17 сентября 2024, 11:47

- |

В упор не вижу ничего ненормального в сентябрьских и декабрьских фьючерсах

Сентябрьский

Декабрьский

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал