Избранное трейдера Auximen

Фрифлоат российских акций

- 19 октября 2022, 12:18

- |

( Читать дальше )

Падение ММВБ

- 20 сентября 2022, 16:54

- |

#STOCKS #IMOEX

Падение ММВБ

Началось долгожданное снижение нашего рынка. Ранее выделял зону начала коррекции (2400-2500 пунктов). Падение, уже скорее в «классической» манере, проходит крайне импульсивно и агрессивно. Катализатором послужили новости о повышении налога с сырьевых экспортеров и о геополитике..

По технике, индекс МосБиржи скорректировал в ранее выделенный диапазон (~2200 пунктов) для теста пробитого пересечения трендовых Ганна. Да, сейчас идет попытка откупить часть падения, но я не хочу торопиться с покупками.

*Данный пост не является инвестиционной и торговой рекомендацией.

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Очерки экономического строя России 1906 г.в. или миф о великом развитии России до революции

- 14 сентября 2022, 21:27

- |

Периодически слышу или читаю «как круто развивалась Россия до большевиков».

Вот одна из книжек, в которой есть статистика

Здесь скан книги полностью в двух частях cloud.mail.ru/public/otzp/CBPuGx2p1

Cкорректированная чистая прибыль Газпрома во 2П22 будет в разы ниже, чем в 1П22

- 02 сентября 2022, 18:09

- |

Всё дело в повышенном осеннем НДПИ на 1.2 триллиона рублей, который прилично съест EBITDA от поставок газа в ЕС во втором полугодии. А также в существенно меньшей среднесуточной выручке и EBITDA тех же поставок в условиях пониженных объёмов и неблагоприятном для экспорта USDRUB/EURRUB.

Пока не вижу оснований пересматривать свой последний прогноз финансовых результатов Газпрома на 2022 год, где я указал прогнозируемый диапазон консолидированной EBITDA в размере 4-5 трлн.рублей (сложно поставить на то, что будет больше 4.5). В первом полугодии Газпром уже сгенерировал ~3.4 трлн. EBITDA. Таким образом, на второе полугодие я ожидаю EBITDA в диапазоне 0,6-1 трл.рублей. При амортизации 450 миллиардов и 20 % налоге на прибыль, скорректированная чистая прибыль составит: 120-440 миллиардов рублей, а это означает дивиденд за второе полугодие (50%) 2,5-9,29 рублей. «Доскребсти» до 5 триллионов будет очень трудно. Это выглядит сейчас сценарием с достаточной низкой вероятностью реализации. Если он реализуется, то дивиденд на акцию за второе полугодие (50%) будет порядка 17 рублей. Всё равно намного ниже, чем за 1-е полугодие. Тут либо курс должен измениться, потоки газа увеличиться при сохранении высокой цены, либо цена на газ удвоиться, чтобы получать больше ежедневной EBITDA от поставок в ЕС. Дополнительная «нашлёпка» окажет очень серьёзное влияние на прибыль Газпрома во втором полугодии.

( Читать дальше )

Он поверил в российский рынок...и даже сегодня его капитал десятикратно больше вложенного! История одного портфеля с некоторыми оргвыводами..

- 24 августа 2022, 13:46

- |

Итак, портфель был создан в октябре 2008года.

За окном бушевали вихри мирового финансового кризиса, где-то в Тбилиси уже прошло шоу со съеданием галстука в прямом эфире, а «весь цивилизованный мир» дружно осуждал абсолютно дерзкое и непривычное поведение России.

Итак 28 октября 2008го года состоялись первое (оно же и последнее крупное приобретение на внесенные деньги) приобретение акций российских эмитентов на общую сумму

1039570(Один миллион тридцать девять тысяч пятьсот семьдесят) рублей.

Вот список приобретенного:

В дальнейшем в портфель раз в год (обычно летом)вносились средства, однако размер таких пополнений назвать существенным язык не поворачивается. Вот как выглядит типичное внесение:

( Читать дальше )

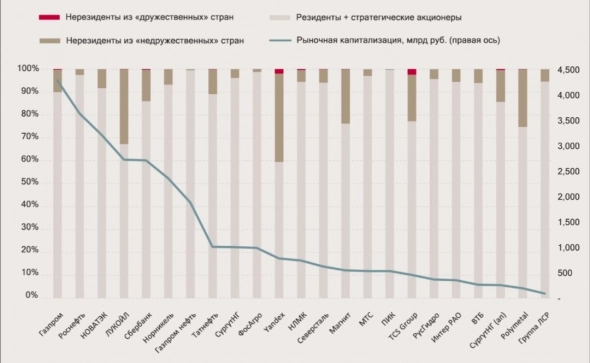

Наконец кто-то подсчитал размер дружественных нерезов в российских акциях🔥

- 14 августа 2022, 17:01

- |

По моим прикидкам их было на 100 млрд руб, писал ранее на форуме, откуда у большинства форумчан сложилось мнение что таких на сотни млрд долл для меня закадка или просто большинство инфу искать не умеет🤷♂️

Русал 1 пол. 2022 Продажи снизились, отдача выросла.

- 12 августа 2022, 18:31

- |

радиционно разбиваю полугодия на кварталы.

Средняя цена продажи алюминия в первом полугодии 2022 года составила 3 365 долл. США/т (+47,1% г/г), чему способствовал как рост средней цены на Лондонской бирже металлов. Затем наблюдалось снижение цены на алюминий на фоне ухудшения перспектив спроса изза коронавируса в Китае и опасений наступления рецессии из-за роста глобальной инфляции и ужесточения монетарной политики ФРС США. К концу 2-го квартала 2022 г. цена на алюминий на LME упала ниже уровня 2 400 долл. США за тонну .

Общая себестоимость реализации выросла на 943 млн долларов США, или 24,7 %, до 4 762 млн долларов США за первые шесть месяцев 2022 года по сравнению с 3 819 млн долларов США за соответствующий период 2021 года. Динамика была обусловлена главным образом ростом цен на глинозeм и другое сырье, повышением средних тарифов на электроэнергию и транспорт.

Премия отличная.

Реализация упала на 10%. Причин нет раскрывается, но будем считать, что логистика.

( Читать дальше )

Купи сбер по 112 или зачем сейчас инвестировать

- 10 июля 2022, 19:31

- |

Примерно до 10 июня акции крупнейших компаний Мосбиржи ежедневно снижались. Сбер стремился к значениям ниже 110р, но внезапно начался бешеный позитив.

У этого позитива есть имя, фамилия и отчество — санкции на НРД.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал