Избранное трейдера Classic

Как открыть счет в interactive Brokers. Пошаговая инструкция

- 09 марта 2021, 16:23

- |

- комментировать

- ★30

- Комментарии ( 18 )

Дивиденды для пассивного инвестора

- 08 марта 2021, 21:55

- |

Я пассивный инвестор. Средняя многолетняя доходность портфеля на уровне инфляция + 10% мною воспринимается, как дар божий. Поэтому меня мало интересуют фундаментальные характеристики отдельных компаний, равно как и спекулятивные колебания цен на различные активы. Меня интересуют идеи.

Мне не совсем понятна идея дивидендного портфеля. Я не встречал исследований, которые утверждали бы, что акции, по которым выплачиваются высокие дивиденды, приносят своим акционерам более высокий совокупный доход (дивиденды + рост цены), чем акции, по которым выплачиваются низкие дивиденды или дивиденды не выплачиваются вовсе (при равных показателях рентабельности и проч.).

Так как на дивиденды существует налог, то за большой промежуток времени уплата налога и уменьшение суммы реинвестирования в новые покупки существенно снижает капитал. За 20 лет реинвестирования дивидендов налог на дивиденды «вынесет» более 15% капитала. Если темп роста цены акций превысит 7%, то более 20% капитала. Это очень много.

( Читать дальше )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

На пенсию в 43. Промежуточная цель достигнута - что дальше?

- 03 марта 2021, 14:14

- |

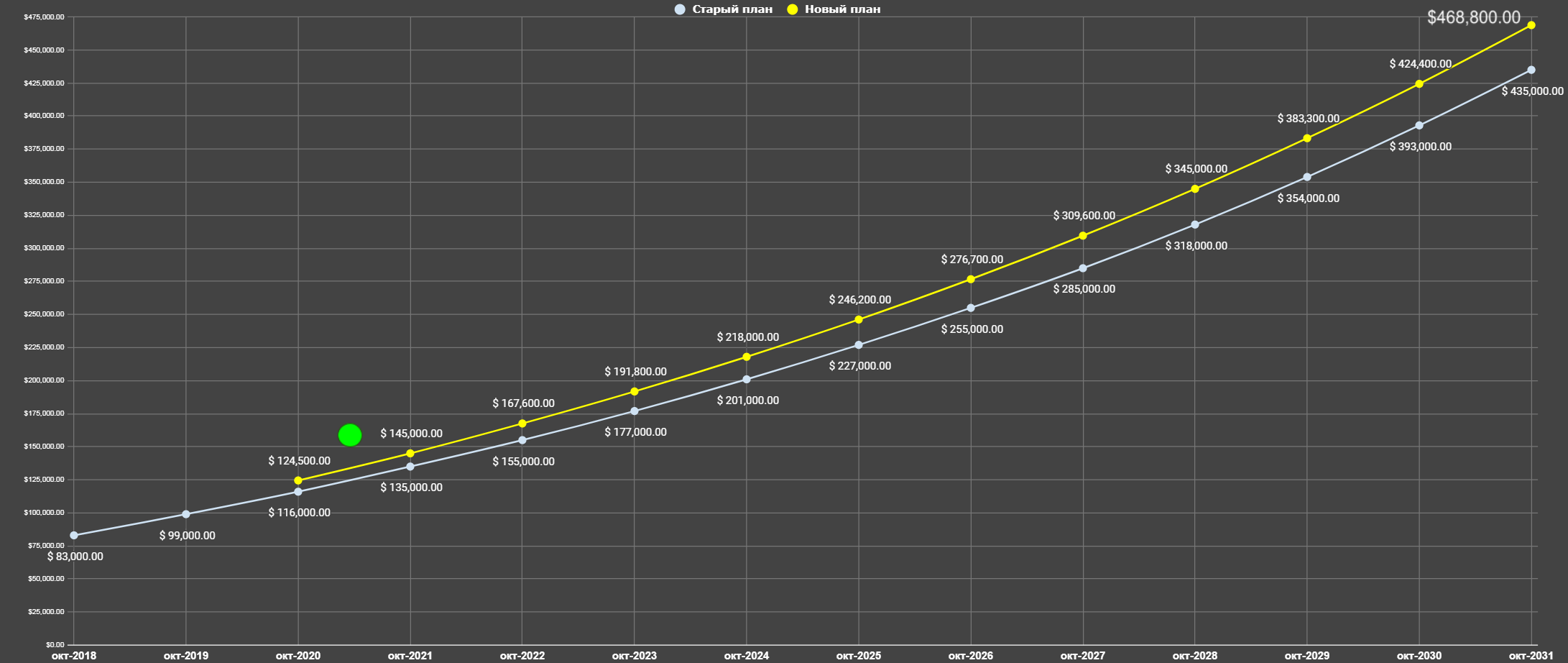

Как только я определился со стратегией, я поставил конечную цель по своим «экстремальным» накоплениям, впоследствии немного её скорректировав (в большую сторону, примерно на 5%). Сейчас мне 32, у меня цель — быть финансово независимым к 43 годам, для этого мой капитал должен быть примерно $468000, и эта цель выполнена на 35%.

Обращу ваше внимание, что график начинается не от нуля! Привычка копить и сберегать не в 2018 году появилась, а ещё в 2012. Просто в 2018 изменилась форма — накопления отправлены «работать» на фондовый рынок, а в голове начало вырисовываться понимание конечного результата. Всё, что вы прочитаете ниже — это результат 9 лет, 6,5 из которых были довольно бездарными в части доходности и выбора вариантов накопления.

Тогда же я понял, что буду «есть слона частями», и я поставил промежуточные цели: $100'000 в иностранных (американских) акциях и 1,6 млн ₽ в российских акциях. Впоследствии эти цифры тоже немного скорректировались: я определился с аллокацией активов по странам (80% США, 5% Китай, 15% Россия) и из иностранных акций решил вычленить китайские, оставив эту цифру $100'000 только для американских акций. Для того чтобы соблюсти идеал, и стремиться к 15% в российских акциях (а я замечу, что их целевая доля была понижена с 30% до 15% — я борюсь со своим home bias), хорошо было бы снизить цель 1,6 млн ₽ в российских акциях до 1,5 или даже 1,4 млн ₽, но как-то снижать целевые уровни — не очень круто, и я оставил как есть.

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

❓ Где деньги, Зин?

- 26 февраля 2021, 07:26

- |

Доброе утро, друзья!

Я, конечно, понимаю, что сейчас меня будут закидывать тухлыми помидорами за то, что я не знаю прописных истин. И, тем не менее, позволю себе задать уважаемым Смарт-Лабовцам нижеследующий вопрос.

Читаю с утра комментарий BCS по вчерашней просадке рынка: "Из-за резкого роста доходностей по американским государственным облигациям прошла волна распродаж на рынке акций США".

Если я верно понимаю, рост доходности облигаций происходит за счёт снижения их стоимости. В свою очередь, снижение стоимости облигаций означает, что идёт их распродажа. А если идёт распродажа облигаций, то почему падает рынок акций? И где паркуются немалые деньги от продажи облигаций?

Заранее благодарю за Ваши комментарии.

Ключевая ставка и облигации

- 24 февраля 2021, 19:12

- |

Недавно ЦБ РФ дал понять, что цикл снижения ключевой ставки подошел к концу, и дальше будет только повышение. Это сильно влияет на фондовый рынок, в частности, на облигации – на их цену и доходность. Как и каким образом? Разберем сегодня.

С акциями все более или менее понятно: вышли плохие новости – акции падают, повысили дивиденды – акции растут. Причинно-следственная связь лежит на поверхности и не нуждается в объяснении. Сложность не в том, чтобы интерпретировать эти зависимости, а в их предугадывании и инвестировании в те компании, у которых в будущем будет все в порядке.

С облигациями дело обстоит несколько иначе. Корпоративные новости хоть и влияют на цены облигаций, однако это влияние ограничено. Куда большую роль здесь играет ключевая ставка. Объясняется это тем, что облигации – это долговые ценные бумаги и напоминают кредиты. Т.е. вы, покупая облигации, даете в долг либо государству, либо компаниям под процент.

( Читать дальше )

Прелесть и ужас опционов

- 18 февраля 2021, 12:49

- |

Привет всем любителям и ценителям опционов. С большим вниманием ознакомился с содержанием раздела на смартлабе и принял решение зарегистрировать здесь свой опционный блог. Пока учился торговле этим замечательным инструментом, перечитал стопку учебников, пересмотрел сутки видеороликов на русском и английском, взял платные курсы, облазил интернет в поисках скудных крох практических аспектов, но в итоге все практические навыки пришлось извлекать самому, некоторые — весьма болезненно. Думаю, от меня не убудет поделиться, и считаю, что удивительный мир опционной торговли заслуживает того, чтобы о нем писали больше и чаще.

Во первых строках — кратко о себе и о том, что, как и где торгую. Мне 46, в мир опционов пришел давно, лет 5 назад, но с первого захода не сложилось — торговал рублевыми опционами, и неудачно. Я потом объясню, почему неудачно. В прошлом году покинул, наконец, работу, открыл счет в IB, закинул туда столько, сколько не жаль потерять полностью, и начал учиться на свои кровные. Начал, как водится, с покрытых коллов. Потом перешел к голым путам. Кривая обучения выглядит классически: первые два месяца — уверенный, но небольшой плюс.

( Читать дальше )

Интервью с Олегом Клоченком: мои выводы и вопросы

- 15 февраля 2021, 15:50

- |

Вчера смотрел интервью с ним. Вот оно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал