Избранное трейдера DanVi

Выручка Chevron оказалась хуже ожиданий - Финам

- 03 февраля 2020, 15:30

- |

Помимо этого, менеджмент компании сообщил, что денежный поток от операционной деятельности по итогам 2019 года выглядит сильным, а также ожидает дальнейшего увеличения добычи «черного золота» в 2020 году.

Кроме того, доказанные запасы нефтяного эквивалента в 2019 году увеличились на 494 млн баррелей и были повышены квартальные дивиденды на 8,4%.

Мы по-прежнему рекомендуем «Покупать» акции Chevron с целевой ценой $132.Сысоев Вадим

ГК «Финам»

- комментировать

- ★1

- Комментарии ( 0 )

Кровавый пн

- 01 февраля 2020, 12:32

- |

WestRock Company: инвестиции в упаковочный бизнес

- 29 января 2020, 21:32

- |

Акции WestRock в свое время я присмотрел по причине неплохой дивидендной доходности — около 5% в долларах США. На фоне снижающейся ставки перед открытием торгового терминала такой относительно высокий процент заставляет напрячься и полезть анализировать презентации и финансовую отчетность компании. Насколько безопасен выплачиваемый компанией дивиденд?

( Читать дальше )

Правильный расчет доходности инвестиций

- 29 января 2020, 19:38

- |

Доброго вечера!

Сегодня хочу вам рассказать о том, как я рассчитываю доходность инвестиций. Это очень частый вопрос как в директе, так и в комментариях. Оно и понятно, я каждую неделю в своем блоге привожу доходность портфеля загадочным для многих методом TWR (Time-Weighted Return), вдобавок еще и в годовом выражении.

⠀

Смотрю на многих блогеров-инвесторов и порой становится смешно, от того, как они считают свою доходность, да к тому же выкладывают эту ч̶е̶п̶у̶х̶у̶ информацию на всеобщее обозрение.

⠀

По мне уж лучше сложно и непонятно, но зато правильно, чем легко и неправильно.

⠀

Что делают другие инвесторы-блогеры? Они просто делят свою прибыль к сумме инвестиций, упуская из виду тот факт, что у инвестиций есть временнАя стоимость или как я его называю «рабочее время».

⠀

Объясню на примере. Допустим, вы вложили 100 тыс. руб. 1 января 2019 г. под 10% годовых. 1 июля 2019 г. вы решили увеличить вклад еще на 100 тыс. руб., но под 5% годовых. Какая доходность инвестиций за 2019 год?

⠀

Кто сходу ответит на этот вопрос, поистине гений инвестирования и математики, т.к. посчитать реальную доходность этого простого примера не так легко, как кажется с первого взгляда.Ответ будет в конце, но сначала подумайте и предположите свой вариант, а потом напишите в комментарии, насколько точны вы оказались.

⠀

В этом примере (можете считать это подсказкой) первая инвестиция принесет доход 10 тыс. руб. за год, вторая инвестиция проработает лишь полгода и успеет принести 2,5 тыс. руб. (5% от 100 тыс. деленная на 2). Итого за год мы будем иметь 12,5 тыс. руб. прибыли при вложениях 200 тыс. руб.

⠀

Тут-то многие смогут предварительно рассчитать доходность: 12,5/200 * 100% = 6,25%! Так в принципе и считают, ничего не подозревая, другие блогеры и приложения для инвестиций. Но не радуйтесь, это неверный ответ! И вот почему.

⠀

Для того, чтобы верно рассчитать доходность, нужно учитывать стоимость инвестиций во времени В расчете выше, это не было учтено, и стоимость была взята 200 тыс. руб. Но вторая инвестиция проработала лишь полгода, поэтому ее вклад в доходность будет ниже.

( Читать дальше )

Автоматизация расчета налогов по дивидендам иностранных компаний для брокеров ВТБ и Открытие

- 29 января 2020, 18:03

- |

Запилил примитивный сайтик для автоматизации расчета доплаты налогов на дивиденды и депозитарные расписки иностранных компаний по брокерским отчетам – возможно кому-то будет полезно.

Актуально для тех, кто:

- Инвестирует с брокером ВТБ или Открытие

- Получил много дивидендов по акциям и депозитарным распискам иностранных компаний

- Планирует декларировать в налоговую доход по ним за 2019 год

- Подписывал форму W8-BEN

Декларирование дивидендов от иностранных компаний – достаточно мутная процедура – т.к. дивиденды выплачиваются в валюте, их нужно конвертировать в рубли по курсу ЦБ на день уплаты. Ставка удержанного за границей налога варьируется от 0% до 30% и более — требуется аккуратно рассчитать сумму налога для доплаты в РФ. Обычно американские эмитент платят копеечные дивиденды 4 раза в год, умножаем на кол-во эмитентов в портфеле и кол-во брокерских счетов – получаем большие проблемы.

В общем решил это дело автоматизировать.

( Читать дальше )

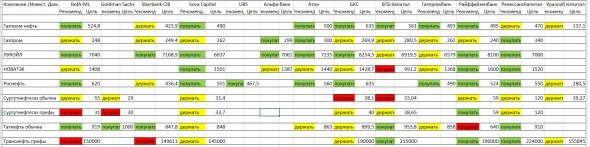

Рекомендации инвест. домов по нефтегазовым компаниям

- 29 января 2020, 14:51

- |

Информация актуальна на 28.01.2020

Перенос контракта BR-2.20-3.20

- 29 января 2020, 14:46

- |

Главный вопрос надо купить BR-2.20-3.20 или продать в случае если надо лонг перенести в следующий месяц?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал