Избранное трейдера MrD

Исполнение лимитными и маркет-ордерами. Только для тех, кто в теме.

- 07 ноября 2019, 01:22

- |

Какое-то время назад я присоединился к апологетам HFT. Построил ряд систем с малым доходом на сделку и стал искать контору с низкой комиссией (меньше, чем средний профит на сделку). Контора была найдена — и всего одна. Это — LMAX (ни разу не реклама). Процесс идет своим чередом.

Через какое-то время я задумался о расширении бизнеса и обратил свой взор на крипту. На крипте (ну это, типо, хайтек такой) встречаются разные странные вещи. Например, рибейт — отрицательная комиссия при исполнении функций маркетмейкера (ММ), т.е. при выставлении ордера в такую зону, чтобы об ордер мог закрыться любой энтузиаст. Речь идет о торговле лимитными ордерами.

Мне вначале показалось, что работа лимитными и маркет-ордерами похожа (ну тупой я, что поделаешь). Более глубокое исследование показало, что это две разные вселенные.

Работа по маркету — это (грубо) эвклидова геометрия. Если прибыльную систему инвертировать — получится убыточная (и наоборот).

Работа лимитниками — это (грубо) неэвклидова геометрия. Убыточная система после инверсии (меняем bid на sell и наоборот) с большой вероятностью так и остается убыточной.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 49 )

Простая бамбуковая удочка или как поиметь кукловода

- 06 ноября 2019, 18:14

- |

Берем статистику, скажем, за последние три месяца.

Проверяем, как часто повторяется паттерн

Подбираем средние границы отклонения от последник коировок предыдущего дня.

Пишем алгоритм получения прибыли — со стопами(паттерн не реализовался). Важное условие — отсутствие значимых новостей.

Проверяем на истории, если нужно — подкручиваем границы.

Зарабатываем.

Все.

Как увидеть сумму убытка в Приложении № 8 декларации 3-НДФЛ? Странные вопросы налоговиков и как отстоять свою позицию…

- 09 октября 2019, 09:25

- |

Доброго дня всем!

Я приглашаю всех, кто заинтересован в получении вычета по убыткам на фондовом рынке. Не важно, убыток текущего года или убыток прошлых лет.

Я сегодня очень подробно рассмотрю порядок заполнения и, что самое главное, расскажу – как понимать Приложение № 8 декларации 3-НДФЛ.

Мы все с вами столкнулись с тем, что форму декларации обновили, и там исчезла удобная строка «сумма убытка, переходящего на будущие периоды», исчезли строки «убытки прошлых лет». И теперь раздел, в котором мы отражаем информацию по нашим торговым операциям, не просто трудночитаем, он стал «плохо понимаем» налоговиками.

Специально решила сделать вебинар именно на эту тему. Все лето и вот начало осени – это сбор вопросов от налоговых инспекторов, которые просят к декларации делать расшифровки и объяснения.

Регистрация

Сегодня на примерах многочисленных покажу, как читается это Приложение № 8, как его понимать и как отстоять свои права в ходе проверки, чтобы в итоге ваши убытки были сальдированы. Покажу и дам примеры составления этих расшифровок, за которые инспектор вам скажет «спасибо».

Заранее не объявила о вебинаре, потому что тема резко была создана, что называется, накипело. Если есть вопросы – пишите. Сам вебинар можно посмотреть будет в записи. Организатор – «Красный циркуль». Сегодня начало в 19.00

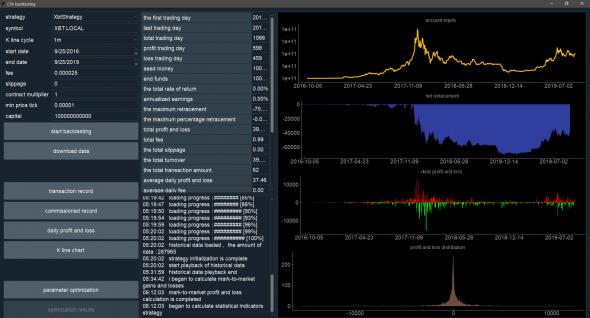

Python фреймворк для алготрейдинга (VNPY)

- 25 сентября 2019, 13:40

- |

Перевел тут (в автоматическом режиме) питонячий китайский фреймворк для алготрейдинга.

Что он может:

1) Тестить и пускать в лайв страты (а-ля plug and play)

2) Есть коннекторы к крипте, каким-то китайским брокерам, IB, Alpaca

3) UI на pyQT5

4) Качать/хранить котировки

в общем все что надо для базового (и не только) алготрейдинга. все это бесплатно и под MIT лицензией

Перевод пока так себе, но лучше чем китайский оригинал. Теперь хоть что-то можно понять в интерфейсе. Запустил пару предустановленных страт, загрузил данные, написал простенькую стратегию — все работает, багов не нашел пока. Постепенно улучшаю перевод в ручном режиме.

vnpy — лучшее из python open source для трейдинга что я видел. Понятная и логичная структура, ожидаемая архитектура, хорошо написанный UI. Часть логики коннекторов написана на C++ (поэтому гитхаб и говорит что оно С++, но это не так)

( Читать дальше )

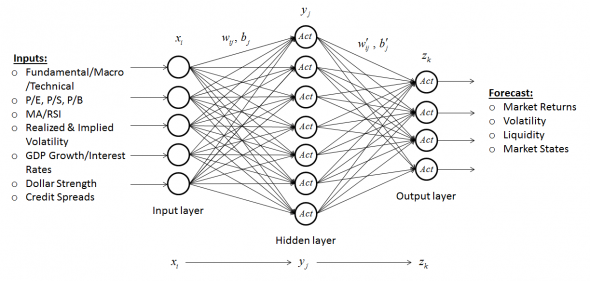

Нейронные сети для трейдеров

- 23 сентября 2019, 07:37

- |

Искусственная нейронная сеть позволяет моделировать некую нелинейную функцию с входными и выходными данными.

( Читать дальше )

Идем на "рекорд"

- 10 сентября 2019, 11:47

- |

которая демонстрировалась в недавнем видео.

Но самое интересное, что с этом году до 9 сентября этот показатель равен 0.88%, т. е. меньше, чем в «рекордном» 2017-м. Год, правда, не окончен.

Почему так? Не секрет, что лонг RI~лонг индекс Мосбиржи+шорт доллар. Корелляция этих компонент 0,28, т. е. СКО RI примерно на 10% больше максимума из СКО индекса Мосбиржи и доллара. А значит низкая волатильность объясняется прежде всего низкой волатильностью компонет RI. Ну за исключением лет резкой девальвации волатильность первой компонеты, как правило, больше. Не является исключением и нынешний год. Таким образом низкая волатильность RI объясняется низкой волатильностью индекса Мосбиржи. Почему так, если индекс Мосбиржи вырос с начала года на 17,6%, что даже больше роста индекса за весь 2018 год? Причина в отсутствии «фронтальных» движений всего рынка. Более того, если из индекса убрать такие эмитенты, как SBER, GAZP, GMKN, VTBR и SNGS+SNGSP, то мы получим вообще отрицательную динамику индекса по году. А рост в перечисленных эмитентах происходил, как мы помним, неодновременно: в начале года росли SBER и GMKN. потом «выстрелил» GAZP, потом VTBR, потом GMKN, потом SNGS+SNGSP и снова VTBR и немного GMKN. При этом в периоды роста упомянутых эмитентов, другие перечисленные эмитенты «пилились», тем самым сокращая волатильность индекса Мосбиржи.

( Читать дальше )

Алготрейдинг на стероидах

- 10 сентября 2019, 10:48

- |

Когда выкатил библиотечку по поиску уровней многие писали, что она на питоне и по сути бесполезна, ведь терминалы поддерживают в основном C# и Java. Что ж, я решил подкинуть идею, как все это заставить работать вместе. Запушил пример склейки питона с Multicharts.Net и TSLab. Работает все просто и красиво и легко можно посадить любой терминал и фреймворк на стероиды ML и стат моделей. По аналогии можно приклеить любой терминал/язык с минимальным количеством кода. Суть проста: на питоне поднимаем http сервер и слушаем данные, с терминала данные пушим и читаем что насчитал питон.

Про преимущества такой склейки в виде безболезненного переноса логики с одного терминала на другой, идемпотентность и 100% тестируемость я вообще промолчу :)

Юзайте короче

Телеграмчик где ничего не продаю, не рекламирую и пишу когда мне не лень.

Нужны новые идеи. Меняю Торговую Систему на что-нибудь полезное для алгоритмической торговли.

- 09 сентября 2019, 16:46

- |

КОНКУРС от 20.08.19 - LAST CALL!

- 07 сентября 2019, 00:02

- |

Остается 2 полных дня для публикации своих торговых систем на означенном конкурсе https://smart-lab.ru/blog/557045.php

Пока интерес предельно низкий — заявился и опубликовался bozon, пару умных вопросов задала tashik.

То ли дело в копеечном призовом фонде 25/40 тыр, то ли никто не хочет гралить Пааль (((

В любом случае до позднего вечера Вс, 08.09.19 время есть.

Как всегда, приглашаются все желающие.

С уважением

Объем всегда опаздывает, объем всегда опережает

- 04 сентября 2019, 21:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал