Избранное трейдера Федор Федоров

10 российских компаний, которые регулярно платят дивиденды больше 10 лет

- 05 марта 2025, 16:08

- |

Богатеть на дивидендах — хорошо, а на регулярных и без пропусков еще лучше. Сегодня посмотрим на компании, которые с 2014 года регулярно делятся с инвесторами прибылью, выплачивая дивиденды. 🫡 Стоит всегда помнить, что результаты прошлого не всегда гарантируют результаты в будущем, но если компания придерживалась нормального отношения к миноритариям долгие годы, то с чего бы ей вдруг что-то менять, если ничего критического не произошло.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь, чтобы не потеряться!

Также вашему вниманию интересные дивидендные подборки:

Ближайшие дивиденды весны 2025

ТОП-10 дивидендных акций на ближайшие 12 месяцев

ТОП-7 дивидендных акций на 2025 год от SberCIB

ТОП-10 дивидендных акций от Газпромбанка на 2025 год!

Отобрал компании, которые как минимум 10 лет платят дивиденды, а некоторые и того больше. Также можете ознакомиться с компаниями, кто не только регулярно платит, но и старается из года в год увеличивать дивидендные выплаты.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 10 )

☝️🦉 ОФЗ предупреждают: ЦБ ударит по ставкам 14 февраля!

- 04 февраля 2025, 11:10

- |

ОФЗ падают без остановки — как спасти капитал?

Рынок облигаций в свободном падении, как избежать катастрофы — непонятно уже никому.

У меня есть мнение, что ЦБ не контролирует ситуацию и не понимает её.

Конференция Смартлаба будет очень огненной, 1 марта день Х, Мартынов точно умеет выбирать нужные даты.

Неужели снова попадет в 🍏?

Ваша последняя надежда спасти капитал, кричали про ОФЗ ещё полгода назад.

Сейчас видим минус 20% в среднем по телу за полгода.

Судя по всему нас ждёт самый жёсткий сценарий.

Оптимисты в надежде его, конечно же, всячески будут отвергать и максимум отодвигать от себя такой негатив, но с графиками и ценами не поспорить никак.

Потом ещё и паника добавится на фоне кризиса ликвидности.

И да, сейчас в очередной раз будут жить песни «да кто же будет продавать дешевле?».

Каждый раз находится этот кто-то в большом объёме и вынужденно продаёт в рынок либо сам, либо за него это сделает брокер, закрыв по самой невыгодной цене по маржин-коллу в конце движения на экстра-объеме.

( Читать дальше )

Купи и держи в РФ не работает

- 11 января 2025, 09:39

- |

Посудите сами: MCFTRR (индекс полной доходности российских акций с учетом дивидендов и за вычетом ндфл), в долларах сегодня там же, где был в 2006-м году:

Девятнадцать лет назад!!!

Причём бОльшую часть этого времени он провёл ниже текущего уровня. А значит нынешняя цена российских акций в долларах — не есть идеальная, чтобы покупать папирок “на всю котлету”.

Другой взгляд.

Популярный на СЛ инвестор в российские акции, действующий по стратегии “Купи и держи” Евгений, начал собирать свой портфель пять лет назад. Этот период можно оценить как достаточный, чтобы именовать его портфель “долгосрочный”. Спасибо Евгению за статистику!

Согласно данным доходность его портфеля, включая дивиденды за пять лет составила 11% суммарно. Представьте себе: Евгений пять лет подряд пашет на дядю и относит доход на Мосбиржу, покупая акции.

На сегодня портфель Евгения достиг 4 млн. руб. Почти всё это — не прибыль от роста акций и дивидендов. А простое пополнение инвестиционного счета с зарплаты.

( Читать дальше )

Обзор ММК — самый дешевый металлург, пора покупать?

- 04 января 2024, 02:20

- |

Первую часть обзора ММК прочитайте в моем канале: t.me/Vlad_pro_dengi/674

Рекомендую сначала прочесть ее, в ней я рассказал о составе акционеров ММК, санкциях и их влиянии на компанию, заводах компании и ценах на сталь.

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 440

2018 – 514,6

2019 – 489,7

2020 – 460,2

2021 – 873,2

2022 (прогноз) – 720,9

2023 (6 месяцев) – 352,7(мой прогноз по 2023 году — 658,8)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 767,1

Еще раз – доля экспорта ММК на данный момент всего 5%, практически всю стальную продукцию ММК поставляет на внутренний рынок. У Северстали доля экспорт — 10%, у НЛМК – 35%.

Чистая прибыль ММК, в млрд руб.

2017 – 69,4

2018 – 82,6

2019 – 55,6

2020 – 43,5

2021 – 229,6

( Читать дальше )

Татарин случайно проговорился и спалил свой главный секрет успешного трейдинга

- 14 декабря 2023, 11:54

- |

Продолжаем выкладывать видосы с конфы смартлаба!

На сей раз наша легенда, трейдер Татарин!

Как у меня получилось сколотить свой небольшой капиталец

- 17 августа 2023, 10:20

- |

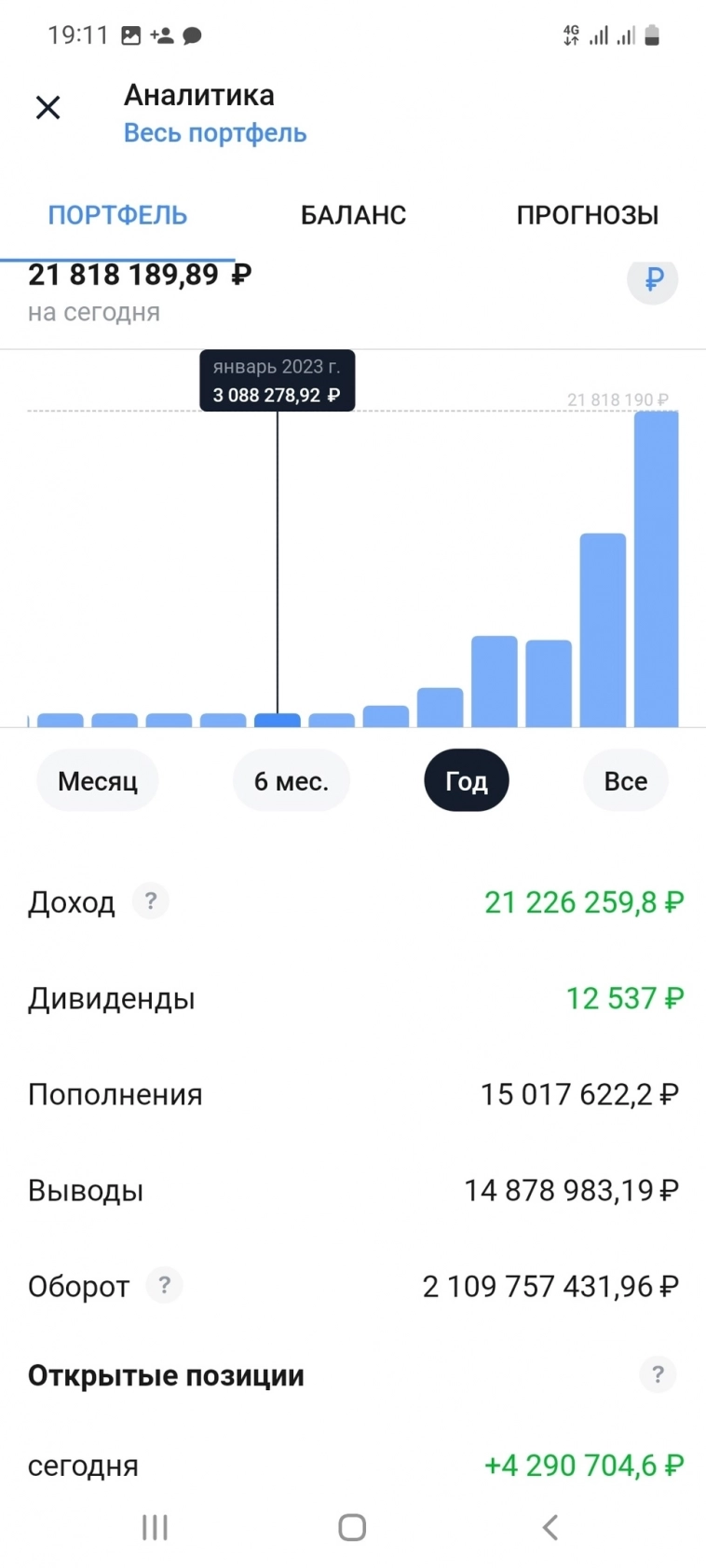

Обещал вам рассказать, как у меня получилось сколотить свой небольшой капиталец. Хотя основная переоценка моего счета началась с 2020 года, правильнее будет начать рассказ с осени 2018 года. По крайне мере лично мне больше всего нравится эта точка отсчета. Не обещаю, что вспомню все вехи, но основное попробую осветить.

Итак, к сентябрю 2018 года я уже 5 лет был на бирже и даже нарастил свой счет до 2,5 млн рублей. Но потом случились жизненные обстоятельства из-за которых я почти все деньги потратил и остался со скромным капиталом в 400к и долгом по ипотеке еще на 2 млн. То есть к осени 2018 года мой капитал составлял минус 1,6 млн в деньгах или 2,4 млн если учесть стоимость квартиры. Хотя мой общий капитал был мал (а ведь мне уже перевалило за 30 лет в тот момент!!) я не унывал. Во-первых, у меня имелся значительный денежный поток, который позволял откладывать деньги. Во-вторых, так же был значительный рыночный опыт, который можно было использовать и применять. Благо впереди было очень много событий, где знания пригодились!

( Читать дальше )

Мысли: сбережения в золоте и альтернативы

- 03 января 2023, 14:33

- |

В комментариях к статье про мой портфелю в декабре был задан вопрос, почему я не покупаю драгоценные металлы? Мой ответ: «они не приносят денежный поток». То есть этот актив не соответствует моей стратегии.

Вместе с тем, возможно, я не прав и стоило бы иметь золото в своем портфеле? Тему я рассмотрел всесторонне и пришел к некоторым выводам, о которых хотел бы рассказать.

***

Для начала следует понять роль золота в портфеле:

- Это либо спекулятивный актив, что автоматически отпадает в моем случае, так как по стратегии я наращиваю денежный поток, который мне платит бизнес, а не спекулирую;

- Либо это сберегающий актив, который предположительно должен сохранить свою ценность во времени, в то время как обычные деньги дешевеют, именно в этой роли золото для меня интересно.

***

Я так же пообщался с коллегами, которые отвечают за продажи золота, выяснил, что спрос на слитки очень большой. Предполагаю, что люди реально состоятельные в короткий период очень крепкого рубля использовали золото как альтернативу своим валютным накоплениям, совершая покупки на десятки миллионов рублей. По понятным причинам эту тему подробнее раскрывать не буду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал