Избранное трейдера Влад Гильдебрандт

Использование математических методов для прогнозирования в трейдинге

- 25 ноября 2019, 10:28

- |

Использование математических методов для прогнозирования в трейдинге

Этой статьей я хочу дать пищу для размышлений тем трейдерам, которые ищут свой подход к торговле и не пугаются, когда видят формулу и пытаются с помощью нее что то просчитать. Не собираюсь писать нравоучения, устраивать жаркие споры и дискуссии о ТА. Имейте уважение к точке зрения других. В то же время, если будут конструктивные вопросы или дискуссия по теме, которую я здесь затронул, буду рад обсудить по существу.

Много раз видел в сообщениях на смарт-лабе язвительные мнения о прогнозировании с использованием математических методов и вообще отрицание математики в трейдинге. Самое удивительное для меня в таком отношении, это то, что все противники математической формализации, на самом деле, сами занимаются прогнозированием – как направления движения цены (выбор между лонгом и шортом), так и интервалов торговли (цены входа и выхода из позиции). Кто-то делает это интуитивно ( не задумываясь о мыслительных процессах, которые совершает ваш мозг при этом), кто-то смотрит свечки (волны, Фибо и проч.). Сомневаюсь, что трейдер для определения лонг или шорт тупо бросает монетку – типа орел, лонг, решка – шорт (тем, кто так и поступает – просьба дальше не читать ))..). Но ведь графики, свечи, волны – все это способы графического анализа известных параметров торговли, таких как цены открытия, максимум, минимум и закрытия на интервале, объем (есть еще число открытых позиций, суммарный спрос и предложение – о них я говорить здесь не буду). Так уж исторически сложилось, что анализ цен проводился графически. И во времена, когда компьютеров еще не было, графики чертили на кальке, а интерполировали и экстраполировали линейками (были такие специально изогнутые линейки). Просто тогда не было другого способа. А когда компьютеры появились, мнение о том, как надо анализировать уже было основательно сложившимся. И в принципе работало. Добавились различные индикаторы. Короче говоря, сформировался сложившийся ранее подход о том, как надо и каким образом анализировать ситуацию на рынке. Кроме того, традиционный свечной анализ – это же ведь анализ поведения цены на интервале, просто результат выражен графически через свечи, показывающие соотношение цен открытия, максимума, минимума и закрытия (OHLC). Это не какая то абсолютная и независимая догма, а скорее — результат обобщения исторического опыта.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 51 )

Ничего не делать - ключевой навык инвестора

- 21 октября 2019, 15:16

- |

Одним из самых больших откровений на моем пути инвестора оказался навык “ничегонеделания”.

Я представлял себе типичного инвестора как шумно кричащего дядечку в рубашке и подтяжках. Этот дядечка должен быстро принимать решения. Только тогда его ждет прибыль.

Долгое время я был предпринимателем. Там главным условием победы была необходимость ставить как можно больше экспериментов и как можно чаще рисковать и совершать маленькие ошибки. А тут встала необходимость полностью себя переучивать

Ожидание:

( Читать дальше )

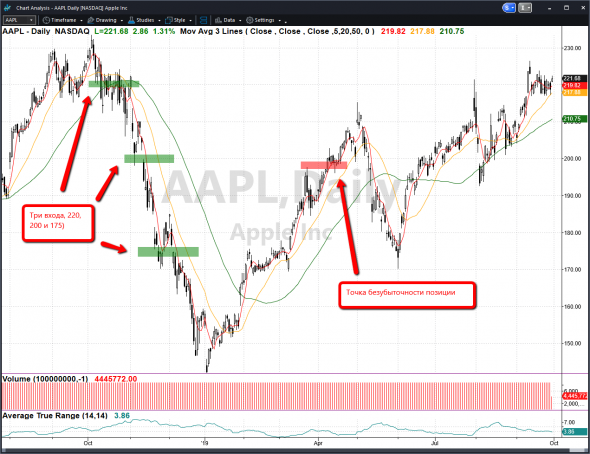

Усреднение как способ лучшего входа или как не потерять капитал

- 30 сентября 2019, 17:34

- |

Усреднение средней цены позиции – это отличный инструмент в умелых руках и путь к катастрофе при неправильном обращении. Усреднение – вход в позицию частями при движении актива. Например, вы хотите инвестировать 10000 в акцию Эппла. Но вы не входите сразу всей суммой, а инвестируйте в три захода: 35% сейчас, 35% при коррекции цены на 10% и 30% при коррекции на 20%. То есть вы закладываете возможность того, что цена двинется против вас, но не более определенной суммы.

На графике видно: вы вошли по 220, потом по 200 и потом по 175. В первом случае вы купили 16 акций, во втором 17 и в третьем 17, итого 50 акций. И средняя цена входа получилась 197,9$. Это ваша точка безубыточности позиции.

В усреднении может быть и четыре шага и более. И усредняться можно и при движении вверх.

Для усреднения важно соблюдать следующие условия:

- У вас должен быть особый взгляд на этот актив, либо бычий, либо медвежий. Если у вас бычий взгляд и цена начинает падать из-за новостей, которые меняют ваш взгляд, то из такой позиции надо выходить с убытком.

- У вас должен быть план входа. А именно где и по сколько покупать (продавать) актив.

- У вас должен быть план выхода. Где вы выходите и при каких обстоятельствах.

- У вас должен быть под контролем общий уровень риска и капитала для этой позиции. Если это 10000, как в нашем примере, то не инвестируем больше, даже если очень хочется докупить. Если стоп на отметке 30% — то надо выходить, когда доходите до отметки.

( Читать дальше )

Классический "риск-менеджмент" - полная фигня!

- 16 августа 2019, 08:55

- |

Здравствуйте, дамы и господа!

Наверное, все слышали исполняемую многими хорошими певцами песню на популярную мелодию Шолома Секунды «В Кейптаунском порту, с пробоиной в борту, “Жанетта” исправляла такелаж…». Меня всегда удивляло, почему люди повторяют когда-то искаженные слова этой песни, не задумываясь о том, что если у судна пробоина в корпусе, то надо чинить пробоину, а не «исправлять такелаж».

Вот примерно также обстоят дела и с так называемым «управлением рисками». Число авторов, включивших главу об этом в свои книги и статьи о биржевой торговле, огромно. И большинство из них ошибаются!

Как говорил один мой знакомый математик, любая достаточно сложная задача имеет простое, логичное, очевидное для всех неверное решение. Таким решением, по мнению незадачливых авторов, является выдерживание бОльшим единицы отношения расстояния от цены открытия позиции до уровня тейк-профита к расстоянию от нее же до уровня стоп-лосса, то есть отношения потенциальной прибыли к потенциальному убытку в сделке (далее по тексту для краткости — ТП/СЛ), чем, якобы, обеспечивается положительное математическое ожидание прибыли. Чаще всего встречается рекомендация, что это отношение должно быть не менее чем 2:1.

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

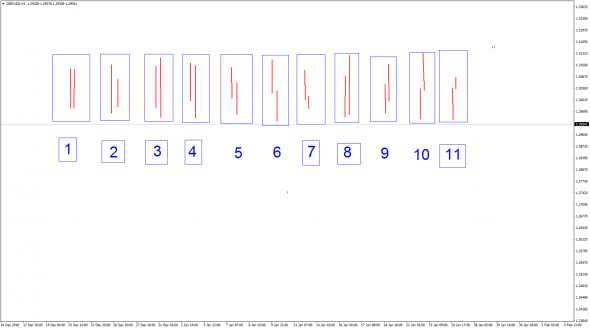

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

«Тинькову было некомфортно на Западе покупать бизнес: там меньше дураков, здесь их много»

- 16 января 2019, 10:28

- |

Павел Врублевский, владелец процессинговой компании ChronoPay в своем Фейсбуке — про Тинькова, стартапы и про то, каково это — делать в России бизнес с помощью друзей и инвесторов.

Попросили прокомментировать главу книги Олега про то, как он покупал и не покупал финтех в других странах (речь про книгу Олега Тинькова «Революция: как построить крупнейший онлайн-банк в мире», глава 26 «Россия и стартапы» — Примеч. ред.).

Я почитал, думаю можно, хотя это не очень честно — ведь у Олега есть миллиард и книга. Но все равно, иногда когда я пишу свои вещи, частью того, что надо передавать — это как раз наука как не наступить на грабли. И так по пунктам, для стартаперов:

1. Если вы столкнулись с инвестором и предпринимателем, как Олег Тиньков, который уходит от сделки, потому что ему не понравилось, что вы уехали в отпуск, опоздали на встречу, ваши носки и шнурки не того цвета и что угодно еще тому подобное — бегите как от огня, особенно если у вас нет опыта общения такого плана.

( Читать дальше )

Компании с государственным участием, сколько их (Спасибо БКС).

- 11 декабря 2018, 13:41

- |

bcs-express.ru/novosti-i-analitika/kompanii-s-gosudarstvennym-uchastiem-skol-ko-ikh

Государство является крупнейшим акционером российского рынка. Доля компаний с госучастием, раскрывающих свою структуру владельцев, в индексе МосБиржи достигает как минимум 45% и во многих наиболее крупных и ликвидных активах существенной частью акций владеет Российская Федерация.

Под компанией с государственным участием в этой статье подразумевается организация, в которой пакет акций принадлежит государству напрямую или косвенно через зависимые предприятия, институты или субъекты РФ, что предоставляет права на получение части прибыли от деятельности акционерным обществом в виде дивидендов, а также на участие в управлении АО. Для понимания степени влияния субъектов государственной власти на каждую отдельную организацию будем рассчитывать эффективную долю государства.

Эффективная доля государства — это часть голосующих акций эмитента, которая находится в прямом или косвенном владении государственных структур.

( Читать дальше )

Рынок: быть правым или зарабатывать?

- 11 декабря 2018, 12:12

- |

Причуды и случайности жизни волей судьбы столкнули меня с коллективом, в котором достаточно много трейдеров.

И что характерно, практически все они зарабатывают на рынке. И неплохие деньги.

Но фишка не в этом. Фишка в другом.

Зарабатывают они в нарушение распространенных и считающихся общепринятыми правил и мнений о том, что нужно делать и чего делать никак нельзя, а именно:

— они не ставят стопы, а если ставят, то чисто формальные, которые настолько далеко от цены открытия позиции, что практически никогда не срабатывают;

— они используют усреднение, причем иногда, даже страшно сказать про такую крамолу, с элементами мартингейла;

— они практически не пользуются фундаментальным анализом и новостями, точнее пользуются, но только для того, чтобы не торговать во время выхода важных новостей;

— они достаточно пренебрежительно относятся к анализу техническому, за исключением элементарных графических построений;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал