Избранное трейдера HighSky

Как подать налоговую декларацию с вычетом на лечение?

- 01 февраля 2021, 12:55

- |

Как получить вычет?

Всё очень просто!

В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

Нажимаем пункт «заполнить онлайн»

Далее заполняем титул декларации:

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 32 )

Уменьшаем налог на биржевую торговлю — переносим убытки прошлых лет

- 25 января 2021, 12:24

- |

Ребята, уже подали налоговые декларации по итогам 2020 года? Как прошло?

Убыток по счету — это обидно. Платить налог с прибыли от торговли на бирже тоже. Есть способ как с помощью первого уменьшить второе. Будет уже на так обидно.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

Налоговый кодекс позволяет использовать убыток предыдущих лет, чтобы уменьшить налоговую базу последующих периодов.

Основные принципы следующие:

✔️ Учитываются убытки, полученные по итогам года.

✔️ Убытки можно переносить только вперед. Доход 2020 года можно уменьшить на убыток, полученный в 2019 году. А доход 2019 года нельзя уменьшить на убыток, полученный в 2020 году.

✔️ Нужно переносить последовательно: если в 2017, 2018 и 2019 годах у вас убыток, а в 2020 году — доход, то сначала надо учитывать убыток 2017 года.

✔️ Убытки по операциям с ценными бумагами, обращающимися на рынке и по операциям с производными финансовыми инструментами переносятся отдельно. Убыток по производным финансовым инструментам переносится общей суммой — независимо от базисного актива.

( Читать дальше )

Как собрать Bogleheads Three Funds Portfolio из ETF/БПИФ, доступных на Мосбирже

- 24 января 2021, 17:09

- |

Bogleheads Three Funds Portfolio — один из наиболее популярных портфелей пассивных инвесторов, имеет несколько вариаций: от equal weight (33/33/33) и классики 60/40 до более агрессивных аллокаций, как например в нашей версии — 80% акции, 20% облигации.

( Читать дальше )

💡 Хроники IPO: выбор брокера

- 24 января 2021, 16:59

- |

Добрый день, друзья!

Как и обещал делюсь своим опытом участия в IPO (начало истории см. здесь: https://smart-lab.ru/blog/670697.php).

❗ Сразу же оговорюсь, что IPO является высокорисковым инструментом, поэтому никого за участие в IPO не агитирую, телеграм-каналы не рекламирую, с брокерами никак не связан.

Дело в том, что когда я сам прошел этот путь я увидел, что те глянцевые картинки, которые рисуются в сети о баснословной доходности IPO значительно отличаются от реальности в которой много «подводных камней» и тонкостей.

Поэтому прошу воспринимать моё повествование сугубо как информацию к сведению о технических аспектах участия в IPO. И не более того.

__________

( Читать дальше )

Не хочу покупать акции США, но хочу инвестировать в Америку-есть выход, фонд SBSP от Сбера!

- 20 января 2021, 15:37

- |

Всем привет!

Год назад я начал инвестировать в нашу Российскую экономику через брокера от Сбера. Покупал акции компаний, выплачивающих дивиденды.

Но, со временем, пришло понимание, что необходимо инвестировать в другие страны для диверсификации. Поскольку, инвестируя только в одну страну-повышается риск и теряется возможная прибыль.

Экономика США занимает №1 место в мире. И такие гиганты, как Apple, Microsoft, Amazon, Tesla-по сути, определяют направление движения всего человечества.

Можно любить Америку или ненавидеть, но нельзя отрицать тот факт, что это самая богатая и влиятельная страна в мире. Все деньги находятся в руках у США. Самый большой золотой запас у США, резерв золота — 8133,5 тонны (у России 2270,56 тонны).

( Читать дальше )

Налоговый лайфхак или как сальдировать прибыли и убытки у разных брокеров

- 19 января 2021, 17:59

- |

Друзья, 2020-й торговый год подошел к концу и хочу напомнить вам об одном маленьком лайфхаке, о котором многие не знают или забывают!

Прибыли и убытки у разных брокеров можно сальдировать и вернуть излишне уплаченный налог у прибыльного брокера.

В двух словах как это сделать?

1) Взять справку 2 НДФЛ у прибыльного брокера, где отражена сумма прибыли и уплаченного за вас налога в 2020 году.

2) Взять справку об убытках у убыточного брокера, где отражена сумма вашего убытка за 2020 год.

3) На основании двух этих справок заполнить в личном кабинете налоговой форму 3-НДФЛ.

4) Ждать возврата излишне уплаченного налога на свой счет.

Всем добра! Не теряйте деньги!

Заполняем онлайн налоговую декларацию за 2020 год на возврат налога по ИИС! Инструкция в картинках

- 19 января 2021, 12:33

- |

В прошлом году мы пополнили наш Индивидуальный Инвестиционный Счет (ИИС), и уже пора «пожинать» первые плоды — вернуть 13% от внесенной на ИИС суммы в виде возврата НДФЛ. Для этого нам надо подать налоговую декларацию за 2020 год, и чем скорее мы это сделаем, тем быстрее получим до 52 т.р. на свой банковский счет.

Получение денег займет примерно 4 месяца после подачи налоговой декларации, из них 3 месяца займет Камеральная проверка, и еще месяц уйдет на перечисление денег на наш счет.

Чтобы подать декларацию онлайн, нужно быть зарегистрированным на сайте nalog.ru или gosuslugi.ru

Если у вас еще нет своего личного кабинета, то можно прийти в любую налоговую инспекцию, независимо от места регистрации, и получить логин и пароль от личного кабинета. При обращении понадобится только паспорт.

Перед тем, как подать Декларацию, надо подготовить электронные копии следующих документов:

- Документ, подтверждающий заключение Договора ДУ или Брокерского Договора на ИИС. Если ИИС открыт в Gx2Invest, то это будет Заявление о присоединении к Договору доверительного управления.

- Платежные поручения из банка, откуда вы переводили деньги на пополнение ИИС, с отметкой банка об исполнении. Как правило, их можно скачать прямо из мобильного приложения или интернет-банка. Если поручения подавались через отделение банка, то платежное поручение можно получить в бумажном виде у операциониста банка.

- Отчет брокера или доверительного управляющего за тот период, когда было пополнение ИИС. Клиентам Gx2Invest можно предоставить отчет за тот квартал, когда было пополнение.

- Справка 2-НДФЛ за 2020 год с места работы.

( Читать дальше )

Методы учета доходности портфеля

- 12 января 2021, 17:56

- |

Достаточно частый вопрос о том, как вести учет доходности своих портфелей в экселе. За 4 года я выделил для себя 2 наиболее удобных способа. Автоматизированный учет на сторонних ресурсах (вроде Интелинвест) сегодня разбирать не будем.

Способ 1. Ежемесячный учет доходности.

Это самый первый метод, к которому я пришел. Здесь все просто, каждый месяц вы учитываете то, сколько денег было в портфеле на начало месяца, сколько вы довнесли или сняли за этот период и сколько осталось на конец месяца.

Пример:

1 ноября в портфеле было активов общей стоимостью 95 000 рублей.

За месяц ничего не снимали и не пополняли.

30 ноября в портфеле активы стоили 100 000 рублей.

Доходность за ноябрь = (100 000 — 95 000) / 95 0000 * 100% = 5,3%

1 декабря сумма активов в портфеле была 100 000 рублей.

10 декабря вы довнесли 50 000 рублей.

31 декабря в портфеле было 153 000 рублей.

Доходность за декабрь = (153 000 — 100 000 — 50 000) / 100 000 * 100% = 3%, таким образом, все довнесения и снятия влияют только на доходность одного месяца.

( Читать дальше )

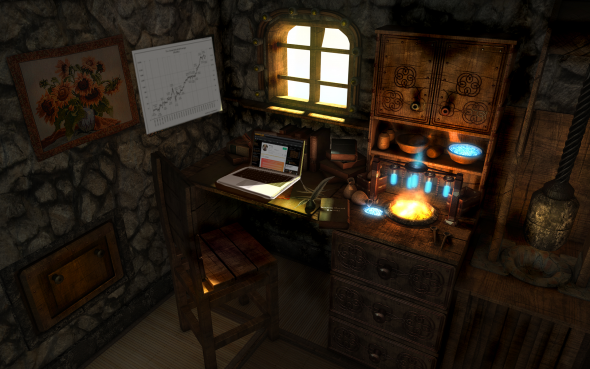

"Каморка Деда Панаса".

- 09 января 2021, 10:38

- |

Здравствуйте, коллеги!

Сегодня обзор будет описывать дальнейшие вероятностные цели по результатам

закрытия недельных графиков и начала отчетов в сша.

Напомню, что в предыдущих обзорах этот рост в последней волне роста описывался

как наиболее вероятностный.

Исполнились прогнозируемые цели по сипе от 13 ноября еще когда сипа была 3500, а именно 👉 3700, следующая

цель была 👉 3800+ и наконец следующая цель 3850 и 3885. При нефти в 45$ была цель в 57$

👉 Недели по всем ключевым инструментам закрылись по-бычьи. на хаях.

👆 Шорты нельзя ни в коем случае открывать. Если не терпится дождитесь импульса вниз,

а потом будет откат вверх там и пробуйте строго со стопами. Но лучше не пробуйте

даже, если вы новичок.

Далее напишу возможные вероятностные цели.

Напомню прогнозировалось, что будет обновление хаев при недавнем снижении в

конце декабря и что крупные игроки набирали пониже в новых контрактах позы в лонг

по рынкам и у нас и на западных рынках.

Повторюсь, что на нашем рынке инвесторы могут дрогнуть раньше немного и начать фиксировать прибыль.

Но в сша очень высокая вероятность продолжения роста до конца отчетов, а именно

до начала февраля( возможно до середины марта до экспирации квартальной).

( Читать дальше )

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал