Избранное трейдера Максим

А ведь может быть и так!

- 15 апреля 2016, 03:17

- |

Немного конспирологии.

Есть несколько глобальных соображений:

Амеры обозначались-им нужны доходы с поставок нефти на Европу. Приблизительно 600 млрд в год. Это доля РФ, бывшая Ирана.

Ближайшие два месяца будет планка. В это время:

-Иран будет вытеснять РФ в Европе в доле рынка

-В США пройдут укрупнения сланцевиков. Основные фонды из «слабых рук» перейдут к более сильным. Операционная себестоимость еще более снизится.

Далее два месяца спада цен на нефть и фонды.

В сентябре Обамка запустит КУЕ-4 для обеспечения «нужных» результатов выборов. Амерская фонда вверх, нефть ровно или вниз, в пол.

«Благодарный» за снятие санкций Иран, двигается и двигает других (США модерируют совместные действия Саудитов и Ирана, выставляя все как войну «непримиримых». Обычная тема-разделяй и властвуй.) в доле рынка в пользу США.

В 17 году плавный, контролируемый рост нефти, такой который позволит получить с наших олигофренов все долги, но не позволит подняться и «борзеть». Рост цены на нефть по валу выручки будет снивелирован пропорциональной потерей доли рынка. После отдачи всех или большей части долгов-Румынский вариант.

«Честный» Чаушеску отдал все долги, рейтинг 90%, через неделю-на площади с женой, с пеньковыми галстуками. Страна в разрухе, все «свободны», бухгалтер убежал с деньгами и пишет письма из-за границы мелким почерком (МВФ).

Фенита ля комедия!

Альтернатива Китай. Но, дети дракона заломят драконовскую цену сейчас и не известно какую позже.

Единственно правильный путь — столкнуть лбами Китай и США, а самим «лукашенить» и тех и других.

Но вероятность данного сценария равна нулю, так как не вижу ни воли, ни способности, ни возможности, ни ресурсов, ни людей. А главное нету времени, которое было бездарно потрачено на распил. Теперь распилят их, а с ними народ и страну.

Либерастам и Путирастам посвящается.

Ребята, страна у нас одна.

Хватит кидаться в друг друга дерьмом, чтобы в нем не сидеть.

Выключайте дуроскоп, включайте мозг.

Не храните деньги в сберегательной кассе (в банке, на карточке, в ценных бумагах и т.п.).

С уважением, V.

- комментировать

- ★3

- Комментарии ( 10 )

Как силуанов упятерит ваш счет

- 12 апреля 2016, 22:48

- |

Посмеемся над силуановым вместе. Сегодня этот дурачек сказал:

«Мы подготовили подарок в честь моего дня рождения — новый вариант бюджетного правила, согласно которому будем изымать все дополнительные доходы, которые должны получать, если будут высокие цены на нефть, в Резервный фонд, — рассказал Силуанов. — Бюджетное правило не допустит укрепления рубля и негативного влияния изменений цен на нефть на перспективы роста экономики, инфляции, процентных ставок и так далее. Такой рост — ценовой, сырьевой — нам не нужен… России нужен в первую очередь инвестиционный рост. Главным последствием роста цен на нефть становится укрепление рубля, из-за которого может снижаться конкурентоспособность наших отраслей, структура и качество роста при этом ухудшаются».

Что это означает на практике, — это означает, что все сверхдоходы выше например нефти 60 которые получает экономика, инвестироваться не будут, а будут уходить в резервный фонд. То есть образно нефть подросла до 100, нефтяные компании продали все это в баксах, баксы продали на бирже, а государство получило налоги, и на них накупила баксов, а уже на них накупило американских облигаций под 1%.

( Читать дальше )

Возможные сюрпризы от ФРС или чего можно ждать от регулятора?

- 05 апреля 2016, 05:03

- |

В конце прошлого года произошло важное событие: Федрезерв увеличил процентные ставки – впервые с 2006 года. За этим последовала продолжительная пауза.

Пока регулятор настроен на медленный цикл монетарного ужесточения, предполагая два повышения ключевой ставки в этом году. Однако, учитывая неоднозначную ситуацию в экономике и финансовой системе, пока все не столь очевидно.

Рынки полны слухами о дальнейших перспективах кредитно-денежной политики в США. Вот некоторые из них:

— Отрицательные процентные ставки. Впрочем, учитывая не слишком удачный недавний опыт еврозоны и Японии, подобный шаг представляется не слишком интересным.

— Четкий прогноз Феда относительно грядущих монетарных шагов. Сделает политику ФРС менее гибкой и подверженной неожиданным шокам.

— Таргетирование номинального ВВП путем манипуляции со ставками.

— Таргетирование инфляции. Возможно увеличение целевого уровня по инфляции с текущих 2%, например, до 3% или 4%.

— Новый раунд QE или даже политика «денежного вертолета» (нечто более широкое, чем QE, предполагающее «печатание» и распределение денег по различным каналам).

Конечно, пока ситуация в экономике США относительно стабильна, и подобные меры кажутся маловероятными. Однако в случае изменения картины сюрпризов от Феда полностью исключать нельзя.

БКС Экспресс

Пересмотр портфеля акций. Первые результаты.

- 30 марта 2016, 19:55

- |

Результаты не учитывают и не будут учитывать комиссии и дивиденды. Я мог бы выложить эквити счета, но у меня вместе с акциями еще ОФЗ лежат. Вести акции отдельно пока трудозатратно. Есть общая эквити в профиле, с учетом ФОРТСа.

( Читать дальше )

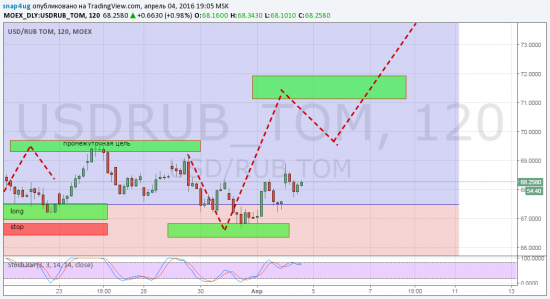

USD RUB Торговый сигнал таймфрейма Week

- 30 марта 2016, 17:08

- |

USD RUB 16-03-30 Торговый сигнал таймфрейма Week

Прошлую неделю рубль к доллару торговался в небольшом диапазоне возле достигнутых минимумов — около 50% коррекции от последнего укрепления ТФ Month. Пара образовала W1 внутренний бар, при закреплении ниже которого возможно продолжение движения до следующего фибо. Торговый сигнал идентифицировать будет просто — примерно в одном месте находятся нижняя граница W1 внутреннего бара, фибо 50%, дневная 200-периодная и «круглая» цифра 67 рублей за доллар. При качественном закреплении ниже этого уровня можно рассчитывать на дальнейшее укрепление рубля — до 61,8% фибо (около 62,6). Не забываем, что открыли мы позицию на сигнале по недельной Волне Вульфа и все это движение пока остается в силе. Основная цель ВВ лежит ниже, около 76-78% фибо — но, конечно, об этом можно будет говорить лишь после пробоя очередных уровней. Пока реален ближайший уровень, его и рассматриваем.

Хотя, если посмотреть ежегодную сезонность по рублю — то можно увидеть, что весенние месяцы чаще показывают укрепление рубля к ведущим иностранным валютам, нежели его снижение.

( Читать дальше )

Процент подоходного налога в мире наглядно!

- 30 марта 2016, 13:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал