Избранное трейдера Максим

СРЕДНЕСРОЧНАЯ ВОЛНОВАЯ КАРТИНА

- 17 февраля 2016, 21:15

- |

- РТС находится в большой волне В , идем клином на 550 — 450

- ММВБ вероятно тоже коррекция до 1400 - 1170

- доллар/рубль - клин , сейчас идет волна Д , далее перехай

- е/д идем на 1.18 или 1.22

- ена идем в район 108 — 106

- нефти ( Лайт и Брент ) идет клин вниз , по Лайт в район 23

- золото , идет коррекция к снижению с 2000 , по целям 1380 и т.д.

самое интересное будет после падения е/д с 1.18 или 1.22 в район 0.85 + -

при этом вероятно ена полетит на 137 + -

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Длинные циклы в нефтегазе и экономике

- 15 февраля 2016, 14:06

- |

( Читать дальше )

Будьте осторожны! Оранжевый уровень опасности

- 15 февраля 2016, 00:32

- |

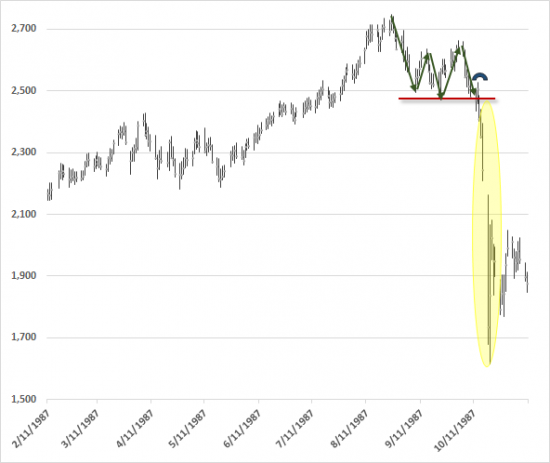

я несколько недель тому тоже говорил что W формация на рынках очень напоминает 1929 и 1987.

http://www.hussmanfunds.com/wmc/wmc160215.htm

Выше ссылка на довольно неплохого управляющего хедж фондом. внизу графики которые говорят больше чем 100 слов.

( Читать дальше )

Инвестиционный прогноз от Сбербанка на 2016 год: Краткий обзор.

- 13 февраля 2016, 22:40

- |

Предлагаю краткую выдержку из инвестиционного прогноза аналитиков Сбербанка по 2016 году:

Краткое резюме.

В новой реальности долгосрочные темпы роста сравнительно низкие (около 2%), рубль структурно слабый, а потребительский спрос перестал быть основным фактором экономического роста. Мы видим “перевес” акций компаний потребительского сектора в портфелях институциональных инвесторов. Допуская, что цены на нефть не изменятся, мы определяем целевой уровень Индекса РТС на конец 2016 года в 900 пунктов. Это подразумевает рост прибыли на акцию на 10% и коэффициент P/E на уровне 6,0. Риски для этого прогноза связаны с дальнейшим снижением нефтяных цен и с неожиданными геополитическими событиями.

Лучшие акции.

Мы отдаем предпочтение экспортерам, которые могут выплачивать хорошие дивиденды.

В нефтяном секторе нам нравятся ЛУКойл, привилегированные акции Сургутнефтегаза, Башнефть и Газпром нефть. Среди экспортеров в других секторах мы выделяем Русагро, Luxoft и EPAM Systems. Из компаний, ориентированных на внутренний рынок, мы считаем привлекательной Московскую биржу. Ставка на торгуемые сектора: Конкурентоспособность торгуемых секторов улучшилась на фоне девальвации, и темпы роста в этом сегменте, вероятно, будут выше, чем в других отраслях экономики, особенно с учетом очень низкой базы.

Компании не торгуемых секторов больше всех пострадают от ребалансировки экономики. Рынок по-прежнему воспринимает их как бумаги с высоким потенциалом роста, однако они вряд ли оправдают ожидания инвесторов, поскольку потребительский спрос уже не является главным движущим фактором экономического роста. Наибольшую осторожность мы проявляем в отношении компаний розничной торговли и медиа-сектора, т. к. их вес в инвестиционных портфелях уже завышен, и они оцениваются с высокими коэффициентами (P/E 2016о для ритейлеров составляет 15–20, для медиа- компаний – 22–25). Это означает, что высока вероятность снижения оценок, если темпы роста в секторах не оправдают ожидания.

( Читать дальше )

формирование инвестиционного портфеля. Глава 3

- 10 февраля 2016, 23:12

- |

- Акции мелких компаний — 12,4%

- Акции крупных компаний — 11,2%

- Долгосрочные корпоративные облигации — 5,8%

- Долгосрочные правительственные облигации — 5,3%

- Среднесрочные правительственные облигации — 5,3%

- Казначейские векселя — 3,8%

- Инфляция — 3,1%

Процентный риск долгосрочных правительственных облигаций заслуживает компенсации в форме дополнительного дохода, равного 5,3%-3,8%=1,5% и так далее. Остальное можно посчитать по приведенным выше данным. Причем в этих цифрах важен не сам процент, а разница между ними. Об этом будет ниже

Отсюда вывод:

В долгосрочной перспективе инвестирование в любые акции, например в обыкновенные, принесет больший доход, чем в облигации, и гораздо больший, чем в казначейские векселя. Соответственно, сравнивая стандартные отклонения, можно увидеть, что большая доходность связана с большей волатильностью

( Читать дальше )

Об инвестициях и спекуляциях. Первый портфель акций.

- 10 февраля 2016, 22:17

- |

( Читать дальше )

Формула зависимости курса рубля от цены на нефть

- 09 февраля 2016, 01:09

- |

Внизу нефть, слева рублей за доллар. 100 увидим при цене на нефть 20 с коэф. детерминации 0,97.

Дивиденды 2016: что купить для получения больших дивидендов?

- 05 февраля 2016, 09:52

- |

- Сургутнефтегаз-п: 13-16% (6-7 руб на прив. акцию)

- Норникель 10-12%

- МТС 10-11%

- Роллман-ап 16%

- Саратовский НПЗ 15%

- Газпром 7-8%

дивидендов?" title="Дивиденды 2016: что купить для получения больших дивидендов?" />

дивидендов?" title="Дивиденды 2016: что купить для получения больших дивидендов?" />Компании, которые платят дивиденды 2 и более раза в год:

- Лукойл, МТС, Северсталь, Фосагро

Справка: как получить дивиденды?

Право на дивиденды от публичных компаний получают все держатели акций, записанные в реестре акционеров на дату отсечения (ее назначает собрание акционеров не ранее 10 дней и не позднее 20 дней после собрания). Дивиденды, которые на собрании утвердят акционеры, выплачиваются за вычетом налога 13% в течение 25 дней после отсечки. Годовые собрания акционеров будут в марте-июне.

http://www.vedomosti.ru/finance/articles/2016/02/05/626929-bumagi-kupit

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал