Избранное трейдера KekusArt

Премиум-банки в 2025: какой лучше? Большой обзор

- 06 января 2025, 16:34

- |

Я проанализировал премиальные программы 9 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция высокая, а размер остатков, требуемых для бесплатного премиального обслуживания — не меняется уже который год. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Я не успеваю тратить все деньги, которые заработал — так что у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные плюшки от банков. Я уже 6 лет пользуюсь премиум-тарифами в ряде банков, и уже не представляю своей жизни без ряда удобств, которые они предоставляют.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 9 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 97 )

404 тысячи пассивного дохода в месяц

- 14 декабря 2024, 13:48

- |

По последним данным Росстата средняя зарплата за октябрь 2024 года — 84324 рубля.

На следующей диаграмме сколько средних зарплат я скопил.

Мой пассивный доход, если бы я вложил деньги под текущую ставку в 21% годовых составляет 404 тысячи рублей.

( Читать дальше )

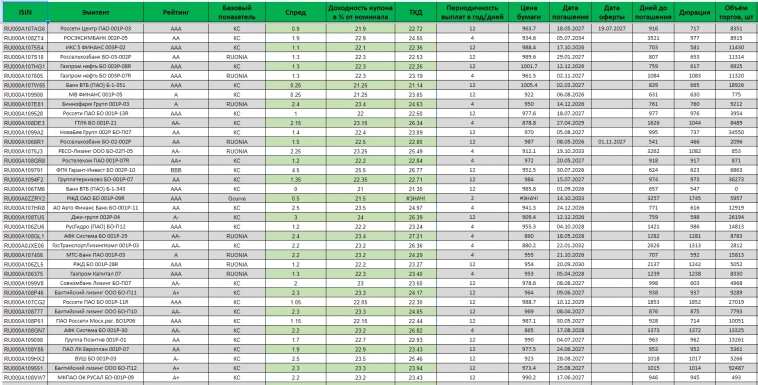

Таблица с флоатерами, чтобы выбрать наиболее выгодный

- 14 ноября 2024, 13:31

- |

Просто купить флоатеры и получать купоны не боясь изменения цены бумаги уже не получится.

Теперь уже никого не удивишь флоатером по цене в 90%, хотя ещё месяц-два назад это было чуть ли не магией

В связи с этим начал движение в сторону того, чтобы более грамотно подходить к определению доходности флоатеров по примеру с бумагами с фиксированным купонов.

ВАЖНО! написать о том, что это не идеальный вариант таблицы. Есть ряд условностей, которые я постепенно буду исправлять. По многим из них я пока что не придумал как сделаю это, но я сделаю)

Из самых первых важных моментов- это научить таблицу автоматически рассчитывать правильно доходность флоатеров с учётом всех нюансов (например, как определить без ошибок когда обновляется купон после изменения КС)

Много где может быть написано #ЗНАЧ!.. Эти поля не подгрузились с Московской биржи, тут я бессилен, надо просто ждать

Пока показываю такой вариант в котором показано следующее:

🖊 ISIN

🖊 Название

🖊 Рейтинг

Разделил формулу определения купона, чтобы Excel мог посчитать всё грамотно (пока корректно считается только при КС, завтра доделаю, чтобы ещё и RUONIA и GCurve верно считал)

( Читать дальше )

Опять взял ипотеку

- 29 сентября 2024, 00:11

- |

Итак поехали: У меня семья жена и 2 ребенка в апреле

принимаю решение вывести деньги с биржи( как оказалось это прям вовремя, был в мае ист хай по рынку) и поискать недвижку объект по семейной ипотеке, уж больно выгодно получается по такой ставке 6% купить что то, единственное только первичку. В итоге 2 недель мониторинга рынка новостроек города Казани прихожу к неутешительным выводам, потому как прошаренные застройщики уже подняли цены по сравнению с январем 2024 года. А все потому что она действовала до 01.07.24. Например я смотрел в центре Казани проект УНО однокомнатную квартиру 45 квадратов за 12,3 миллиона рублей

принимаю решение вывести деньги с биржи( как оказалось это прям вовремя, был в мае ист хай по рынку) и поискать недвижку объект по семейной ипотеке, уж больно выгодно получается по такой ставке 6% купить что то, единственное только первичку. В итоге 2 недель мониторинга рынка новостроек города Казани прихожу к неутешительным выводам, потому как прошаренные застройщики уже подняли цены по сравнению с январем 2024 года. А все потому что она действовала до 01.07.24. Например я смотрел в центре Казани проект УНО однокомнатную квартиру 45 квадратов за 12,3 миллиона рублей ( Читать дальше )

Сказочники покоряют Мосбиржу

- 06 сентября 2024, 12:32

- |

На что только конторы не идут, чтобы ухватить, урвать, поиметь сотни и сотни миллионов инвестиционных рублей на фондовом рынке. Ходов много и вот один из них, подчёркивающий важность и надёжность компании.

«ООО «Сыктывкарский лесопильно-деревообрабатывающий комбинат» —один из крупнейших производителей пиломатериалов в России». Комбинат начал работу в 1926 году и ориентировался на внутренние нужды СССР" — заявляет о себе контора, регистрируя дебютный выпуск от 05.09.2024 года за номером 4B02-01-00170-L-001P.

По-поводу 1926 года возникают смутные сомнения, поэтому небольшое движение пальцем позволяет открыть базу ЕГРЮЛ и прочитать, что: «контора «Сыктывкарский лесопильно-деревообрабатывающий комбинат» зарегистрирована 31.03.2014 года на Бунтова Максима Юрьевича»

Что касается финансового состояния, то мощности свои комбинат к 2024 году нарастил, как и обещал, с 1 млрд в 2020 году до 4 млрд в 2024 году, однако на росте чистой прибыли и процветании компании это никак не отразилось. Контора закредитовалась, затоварилась, задолжала контрагентам — 1.4 и государству — 0.85 млрд рублей. Финансовое состояние критическое. Инвестировать в компанию не рекомендуется.

( Читать дальше )

⭐️Балтийский лизинг. Первые звоночки🔔

- 05 сентября 2024, 07:33

- |

Новый 🐟 флоатер с премией +2,3% к ключевой ставке 🔑

Мы разбираем компании и отбираем для вас лучшие инвест идеи💎 Присоединяйтесь!

---

О выпуске

12ый выпуск облигаций и третий 🐟 флоатер. + 2,3% к ключевой ставке, без оферты, с частичным погашением в третьем году. Высокий рейтинг (АА- от Эксперт РА)

( Читать дальше )

Флоатеры невыгодны инвесторам? Тайный смысл сделки с государством.

- 18 августа 2024, 23:30

- |

Репутация государства точнее всего определяется суммой, которую оно способно взять в долг.

Уинстон Черчилль

$€ В последнее время государство в лице министерства финансов, активно продаёт флоатеры — облигации с переменной доходностью, которая привязана к ставке.

Соответственно доходность по ним не фиксирована, и зависит от ставки ЦБ РФ. Выше ставка — выше доходность инвесторов и невыгодно государству. И наоброт, ниже ставка ЦБ, ниже доходность и невыгодно инвесторам.

Казалось бы, что это равнозначная сделка, которая выгодна всем. Инвесторы получают сейчас высокую доходность. А если что, она может стать ещё выше, и тогда они заработают ещё больше. Ну а если ставка пойдёт на снижение, то до этого времени они хотябы заработают на высокой ставке за начальных период.

Однако, тут не учитывается один важный, самый важный момент. Он заключается в сути высокой доходности. За что инвестор в облигациях получает высокую доходность в 18-20%? Как вы думаете? За просто так? Удачно сложились обстоятельства? Нет. Дело в следующем:

( Читать дальше )

💥 Фьючерсно-инвестиционная система: полёт нормальный

- 30 июня 2024, 21:15

- |

Добрый день, друзья!

В начале 2024 года я поделился со Смарт-Лабовцами успехами своей новой фьючерсно-инвестиционной системы (https://smart-lab.ru/blog/993479.php).

Суть системы в том, что выбор базового актива (эмитента) осуществляется на основе фундаментального анализа, а инструмент инвестирования используется фьючерсный.

Самым популярным комментарием к моему посту стала отповедь Сберегателя, который посоветовал мне оценивать результаты системы на трёхлетнем горизонте.

Что ж, подождать три года для долгосрочного инвестора – не проблема. 😊

Сберегатель абсолютно прав: повышенная доходность фьючерсов несёт и повышенные риски. Когда базовый актив растёт, то держатель фьючерса получает большую прибыль. Если же базовый актив падает, то держатель фьючерса получает большие убытки.

❗ Следовательно, в случае обвала рынка (как это было в 2020 и 2022 гг.) фьючерсный депозит может обнулиться.

Для того, чтобы предотвратить обнуление депозита я разработал сложную структуру, которая состоит из акций российских компаний роста, денежной ликвидности и фьючерсов. Никакого интрадея, скальпинга и прочей ерунды. Сугубо инвестиционный подход!

( Читать дальше )

10 надёжных флоатеров с высокой доходностью

- 21 июня 2024, 07:41

- |

Как всегда быть на одной волне с Набиуллиной и Центробанком РФ? Ответ настолько простой, насколько легко конфетку у первоклассника отобрать. Чтобы быть на одной волне с ключевой ставкой, нужно всего лишь покупать флоатеры — облигации с переменным купоном, который зависит от КС или RUONIA. Нюанс: лучше выбирать надёжных эмитентов, чтобы снизить риски.

Если вы любите инвестиции и облигации в частности, подписывайтесь на мой телеграм-канал про инвестиции. Там уже более 10,5 тысяч подписчиков и огромное количество полезного контента.

Выбрал 10 корпоративных флоатеров с купоном выше ключа или RUONIA не менее чем на 1,5% и с высоким рейтингом. Ликвидности выпусков хватит для большинства инвесторов, но всегда проверяйте стакан!

Параметры: ликвидные корпоративные облигации, у которых купон привязан к КС или RUONIA, срок от 1 года, рейтинг A- или выше, без оферты и амортизации.

Но сначала бонус. Самые свежие: Балтийский Лизинг, Джи-Групп и скоро будет Русал.

( Читать дальше )

Почему инвесторы вкладываются в фонды денежного рынка? Там больше денег что ли?

- 14 июня 2024, 07:26

- |

Каждый месяц аналитики Московской биржи публикуют информацию по объемам и динамике торгов, постоянных рекордах, о народном портфеле и самых востребованных у инвесторов фондах, которые можно купить на площадке.

Из месяца в месяц самым популярным у частных лиц фондом является фонд инвестиций в активы денежного рынка LQDT, по которому в мае 2024 года доля присутствия в портфелях составила 42% (в общем количестве этих фондов). Так что же это за фонд такой и почему частные инвесторы наращивают объемы инвестирования в фонды денежного рынка?

📄Суть подобных фондов заключается в инвестировании в инструменты денежного рынка через сделки обратного РЕПО. В частном случае фонда LQDT под сделками РЕПО понимается продажа государственных облигаций на короткий период — от 1 дня до 3 месяцев. Обратное РЕПО означает, что фонд покупает эти облигации за счет нас с вами — пайщиков фонда.

Точнее будет сказать, что Национальный клиринговый центр берет деньги фонда под залог облигаций и потом направляет эти деньги в виде краткосрочных займов банкам для поддержки необходимой ликвидности. Мы с вами кредитуем банки, но так как напрямую мы это сделать не можем, поэтому делаем это через фонды инвестиций в активы денежного рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал