Избранное трейдера Андрей Колесников

Прочитал Талеба "Одураченные случайностью"

- 09 октября 2015, 10:16

- |

Главное в трейдинге- не терять больше чем планировал. Если убыток меньше максимально допустимого системой в данный момент времени, то профит неизбежен. При этом система может быть какая угодно, и какой угодно план по убыткам.

Книга в двух словах: антропный принцип. Мы видим только победителей, забывая о проигравших.

По новостой ленте, на мой взгляд, автор глубоко заблуждается. Информация «Доллар упал на 0.12 йены на более высоком активном сальдо Японии» означает вовсе не то, что причиной изменения курса на 0.12 был баланс Японии, а всего лишь то, что с момента публикации информации о балансе курс изменился на 0.12. Т.е. лента полезна, если правильно интерпретировать информацию, точнее, вычленять из нее исключительно факты, а домыслы журналистов игнорировать. Автор сам же пишет «после не значит вследствие», этот принцип следует применять и здесь.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Внимательно перечитал книгу. Мысли, цитаты.

- 07 октября 2015, 19:58

- |

Если кто-то пожелает также изучить сделки Сороса во время эксперимента, ему могут оказаться не бесполезны котировки основных активов в 1985-1986 гг. https://docs.google.com/spreadsheets/d/1d70flFL1Glkpkfv8Go0LsGaFpC7TzMyGFWnKn0iWm74/edit?usp=sharing

Рефлективность- это не просто настроения, меняющие цены. Это настроения меняющие фундаментальные условия, а также изменения цен под воздействием изменений цен.

Рефлективность работает не всегда. Что лишь усиливает ее практическую значимость, когда она работает. В остальное время работают стандартные общепринятые законы. Рефлективность действует не постоянно, но может проявится в любой момент.

* Правильным будет подход, когда делается ставка в расчете на самоусиливающийся процесс, но которая отменяется при отсутствии ожидаемого движения?

Рефлетивность проявляется в меньшей мере на товарных рынках, т.к. они в большей степени зависимы от уровней производства и потребления.

* Возможно, сегодня теория рефлексивности стала общеизвестной и общепринятой, поэтому в какой-то мере утратила свою работоспособность. Соответственно, существует возможность разработать новую теорию, основанную на том, что основная масса участников рынка руководствуется теорией рефлексивности.

( Читать дальше )

В целом очень небесполезная книга.

- 07 октября 2015, 19:49

- |

Иной раз кажется, что автор слишком заигрывает с малограмотной публикой; пытается пустить пыль в глаза своим знакомством с большим количеством громких фамилий. Типа все эти академики- дураки, но мы то с вами, как бы подмигивая, эмпирики, понимаем лучше. Этакая ода неудачникам. Но мотивирует, книга нашла своего читателя. Есть ряд моментов которые я готов оспорить, но в целом с книгой я согласен, (и всегда подозревал) что современные математические методы оценки финансовых рисков и все вытекающие из них способы биржевой торговли- полнейший бред. Это лишь способ самоуспокоить себя, в то время как очевидно, что всем этим оценкам грош цена, в любой момент времени может произойти что угодно. Да и тема слабости и ошибочности человеческого восприятия, иллюзий и самообманов, также мне близка, известна и понятна.

Далее заметки, цитаты.

Это все, конечно, хорошо, что существенные изменения происходят благодаря непредсказуемым черным лебедям, но не стоит забывать, что на финансовых рынках люди принимают решения исходя из того, что текущее положение дел сохранится. И это правильно, потому что решения приходится принимать постоянно, а лебеди случаются крайне редко. Какие бы не были идеи и вероятности, а максимальная ставка всегда будет на того, у кого максимальное число очков в чемпионате.

( Читать дальше )

Нефть: и всегда ходи с ТА, если хода нету

- 29 сентября 2015, 17:03

- |

Цены на нефть после достижения 24 августа минимальных уровней к началу сентября нарисовали довольно внушительный подскок. Однако далее движение цен не задалось. После прошедшей консолидации трендоследящие индикаторы показывают его отсутствие, а осцилляторные индикаторы показывают относительный нейтралитет. Почти весь сентябрь цены находятся в режиме консолидирующих колебаний, снижающих определенность будущего тренда.

Любителям диапазонных движений можно использовать колебания для открытия краткосрочных позиций. Так, на часовых графиках ТА достижение границ давало сигналы для открытия краткосрочных позиций. Например, покупки можно было делать по часовым графикам как вечером в понедельник, так и с утра во вторник. Уровень 50 является естественной границей для такого движения.

( Читать дальше )

Список реально серьезных книг по трейдингу, если интересуетесь профессионально

- 25 сентября 2015, 16:15

- |

На английском языке. Многое из этого можно найти.

1.) Prandelli Daniele (книга The Law of Cause and Effect, книга Creating a Planetary Price-Time Map Of Market Action Through Sympathetic Resonance, и книга Breakthroughs in W. D. Gann's Price-Time Relationships)

2.) Meridian Bill (статьи)

3.) Merriman Raymond — цикл из трех книг "Stock Market Timing" и книга "Basic Principles Of Geocosmic Studies" в двух частях

4.) Nipperess, Paul Yogi книги

5.) Rosen, B.W. — Heliocentric and Sidereal Tools for Trading

6.) Jason Sidney

7.) Ruth Miller — Practical Astro a Guide to Profitable Trading и The Solar Guidance System

9.) John Searl — The Law of the Squares

+++ второй приоритет+++

10.) Myles Wilson Walker — The Power of the Hexagon

11.) James Langham — Cyclical Market Forecasting Stocks and Grain, 1938

12.)James Langham — Planetary Effects on Stock Market Prices, 1932

13.) William Foster — Commodology the Secret of Soybeans

14.)Leo Stalnaker — Mystic Symbolism in Bible Numerals

15.)Charles Shephard — Gann Cycles. A Time and Price Cycle Analysis

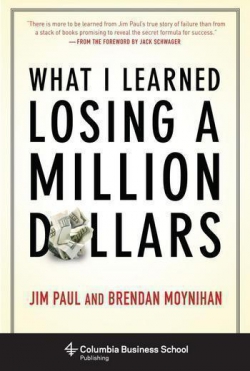

Книга "What I Learned Losing a Million Dollars" - Чему я научился, потеряв миллион долларов

- 23 сентября 2015, 21:42

- |

Итак, братиш, прочитал я книгу, название которой меня очень заинтриговало («Чему я научился, потеряв миллион долларов»).

Оценка 4 из 5.

Чувак из небольшого города (обычный пацанчик с района, как ты и я), рассказывает свою историю взлета и падения. Как он поднимается до крутого брокера, члена комитета биржи, как зарабатывает приличные деньги и как потом проё… т больше миллиона, уходит в долги и чуть не заканчивает жизнь самоубийством. (Попытка самоубийства была довольная смешная. Единственным способом для него спасти благосостояние своей семьи было устроить с собой несчастный случай. За это бы семья получила страховку миллон долларов. Он бухой кароч поехал на своем порше, чтобы врезаться в мост, но его остановили менты — он ехал по скоростному шоссе слишком медленно — со скоростью 20 км в час. Он был настолько бухой, что забыл переключить скорость и ехал все время на первой). Потом начинается рассказ о том, чему он научился, какие выводы сделал. Он приходит к выводу, что трейдером-то толком и не был, а до этого ему просто лишь везло.

( Читать дальше )

Антикризис с Тимофеем Мартыновым на радио Медиаметрикс (сегодня)

- 22 сентября 2015, 17:11

- |

- рубль

- сбой на Мосбирже

- социальные тренды на смартлабе

http://radio.mediametrics.ru/

Кто на самом деле правит миром

- 23 августа 2015, 09:08

- |

В этой записи ответ не только на вопрос: кто правит миром? Актуальнее будет сейчас знать, почему они «режут» средний класс. И зачем уменьшают прослойку между очень богатыми и очень бедными..

Кстати, Жуковский, который недавно в студии «РБК» ставил диагноз российской экономике, и разматывал в эфире «осторожную стратегию» подачи кризиса, тоже говорил, что — впереди девальвационный шок, «черное десятилетие», нефть хоть по 25 долларов, катастрофа среднего класса и «жрущая в два горла» элита.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал