Избранное трейдера Константин

Как Билл Акман из 27 миллионов 2,6 миллиарда сделал.

- 06 марта 2021, 19:49

- |

Согласно этому письму, которое он только что опубликовал, в начале этого года он «чрезвычайно встревожен как рисками для здоровья, связанными с коронавирусом, так и его экономическими последствиями». Чтобы застраховать свой портфель, он «приобрел свопы кредитного дефолта (CDS) на различные инвестиционные категории и высокодоходные индексы кредитных дефолтных свопов, а именно CDX IG, CDX HY и ITRX EUR», которые «торговались почти на рекордно узких уровнях. около 50 базисных пунктов в год ».

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 21 )

А вы знали, что Илон Макс открыл онлайн школу для детей? Угадайте зачем.

- 06 марта 2021, 19:39

- |

Всё просто. Объем образовательного рынка в России около 2,5 трлн рублей, а мирового = $6,5 трлн, а через 5 лет вообще будет более $8 трлн. Зайти на этот рынок и погреть там ручки хочет каждый инноватор, ссылаясь на несовершенство текущих образовательных моделей. Вот прикиньте, есть у нас монополист поисковик — Google. Есть монополист соцсеть — Facebook. А будет монополист — мировая онлайн школа. Пока такой нет. Но если будет, она будет стоить >$100 млрд, а может быть даже дороже чем Apple и Google.

В целом, я согласен с Маском. Ученикам не объясняют зачем им нужен тот или иной предмет, какая от того или иного знания польза. «Только разбирая двигатель и собирая его обратно ты узнаешь все о ключах, отвертках и прочих инструментах, понимаешь их значение» — сказал Маск на конференции в 2017 году. И часто, предметы дают такие, которые в жизни никогда не пригодятся.

Что интересного есть в Astranova, онлайн школе Маска?

✅ Годовое обучение стоит $31,5 тыс

✅ Нет деления на классы

✅ Командная, а не индивидуальная работа

✅ Развитие стратегического мышления

✅ Возможность выбирать интересующие тебя предметы

✅ Баллы оценок начисляются за проделанную работу и имеют значение только в конце симестра

✅ Не заучивание, а понимание сути вещей

О том, что то, как меня учили — отстой, я понял еще 15 лет назад. Тогда я нарисовал несколько карикатур даже по процессу образования.

Это я сам себя рисовал и скрин прямо из моей зачетной книжки:

( Читать дальше )

Жириновский: война на Украине начнется 2 мая

- 04 марта 2021, 22:29

- |

ЛДПР ТВ Видео с 2:00

Завтра семинар по налогам для частных инвесторов!

- 02 марта 2021, 21:49

- |

Привет, смартлабовцы!

Завтра совместно с сервисом «НДФЛка.ру» разберем все нюансы налогообложения частных инвесторов на рынке ценных бумаг.

Участники семинара:

Борис Блохин, директор департамента рынка акций Московской биржи;

Дмитрий Костальгин, со-основатель сервиса «НДФЛка.ру»;

Валерия Семушина, руководитель клиентского сервиса «НДФЛка.ру»;

Александра Вальд, модератор дискуссии, частный инвестор, блогер, зампред экспертного совета по защите прав розничных инвесторов при Банке России.

Начало в 11:00

Ссылка на трансляцию

Напишите, что бы вам хотелось узнать про налоги на инвестиции!

S&P500. Начало сдувания пузыря.

- 01 марта 2021, 17:50

- |

В последнем среднесрочном обзоре индекса отмечалось состояние его перекупленности , также рассматривалось несколько вариантов дальнейшего движения, т.к. чёткого импульса вниз на тот момент не было . В начале декабря был дан прогноз на этот год. В нём говорилось о скором начале глубокой коррекции, а после неё завершающий “вынос”.

После небольшого испуга, в 2021-ом нас ожидает бурный рост всего и вся с невиданной до этого манией. В реальном секторе мировой кризис уже начался, поэтому для его поддержания и восстановления (как предполагается) ФРС и ЕЦБ продолжат печатать, и в целом повторится ситуация, которая была в феврале-марте этого года.

Спустя три месяца всё больше напрашивается предположение, что та самая “невиданная до этого мания ” уже была и очень близка к окончанию. Это значит “глобальный разворот” где-то рядом, а возможно уже и начался.

( Читать дальше )

Один старый метод, как легко и просто (?) предсказать S&P

- 01 марта 2021, 17:16

- |

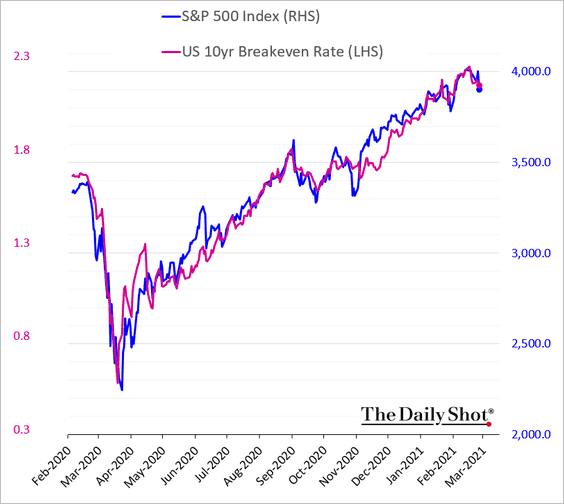

Напомним, что Термин Breakeven Rаte означает инфляцию, а точнее ее ожидания, которую вычисляют, основываясь на биржевых котировках обычных казначейских облигаций и облигаций, привязанных к инфляции. Т.е. на котировках, которые возникают вследствие того, что люди ставят на кон свои деньги. За последний год наблюдалась удивительно высокая корреляция между этими двумя графиками. Такое бывает не всегда, но в последние месяца зависимость просто изумительная. Желающие могут поработать на ней, пока она не поломалась. Кстати, приблизительно с середины февраля на мировых фондовых площадках начались неполадки и местами даже настоящие коррекции. И о чудо, ожидаемая 10 летняя инфляция тоже начала загибаться вниз. И даже с опережением.

Как получить налоговый вычет по ИИС. Возврат налога онлайн. Пошаговая инструкция

- 01 марта 2021, 16:55

- |

Баффет письмо прислал

- 01 марта 2021, 11:52

- |

В эти выходные, я выгружал из 6-метровой газели вагонку в одну каску. Неспешно моросил дождик, окрапывая весёлое лицо шофёра, с улыбкой наблюдающего за моим трудом. Ничто не предвещало беды. Особенно для водителя, так как я миролюбивый. Сигнал телефона прервал облагораживание меня посредством труда. Баффет прислал письмо…

Традиционное ежегодное послание акционерам Berkshire Hathaway разбавило этот унылый, бессолнечный день. Что же там было?

Баффет за лямку тянуть не стал и сходу сделал сальто конём, сравнивая Berkshire’s Performance vs. the S&P 500. Все мы помним детские, наивные, переводящие вину на других слова, похожих на: а вот они, а он, а вот из-за него… Вот и тут он смело сравнивает 55 лет своей работы с сипи500. Показывая сумасшедшую доходность в 2’810’526% у Berkshire против 23’454% у S&P 500. Впечатляюще, правда? На этом наш всеобщий знакомый не останавливается, приводя среднюю доходность в 20% у Berkshire и 10,2% у S&P 500. Т.е. разница почти в два раза. Тут хорошо бы исполнить из Фигаро «Bravo, bravissimo!», но нет. Эти хитрожопые «сценаристы» умышленно пытаются увести наш взор от двух строчек последних двух лет, где:

( Читать дальше )

Корово-дье или почему на западе Аллирога назвали бы посмешищем

- 28 февраля 2021, 12:07

- |

И хочу я более пристально обратить внимание этих упёртых особ на некоего господина Джеймса Кордье (James Cordier), который прославился в западном инвест- и информационном пространстве в 2018-м (сюрприз!) году. Для удобства я буду давать здесь свой перевод, но ссылки на оригиналы будут в конце. Итак, давайте почитаем некоторые выдержки из того, что писали про этого гениального опционного трейдера в 2018-м:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал