Избранное трейдера Константин

Гиперинфляция vs. Дефляция

- 13 марта 2025, 09:59

- |

‼️⚠️Гиперинфляция vs. Дефляция

1) Еще одна картинка из западной аналитики. Авторы отмечают, что мы на пороге масштабных потрясений и рубикона, который будет самым масштабным событием за последние 100 лет.

2) Перед вами график инфляции в США за последние 100 лет с указанием ключевых событий в истории. Верхние пики характеризуются масштабными событиями в истории, массовой печатью денег и высокой инфляцией. Нижние пики характеризуются глобальными потрясениями в экономике, рецессиями и периодами с дефляцией. На текущий момент у нас сформировался масштабный и глобальный треугольник, с двумя вариантами развития событий. (Гиперинфляция или Великая депрессия 2.0)

P. S. С учетом нарастающих бюджетных импульсов по всему миру (Россия, Китай, Европа, США), не сложно догадаться к чему все идет и каков будет финал. Авторы статьи также прогнозируют выход наверх и мы это разберем дальше.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

- комментировать

- ★5

- Комментарии ( 12 )

ПОЧЕМУ 99% ТРЕЙДЕРОВ УМРУТ БЕДНЫМИ. Окна возможностей, которые вы слишком слепы, чтобы увидеть

- 12 марта 2025, 09:39

- |

Помните тот момент, когда вы увидели идеальную точку входа, но что-то вас остановило? Или когда график просто кричал о развороте, но вы засомневались и… прозевали 30% роста?

Я долго думал, почему мы так часто пропускаем очевидные сигналы. И дело не в индикаторах. Дело в нашей собственной психологии.

Самая лёгкая победа в жизни с 200 конкурентами

2001 год. Летим с женой в Ханой, рейс битком. Вдруг стюарды объявляют дебильный конкурс: «Просто повторите фразу Freddie Mercury — I want to break free».

В салоне мёртвая тишина. 200+ человек молчат. Знаете, что произошло? НИЧЕГО. Никто, блин, не сказал эти пять слов.

Я, как и все, начинаю искать подвох: «Нахрен так просто? Может, надо спеть? Может, это какой-то местный прикол?» И пока я перебираю варианты, проходит минута полной тишины.

Плюнув на логику, просто говорю эту грёбаную фразу в лоб: «Freddie Mercury — I want to break free».

И что вы думаете? Я победил. Среди 200 человек. Потому что все остальные решили, что не может быть всё так просто.

( Читать дальше )

Пузыри на финансовых рынках длятся годами: где сейчас пузырь? Разведем крипто-срач!

- 12 марта 2025, 09:13

- |

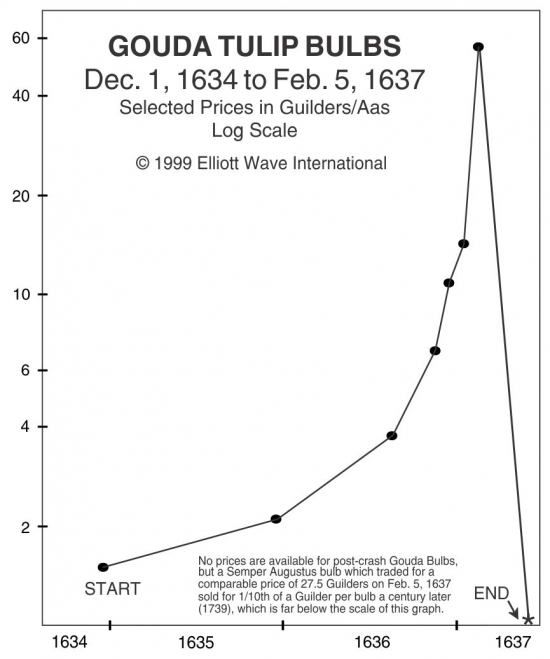

Про сходство биткоина с тюльпанами на смартлабе писали еще в 2017 году, но как мы видим, биткоин оказался больше, чем просто пузырь.

Так как пузыри не живут так долго.

Пузырь компании «Южных морей». Длился полгода всего в течение 1720 года.

( Читать дальше )

❗️❗Фонд «ликвидность. юань» втб: принципы работы и перспективы инвестирования.

- 10 марта 2025, 22:18

- |

Вообще этот фонд аналогичен рублевому фонду ликвидности, только с привязкой к юаню, а не к рублю. А так как вы его результаты оцениваете в рублях, то вы и видите по нему в моменте минус, так как в последние месяцы рубль укреплялся.

Если оценивать результат фонда в юанях, то есть в валюте фонда, то он положительный, потому что фонд все время вкладывает деньги в юанях, и доходность фонда — это фактически доходность ставки RUSFAR в юанях. Поэтому в целом на этот фонд мы смотрим положительно, и он вполне подходит для парковки денег в юанях на короткий срок или для спекулятивного отыгрывания ослабления рубля, когда оно происходит, или для отыгрывания дефицита юаневой ликвидности, что тоже случается.

Например, в прошлом году был период очень высокого спроса при очень низком предложении, и ставка RUSFAR тогда принимала аномальные значения. Доходность фонда тогда была соответственно гораздо выше доходности юаневых облигаций и прочих валютных инструментов с привязкой к юаню.

Поэтому для прогнозирования доходности фонда надо понимать, как он работает, и от чего зависит его доходность.

( Читать дальше )

Как я продавал услуги сантехников на авито на 250к в месяц и почему презираю это

- 09 марта 2025, 18:02

- |

Батюшка Бизнесменский выходит на связь со своим очередным писательским шедевром.

Статья написана на основе интервью с главным героем истории. «Все истории вымышленные, а совпадения случайны».

Заигрывание с авито

Когда я учился в универе, то часто пользовался авито, как для продажи ненужных вещей, так и для покупки.

И естественно, я замечал объявления сантехников и других специалистов, но невооруженным глазом было видно, что вряд ли работяга сам себе оформил объявление, так как оно было написано по всем правилам продающего копирайтинга.

( Читать дальше )

Главное отличие финансово успешных людей

- 09 марта 2025, 00:02

- |

Друзья, приветствую.

Сегодня заметка из личного опыта о ключевом отличии долгосрочно успешных людей от неуспешных (намеренно не пишу о «бедных» и «богатых», так как можно быть временно богатым и полным лузером). Долгосрочно здесь ключевое слово, пример «ярких искр», которые гаснут так же быстро как вспыхивают, скорее был бы интересен только в контексте «как не надо делать, если вы уже достигли успеха», но не в контексте, как добиться устойчивого личного прогресса.

Я сразу предупреждаю, что статья немного философская, возможно, даже не очень подходящая для широкой аудитории. То, что вы дальше прочтете, может вызвать боль, неприятие, протест. Если у вас тонкая душевная организация и вы глубоко убеждены, что всегда и все делаете правильно, но с вами постоянно поступают несправедливо (начальник, правительство, жена, муж, коллеги), то вам лучше дальше не читать. Я предупредил.

Когда я начинал карьеру рядовым клерком в банке, мне было чрезвычайно интересно узнать что нужно сделать, чтобы успешно расти.

( Читать дальше )

Сколько ты зарабатываешь по жизни?

- 07 марта 2025, 20:51

- |

Уровни благосостояния людей.

Меня эта тема очень заинтересовала 🔥.

Я подметила, что в моей голове уже все запуталось в плане финансов. Столько событий произошло в последнее время (ковид, сво, мобилизация, инфляция, санкции), что очень трудно оценить уровень своего благосостояния).

Кто-то считает зарплату 50-100 тыс рублей нормальной, а кому то и 150-200 тыс рублей это мизер.

Прилагаю табличку, которую я нашла. Прошу оценить ее и высказать свое мнение.

1. Экстремальная бедность до 15 тыс рублей.

2.Бедность. От 15 до 30 тыс рублей.

3.Базовый средний класс от 30 до 50 тыс рублей.

4.Средний класс. От 50 до 100 тыс рублей.

5. Верхний средний класс. От 100 тыс до 200 тыс рублей.

6. Изобильный уровень. От 200 до 500 тыс рублей.

7. Высший изобильный класс. От 500 тыс до 1 млн рублей.

8. Миллионеры. От 1 млн рублей до 5 млн рублей.

9.Мультимиллионеры. От 5 млн до 10 млн рублей

10. Потенциальные миллиардеры. Свыше 10 млн рублей.

Когда я еще не инвестировала и сидела на одной зарплате, то относилась ко 2 уровню и была на грани 3.

( Читать дальше )

Ушел из найма с зп 150 тысяч, чтобы строить заборы из профнастила.

- 07 марта 2025, 17:26

- |

Батюшка Бизнесменский вновь дарит тебе годную статью, ведь если ты не прочитал за день ни одной истории от Батюшки, — твой день можно считать прожитым зря. Поверь мне, повидавшему.

Статья написана на основе интервью с главным героем истории. «Все истории вымышленные, а совпадения случайны».

Коротенечко о важном

Я мужицкий человек средних лет, который нигде кроме завода не работал. Сразу после учебы устроился на производство металлоконструкций и за 10 лет дорос до старшего сварщика. Это когда ты все равно работаешь руками, но при этом несешь ответственность за других любителей сварки.

Звучит не так круто, как бизнесмен, правда?

Но дело не только в названии, я искренне считаю, что способен на большее. А еще мне обещали более жирную должность, кормили обещаниями несколько лет, и я немного огорчился на начальство, поэтому искал пути отхода. Чтобы уйти — надо знать куда.

( Читать дальше )

Как получить доступ к глобальным рынкам без статуса «квала» и риска блокировок

- 06 марта 2025, 19:35

- |

Санкции против российского финсектора и ужесточения требований к подтверждению квалификации ограничили возможности российских инвесторов на глобальных рынках. Тем временем мировые индексы и отдельные бумаги ставят рекорд за рекордом. Как поучаствовать в этом росте, не подвергая свой портфель риску блокировки и не получая статус «квала»?

Решением станет новый для отечественного рынка инструмент — CFD-контракты, которые уже с 10 марта 2025 года станут доступны клиентам «Финам Форекс». Разберемся подробнее, в чем преимущества этого инструмента и почему его стоит включить в портфель.

CFD vs. акции

CFD (Contract For Difference) — это контракт на разницу цен. Звучит непонятно? Но работает этот инструмент крайне просто. CFD привязан к стоимости акций или другого базового актива (фьючерс на индекс, на дргаметалл или нефть). Скажем, изменилась цена бумаги Tesla (или другого актива) на $1 — ровно на ту же сумму изменилась и стоимость CFD на инструмент.

( Читать дальше )

Как рассчитываются замещающие облигации

- 06 марта 2025, 17:33

- |

Прежде всего начнём с того, что рубль всегда и при любых условиях дешевеет.

Может быть краткосрочное укрепление, но не более.

Если посмотреть на график рубль/доллар, то с 90-ых доллар для нас стабильно дорожает.

Основная глобальная причина- это инфляция. У нас средняя инфляция в районе 8%, у доллара в районе 2%. Наша валюта более стремительно теряет свою покупательную способность, чем доллар.

Краткосрочно (даже до пары лет) могут быть другие движения в любую сторону, но глобально через какое-то время мы будем жить при долларе в 100, 150, 200. Тут вопрос лишь времени.

Поэтому актуальность валютных вложений для нас нельзя переоценить.

Практически единственным способом инвестирования в валюту остаются замещающие облигации.

Как работают замещающие облигации?

Про то как появились, в чём интерес покупки, какие законы были подписаны написали уже уйму постов.

Прежде чем писать этот пост я решил сначала прочитать кучу других постов, статей всевозможных авторов. Сильно расстроился, когда понял, что до сегодняшнего дня это практически копипаст какого-то поста от 22 или 23 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал