Избранное трейдера Кот.Финанс

⭐️Нас так напугали повышением ставки, что мы забыли, что обещали снижение🙈

- 07 июня 2024, 18:53

- |

- комментировать

- ★1

- Комментарии ( 4 )

ЦБ может резко повысить ставку уже сегодня! Продолжится ли обвал рынка акций?

- 07 июня 2024, 09:45

- |

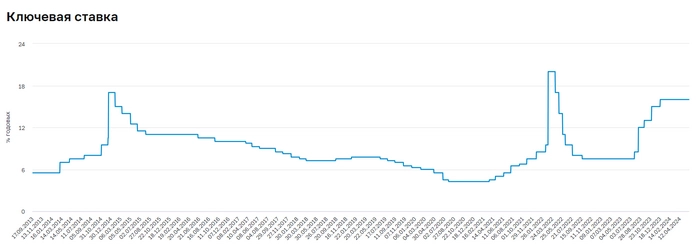

Уже сегодня состоится заседание ЦБ, на котором регулятор вполне может повысить ключевую ставку. И помимо намеков самого руководства ЦБ на то, что текущего уровня ставки может быть недостаточно для торможения инфляции и что ставку есть смысл повышать, многие банки уже в конце прошлой недели резко подняли ставки по вкладам и кредитам. Давайте же посмотрим, есть ли основания для подъема ключевой ставки, что у нас с инфляцией, а также с фондовым рынком.

На пресс-конференции в конце апреля глава ЦБ Набиуллина заявила, что жесткую ДКП придется сохранять дольше, чем ожидалось, да и вообще если процесс дезинфляции не ускорится, то регулятор будет рассматривать вопрос дальнейшего повышения ставки. К слову, на совете директоров ЦБ он рассматривался и раньше, но общим решением на последних заседаниях было все же оставить ставку прежней. А все опрошенные аналитики перед заседаниями считали, что ставку оставят без изменений. И вот сейчас ситуация совершенно иная!

Примерно треть опрошенных аналитиков (данные РБК) перед заседанием считает, что ставку могут повысить до 17%.

( Читать дальше )

Ключевую ставку повысят? Дальнейшие действия и перспективы

- 07 июня 2024, 09:22

- |

Разговоров о снижении даже не слышно, в принципе, как консенсус прогноза по повышению, но Эльвира Сахипзадовна все чаще дает сигналы об ужесточении денежно-кредитной политики. Как отразится повышение (или не повышение) ставки, какие мои дальнейшие действия и почему.

Мы уже полгода живем в условиях, где ставка 16%. Кредиты стали дороже, вклады прибыльнее, даже акции в условиях высокой ставки продолжали расти. Люди бегут в последний вагон льготной ипотеки (в сбере отмечают рост ипотечных кредитов, в июне ожидают еще больше), которую сворачивают уже 1 июля.

Формирую капитал из дивидендных акций РФ, показываю свои покупки, делюсь своим опытом инвестирования, чтобы не потеряться в мире дивидендов и быть в курсе событий, подписывайтесь.

Недвижимость

Что будет с ценами на недвижимость, одному ипотечному Богу известно (ведь недвижимость всегда растет), сворачивание льготной ипотеки должно остудить рынок недвиги, да и отрасли, которые переплетены с недвижимостью, может и инфляцию отпустит.

( Читать дальше )

💸Почему процент проценту - рознь? Ставим точку в дискуссиях о процентах на вклады и считаем правильно

- 07 июня 2024, 07:27

- |

Считаем правильно – с калькулятором, а не неграмотными маркетологами

(речь не про то, что все маркетологи неграмотные, а про конкретных)

В условиях высокой ключевой ставки, вполне приемлемым способом сохранения, и даже инвестиций становятся банковские вклады. Теперь это не 3-5%, как в 2021 году. Это вполне себе 15-17% в надежных банках, с государственной страховкой

Мы уже писали плюсы и минусы, отличия вкладов от облигаций

Основные плюсы вкладов:

👍 нет комиссий за открытие (как за покупку облигаций)

👍 нет риска невозврата (если в пределах 1,4 млн)

👍 есть льготы по налогам на сумму до 160 тысяч в год (считается, как 1 млн х максимальная КС на начало любого месяца в году)

И для банков деньги населения стали значимым источником финансирования.

Но везде есть нюансы. Для разбора мы взяли неплохое, на первый взгляд, предложение крупного банка под 20%. Заметьте, не 20% годовых, а просто 20%

( Читать дальше )

19% на дороге не валяются, а на стройке валяются! Свежие облигации: ТД РКС на размещении

- 07 июня 2024, 07:27

- |

Хочешь попасть инвестору в самое мурчало — поделись своими грандиозными планами на 3 года вперёд. Покажи там рост выручки в 7 раз, а чтобы свалить его наповал, дай купон 19%. Девелопер ТД РКС так и решил поступить, смотрим, что прячется за купоном в 19%

Стройка — рассадник высоких купонов, из недавних можно вспомнить А101, Гарант-Инвест, ДАРС, Глоракс, Сэтл и ЛСР, например. Впереди нас ждёт ещё множество интересных выпусков, не пропустите.

Объём выпуска — 1 млрд. 3 года. Ориентир купона: 18-19% (до 20,4% YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг BBB- от НКР (май 2024).

РКС Девелопмент — девелопер, который в данный момент строит в Москве, Анапе, Пензе и Твери. В Москве проекты прям по красоте, особенно ЖК Insider. Обещает рост выручки в 7 раз за 3 года.

- Выпуск: ТД РКС-002Р-04

- Объём: 1 млрд

- Начало размещения: 14 июня (сбор заявок до 10 июня)

- Срок: 3 года

( Читать дальше )

Обвал акций, курса доллара и ОФЗ! Почему падает вообще всё?

- 06 июня 2024, 19:50

- |

Последние недели активно падает рынок акций после громкого слива Газпрома. Однако падает не только он, но еще валюта и длинные ОФЗ, которые, кстати, начали падение заметно раньше. Есть ли какая-то связь между этими падениями, и чем они могли быть вызваны? Давайте попробуем в этом разобраться.

Начнем с индекса RGBI. Этот индекс, который отражает состояние длинных ОФЗ, падает уже очень давно по причине жесткой ДКП ЦБ. Когда в декабре регулятор завершил цикл повышения ставки и дал позитивный прогноз на ее скорое снижение, инвесторы побежали скупать ОФЗ в надежде зафиксировать высокую доходность (11-12%) по ним на многие годы (не так уж и много, как оказалось). Так же и рынок акций на этом оптимизме снова начал расти.

Однако я тогда писал, что это ошибочные ожидания. И лезть в длинные долговые бумаги по тем ценам было небезопасно, разве что только в короткие. А причина была в том, что прогнозы разных экономистов, аналитиков о скором снижении ключевой ставки уже в начале года были вообще абсурдными.

( Читать дальше )

👻Гос.облигации - ловушка, или возможность?😳

- 06 июня 2024, 18:33

- |

завтра в 13:30 узнаем))

В ОФЗ реально есть возможность фиксации 15% годовых на отрезке 5+ лет. Бумаги попадают под ЛДВ, есть возможность использовать на ИИС (т.е. плюсом брать вычет с официальной зарплаты)

( Читать дальше )

Неудачнее некуда

- 06 июня 2024, 16:33

- |

Делитесь своими трэш-историями, которые хотелось бы забыть, но я зачем-то напомнил.

Мем для привлечения внимания отсюда: t.me/igotosochi/1583

👶Портфель облигаций для внучков: 20.7% годовых, а с ИИС - 25%

- 06 июня 2024, 07:38

- |

Доходно. Ликвидно. Надежно. 20,7% годовых на 1,5 года. С ИИС — 25% годовых

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такой же пассивный портфель, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡️

Принципы — те же, как в Бабулином портфеле:

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасльно с офертами.

✅Выбрали:

· М.Видео (заменили 3 выпуск на 4 с офертой)

· Интерлизинг

· Эталон

· ХКФ Банк

· Окей 🆕(входят в Черный список, но в портфель с офертами решили включать; не хотите иметь дело с 🥕? — серым варианты для замены)

· Брусника

· ГТЛК 🆕

· ТрансФин-М 🆕

· Сэтл групп 🆕

· Балтийский лизинг 🆕

🆕- изменения относительно 👵

( Читать дальше )

8,25% в алюминиевых долларах. Свежие облигации: Русал USD на размещении

- 06 июня 2024, 07:25

- |

Давненько не узнавали, как дела у Олега Владимировича. Но это он просто нам повода не давал, а теперь он есть. Можно выбирать теперь между юаневым Дерипаской и стодолларовым Дерипаской — кому что больше нравится. Для ортодоксальных инвесторов всегда в наличии рублёвый Дерипаска. Посмотрим, что по новому выпуску.

Всем нравятся сто баксов. Уже есть аналогичные облигации Новатэка, Полюса, ФосАгро. Это интересная альтернатива юаневым облигациям, смотрите вот тут топ-10 юанек. Там мне нравится больше всего Акрон. Я отвожу до 10% в портфеле под валютные облигации, так что интересно смотреть все новые выпуски в валюте. Ну и думаю, что скоро ещё что-то появится, не пропустите.

Объём выпуска — 100 млн долларов США. 3 года. Ориентир купона: 8–8,25% (YTM до 8,52%). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A+ от АКРА (апрель 2024).

Русал — один из крупнейших в мире производителей алюминия, продукции и сплавов из него.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал