Избранное трейдера T-800

Акции российских компаний с наибольшей долей владения нерезидентами

- 29 декабря 2022, 13:38

- |

Еще 2 августа этого года мы в @mozgovikresearch посчитали российские акции с наибольшим «навесом» нерезидентов — смотри табличку (в открытый доступ мы публикуем ее впервые).

С точки зрения влияния давления расконверта на рынок можно было оценить соотношение «поза нерезов»/средний дневной объем торгов по бумаге. Чем больше нерезов относительно ликвидности бумаги, тем дольше бумага могла оставаться под давлением.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 18 )

Мысли про текущее положение дел в алго #2

- 27 декабря 2022, 14:40

- |

Привет Смартлаб. Скоро посыплются посты про итоги года, так я опережу )

Этот год назову — годом устаревших возможностей. Наша биржа последние годы настолько повышала свою технологичность, что никто и подумать не мог, что мы откатим по возможностям примерно на 12 лет назад. Представляете? Масса уважаемых мною команд, мои кумиры, росли вместе с биржей, развивались, вкладывали ресурсы и в какой то момент стало понятно, что по идее, это сейчас не совсем то, что нужно.

Я конечно немного утрирую, но как я писал ранее в постах, пришлось взять пылесос, сдуть пыль с ветких полок памяти и начать вспоминать, что мы там торговали то в 00-1x гг (ха-ха, тут у меня рубануло рабочую машину, а текст сохранился, респект Смартлабу). Как вы наверное уже слышали по смартлаб конфе, молодая симпатичная девушка, к сожалению еще не запомнил ее имя, главная по FORTS, четко сказала: «сейчас на срочке окно возможностей, приходите». И мы не ушли ) Вообще быть может вы заметили, как мосбиржа пиарит срочку? Кучу постов в телеге, кучу семинаров. Держите в общем нос по ветру, а не вот это все типа инвестирование (ха-ха, не принимайте близко к сердцу)

( Читать дальше )

Конструкция fMX_vs_fакц: +66% годовых!

- 16 ноября 2022, 10:13

- |

Фьючерс MX находится в бэквордации, а фьючерсы на акции в контанго, появилась идея создать локирующую конструкцию с целью получить прибыль от форвардной разницы.

На момент написания (данные меняются быстро) декабрьский фьючерс MX находится в бэквордации -0.76%.

Декабрьские фьючерсы на акции взял для примера 5 с наибольшим весом (более правильно использовать наибольший список – 10 и более). Данные состава индекса из: https://smart-lab.ru/q/index_stocks/IMOEX/

Получилась такая таблица:

Из расчёта на 1 млн. рублей на каждую ногу нам нужно продать декабрьские фьючерсы на акции ЛУКОИЛ в размере 294705₽. Аналогично, продать другие фьючерсы на акции, согласно доле в портфеле из таблицы.

Далее, нам нужно купить фьючерс MXI в размере 44 контракта, т.е. на 1 млн. руб.

После этого ждём экспирацию. В последний день разбираем конструкцию, чтобы не пустить на поставку фьючерсы на акции.

( Читать дальше )

О важности цифровой проверки визуальных наблюдений

- 14 ноября 2022, 13:36

- |

Если внутри дня растет Норникель, то падает Северсталь и наоборот.

Решил проверить в цифрах. Скачал пятиминутки, убрал междневные приращения и посчитал корреляцию относительных приращений за сентябрь-октябрь. Увы, выборочная корреляция составила 0,47, т. е., хоть и не слишком большое, но точно положительное значение. Думая, что это возможно получилось за счет общего падения рынка на объявлении частичной мобилизации и после выплат дивидендов Газпрома, убрал из расчетов эти дни. Увы, и тут меня ждало разочарование: выборочная корреляция даже чуть выросла и стала 0,52. Конечно это статистически неотличимо от 0,47, но точно также положительно.

Конечно при корреляции 0,5 возможны локальные расхождения, но не более того. А «бросившийся в глаза» «эффект» глобально оказался лишь «обманом зрения».

Удачи в торгах!

Вам не нравится сезонный трейдинг? Да вы просто не умеете его готовить! (с) Часть 3

- 13 ноября 2022, 09:56

- |

Открыв Смарт-Лаб, увидел напоминалку о прошлых подвигах этого дня:

Наверное есть смысл продолжить традиции и написать сегодня что-нибудь на эту тему, тем более, что именно это и будет сезонной закономерностью ;).

Основная проблема в сезонных стратегиях, как вы помните из прошлых публикаций, это страх. Страх того, что все найденные закономерности это подгон, фикция и как только система встанет в продакшн, то будет приносить одни убытки.

Не буду разубеждать никого в этом убеждений. Во-первых, кто я такой, чтобы спорить с очевидными и логичными убеждениями. А во-вторых, зачастую именно так и есть.

Покажу вам на примере нескольких своих систем, именно в том виде, в котором они существовали до 24.02.2022, проход по тесту до сегодняшнего дня.

MIX

( Читать дальше )

Как заработать 1700 пунктов на RI без риска

- 11 ноября 2022, 13:03

- |

Если

— накануне была белая свеча с 10:00 (здесь и далее в те дни, когда торги начинались в 10:00, 10:00 надо заменить на 10:01) до 18:45 и рост цены от позавчерашнего вечернего клиринга до вчерашнего;

— утром в 10:00 цена выше цены вчерашнего клиринга на 500 и более пунктов,

то в период 10:00 до 12:00 падаем, как минимум, на 1500 пунктов от открытия.

Решил проверить то, что заметил чисто визуально, в цифрах. Итак, период 01.07-10.11. На этой истории нам попалось 7 дней (сегодня, кстати, восьмой)

Возьмем разность между открытием в 10:00 и минимумом дня c 10:00 до 18:45, получаем:

Среднее 3125.75 пунктов

Максимум 6590

Минимум 1720

Понятно, что разность положительна, но обратите внимание на минимум: 1700 пунктов без риска.

Что это? ИМХО, но это признак манипулятивности рынка. Вот для сравнения цифры для 2021-го года — 57 дней:

Среднее 1539.12

Минимум 40

Максимум 5060

Как говорится, «почувствуйте разницу».

Удачи в торгах!

( Читать дальше )

Этот пост не для всех

- 23 октября 2022, 15:07

- |

Что тут сложного: взять месячный таймфрейм, индикатор, например, RSI, произвести покупку на достаточном низком уровне индикатора акции компании, имеющее важное государственное значение и держать их до высокого показателя индикатора?

Этот подход у меня является одним из основных. Часто дает свыше 100% в год ( не в календарном исчислении, а от даты открытия позы по выбранному инструменту). Но, по-крайней мере, не наносил большого ущерба. Старший сын, например, держал ГП с 2013, купив ровно по 110 рублей. Всего 500 лотов. Потом в 2019 купил еще 300 по 190 рублей. И продал всё по 390. Долго ждал своего профита? Да, долго, но все же получил и еще какой! А об этом нам только месяц назад рассказал. Свой бизнес он опять наладил этими деньгами, на семью хорошо потратился. И это не считая дивы около 90 рублей за весь период.

Мне нравится такой подход к трейдингу. Кому-то другой. Дело вкуса.

Теперь я серьезно смотрю на Сбер. Думаю, что пора покупать в долгосрок, который у меня примерно равен времени от низкого показателя индикатора до высокого на месячном ТФ. Конечно же, хотелось бы купить подешевле и можно было бы, но пока нет необходимости постоянно смотреть за котировками, а потому и не заметил. Для начала буду использовать даже не 5%, а все 50% депо.

Это только мой личный взгляд, не рекомендация.

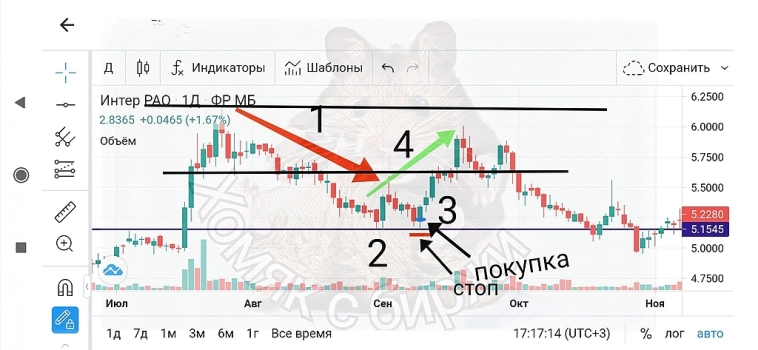

Обучение входа в позицию на падении простыми и понятными словами

- 22 октября 2022, 09:18

- |

1.Выбрали несколько интересных для вас бумаг которые снижаются, если снижение идёт в канале, это вообще замечательно. Просто наблюдаете за ними, количество бумаг неограничено.

2.Какая то из бумаг или несколько бумаг на дневной свече поменяли движение. Провели линию на минимуме и продолжаете наблюдать, задача дождаться опять разворота и движения в сторону подтверждения уровня. А если уровень уже был сформирован (например вы работаете в канале), то реестра уровня.

3.Произошло подтверждение или ретест уровня. На дневном графике, на отскоке, выше уровня встаëте в лонг. Стоп в уме или под уровень, кому как нравится.

4.Терпите прибыль. Для фиксации профита можно ориентироваться на: 1) точка разворота на ретест. 2) пол пути предыдущего снижения (в данном примере 1) и 2) практически совпадают). 3) предыдущий максимум или верхняя часть канала.

Цифры на графике — это не волны. Это последовательность действий в тексте.

Хотите знать больше, заходите в гости: t.me/khomyak_s_birzi

Поздравляю всех кто воспользовался Хеджем дивидендов газпрома.

- 13 октября 2022, 08:55

- |

smart-lab.ru/blog/842201.php

На текущий момент можно закрывать колл.

Выхлоп получился с одного проданного колла 2000 рублей + 51 рубль дивиденды. Получается на акцию дивиденд 71 рубль — налоги. Еще осталась премия 500рублей, можно дождаться до обнуления( возможного) в декабре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал