SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrDrJOKER

Частный фонд

- 19 декабря 2012, 10:45

- |

Допустим, я хочу создать частный фонд, чтобы обслуживать инвестиционные интересы 1 крупного клиента (от $10 млн).

Рынки — все.

Ряд вопросов:

0. есть ли потребность создавать управляющую компанию или фонд в этом случае?

1. наиболее подходящая организационно-правовая форма создаваемой управляющей компании?

2. наиболее подходящая форма фонда?

3. наиболее подходящий брокер для работы на глобальных рынках?

4. как юридически выстраиваются денежные отношения с инвестором?

Рынки — все.

Ряд вопросов:

0. есть ли потребность создавать управляющую компанию или фонд в этом случае?

1. наиболее подходящая организационно-правовая форма создаваемой управляющей компании?

2. наиболее подходящая форма фонда?

3. наиболее подходящий брокер для работы на глобальных рынках?

4. как юридически выстраиваются денежные отношения с инвестором?

- комментировать

- ★53

- Комментарии ( 169 )

Белый лебедь. продолжение...

- 18 декабря 2012, 22:48

- |

Скоро Новый год, обычно в это время принято подводить итоги и строить планы на будущее. В принципе, всё верно, всё циклично, это естественный порядок природы, за зимой приходит весна...

Вот и я этим попытаюсь заняться сегодня. Только подведу итоги не года, а целых 7 лет. Именно столько я занимаюсь инвестициями. Много это или мало? По ощущениям это целая вечность.

Начинал я с ПИФов в конце 2005 года, начало было довольно успешное, рынок в 2006 году рос. 2007 год уже не так радовал, и к августу 2007 года начал напрямую инвестировать в российские акции на ММВБ. Перед этим успел поучаствовать в «народном» IPO ВТБ. Через сколько ошибок пришлось пройтись, да уж...

Жил тогда я в небольшом сибирском городке, и тогда была большая проблема с интернетом, с одним провайдером Сибирьтелекомом (нужен был городской телефон для подключения) проще было через спутниковую тарелку + БиЛайн (обратный сигнал) торговать. И заключение брокерского договора с БКС тоже целая история была. У БКС был агент в Кемерово, а я жил городе Белово в 100 км от Кемерово и в 300 км от Новосибирска, и мы всё сделали через сканы по электронке и по почте оригиналы отправил — открыл брокерский счет без одного появления у брокера, деньги перевел банковским переводом. Супер!

( Читать дальше )

Корреляция между СП500 и деривативами банков

- 17 декабря 2012, 14:41

- |

Если она есть, то впереди нас ждет хороший обвал фондового рынка США.

на рисунке видно, что СП500 запаздывает за Банковскими деривативами на 28 недель. Опережающий индикатор?

на рисунке видно, что СП500 запаздывает за Банковскими деривативами на 28 недель. Опережающий индикатор?

Разобрался с сахаром, нашёл причину падения на 15%

- 14 декабря 2012, 09:53

- |

Разобрался с сахаром! На западных биржах с сахаром ничего не произошло, он торгуется внутри обычного диапазона у его нижней границы, а у нас вдруг упал на 15% ни с того, ни с сего. Оказалось, всему виной экспирация на западных биржах. Ранее наш фьючерс на сахар считался по декабрьскому фьючерсу сахара на лондонской бирже, а вчера или позавчера перешёл на мартовский контракт, а они сильно отличаются в цене. Вот мы и упали, при том, что в мире с сахаром ничего не случилось. Всё оказалось просто. В следующий раз надо этот вариант просчитывать и готовиться к нему заранее (через три месяца или полгода), это хороший вариант заработать на прогнозируемом движении (изучаем западные фьючерсы, время эспирации и размер беквордации).

Отсюда вывод, ждать особого роста котировок сахара пока не стоит, остаёмся на достигнутых уровнях. Век живи, век учись.

Отсюда вывод, ждать особого роста котировок сахара пока не стоит, остаёмся на достигнутых уровнях. Век живи, век учись.

Как торговать стохастический диапазон

- 13 декабря 2012, 14:18

- |

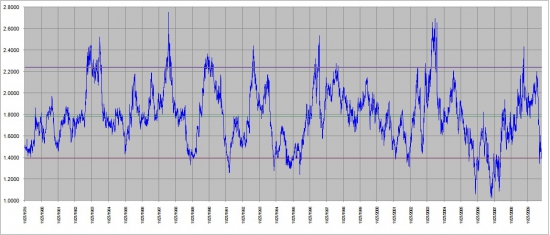

Обычная картинка в арбитраже имеет примерно такой вид:

На каком тайм-фрейме – не принципиально. Она может быть как бесконечно устойчивой во времени, так и иметь локальный характер. Во втором случае арбитраж сводится к тому, чтобы нарезать в диапазонной торговле прибыли больше, чем потерять впоследствии на сдвиге диапазона или того хуже на трендовом выносе из него.

Так или иначе, пока стохастический диапазон держится, его можно контр-трендово работать.

Возникает вопрос об оптимальной стратегии такой контр-трендовой торговли.

Стандартный подход, используемый почти всеми арбитражерами, – пирамида сделок. Когда по мере отклонения от средней позиция наращивается с каким-то ценовым шагом. Обратное закрытие позиции может быть как таким же пошаговым, так и сразу всего объема в районе средней диапазона (назовем это статистическим нулем).

( Читать дальше )

На каком тайм-фрейме – не принципиально. Она может быть как бесконечно устойчивой во времени, так и иметь локальный характер. Во втором случае арбитраж сводится к тому, чтобы нарезать в диапазонной торговле прибыли больше, чем потерять впоследствии на сдвиге диапазона или того хуже на трендовом выносе из него.

Так или иначе, пока стохастический диапазон держится, его можно контр-трендово работать.

Возникает вопрос об оптимальной стратегии такой контр-трендовой торговли.

Стандартный подход, используемый почти всеми арбитражерами, – пирамида сделок. Когда по мере отклонения от средней позиция наращивается с каким-то ценовым шагом. Обратное закрытие позиции может быть как таким же пошаговым, так и сразу всего объема в районе средней диапазона (назовем это статистическим нулем).

( Читать дальше )

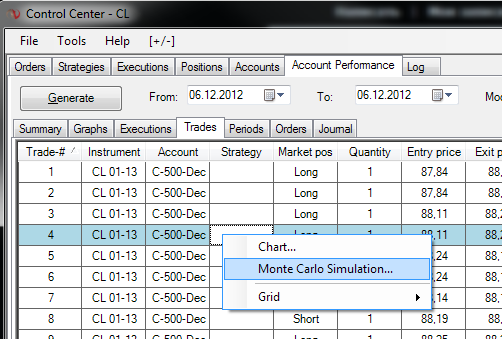

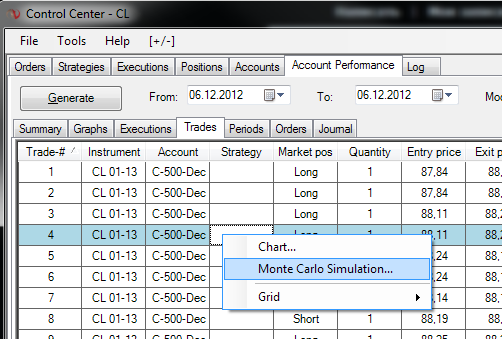

Монте-Карло симуляция в Ниндзе Трейдере

- 12 декабря 2012, 19:11

- |

Расскажу про небольшую приблуду, которая имеется в терминале Ninja Trader. Называется «Монте-Карло симуляция» или «Monte Carlo simulation». Смысл приблуды — взять ваши трейды, и случайным образом эмулировать результаты вашей торговли фигову тучу раз — чтобы посмотреть: если вы ничего не будете менять в своей торовле — с какой вероятностью вы получите какой результат за определенное количество трейдов.

Приблуда прячется в отчетах: бектест, оптимизация, walk-forward и результаты торговли. Туда и отправимся.

Тыкаем в любую строчку отчета правой конопкой мыши:

Выбираем параметры:

( Читать дальше )

Приблуда прячется в отчетах: бектест, оптимизация, walk-forward и результаты торговли. Туда и отправимся.

Тыкаем в любую строчку отчета правой конопкой мыши:

Выбираем параметры:

( Читать дальше )

Хеджирование рисков улыбки

- 11 декабря 2012, 18:53

- |

Привет

Всегда торгуя опционами мы несём на себе несколько экзотических рисков, которые не учтены в стандартном наборе греков(дельта, гамма, вега, тета, ро). Такие как:

-риск уменьшения/увеличения skew(vanna). Этот параметр в стохастических моделях учитывает корелляцию базвого актива и волатильности.

-риск уменьшения/увеличения curve улыбки(насколько улыбка сильно «улыбается»)(volga)

-риск горизонтального(параллельно) сдвига улыбки(особенно важен тем кто активно торгует под экспирацию). Выводится через модифицированную дельту. К блэковской дельте(dBs/dS) добавляется (DBs/dsigma(vol))*(dsigma(param)/dS).

Подобрать все эти параметры очень удобно и не сложно через модель sabr. Матлаб в помощь.

Если использовать эти параметры в торговле опционами хедж будет более аккуратным. Если кто торгует просто спреды, то тому наверно всё это до лампочки и это правильно. Но если кто-то использует более сложные вещи(маркет-мейкинг к примеру), то тому данная вещь будет наверняка интересна.

Всегда торгуя опционами мы несём на себе несколько экзотических рисков, которые не учтены в стандартном наборе греков(дельта, гамма, вега, тета, ро). Такие как:

-риск уменьшения/увеличения skew(vanna). Этот параметр в стохастических моделях учитывает корелляцию базвого актива и волатильности.

-риск уменьшения/увеличения curve улыбки(насколько улыбка сильно «улыбается»)(volga)

-риск горизонтального(параллельно) сдвига улыбки(особенно важен тем кто активно торгует под экспирацию). Выводится через модифицированную дельту. К блэковской дельте(dBs/dS) добавляется (DBs/dsigma(vol))*(dsigma(param)/dS).

Подобрать все эти параметры очень удобно и не сложно через модель sabr. Матлаб в помощь.

Если использовать эти параметры в торговле опционами хедж будет более аккуратным. Если кто торгует просто спреды, то тому наверно всё это до лампочки и это правильно. Но если кто-то использует более сложные вещи(маркет-мейкинг к примеру), то тому данная вещь будет наверняка интересна.

Граали уходящего года

- 04 декабря 2012, 13:16

- |

Наверное, никаких граалей не существует и все торгуют давно изобретенные идеи…

а все новое — хорошо забытое старое.

При этом каждый раз, когда наталкиваешься на идею, близкую тебе в данный момент, обостренно воспринимаешь ее или как подтверждение твоих суждений или как откровение. Видимо, таково общее свойство человеческого разума.

Такими подтверждениями/откровениями в уходящем году для меня были 2 события(в хронологическом порядке):

1. Интервью Н.Талеба в Цюрихе, где он сравнивает устойчивость и эффективность системы из одного эффективного слона и множества мелких животных.

Ценность этого выступления для меня заключалась в том, что он обобщил на разнородных примерах идею, которая была придумана мной для управления позой/рисками на опционах. Давно в планах написать про это развернутый пост с картинками. Буду рад, если кто-то опередит меня и появится возможность сравнить методики, выводы и картинки.

( Читать дальше )

а все новое — хорошо забытое старое.

При этом каждый раз, когда наталкиваешься на идею, близкую тебе в данный момент, обостренно воспринимаешь ее или как подтверждение твоих суждений или как откровение. Видимо, таково общее свойство человеческого разума.

Такими подтверждениями/откровениями в уходящем году для меня были 2 события(в хронологическом порядке):

1. Интервью Н.Талеба в Цюрихе, где он сравнивает устойчивость и эффективность системы из одного эффективного слона и множества мелких животных.

Ценность этого выступления для меня заключалась в том, что он обобщил на разнородных примерах идею, которая была придумана мной для управления позой/рисками на опционах. Давно в планах написать про это развернутый пост с картинками. Буду рад, если кто-то опередит меня и появится возможность сравнить методики, выводы и картинки.

( Читать дальше )

Запись вебинара: Датамайнинг: кластерный анализ

- 02 декабря 2012, 13:29

- |

Записывайтесь на мой курс по написанию торговых роботов с нуля:

http://ya-marsel.livejournal.com/353979.html

Недельные календари

- 01 декабря 2012, 18:10

- |

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.Чтобы построить календарный спрэд необходимо продать опцион с близкой датой экспирации и купить такого же типа на том же страйке с более далёкой датой исполнения.

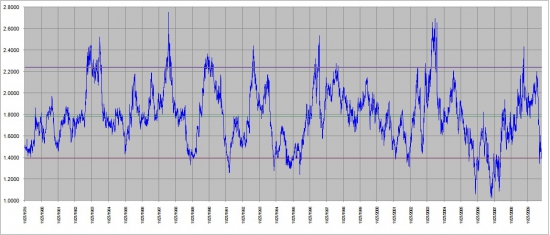

Почему именно тогда? Потому что одним из необходимых условий для торговли календарными спрэдами является наличие волатильности. Это, кстати, идет в разрез с утверждениями в книгах, что календарные спрэды необходимо строить в период низкой волатильности.

Почему именно недельные? Во-первых, волатильность недельных опционов вовремя волатильного рынка, как правило, выше, чем у месячных или двухмесячных опционов. Во-вторых, так как они недельные, то временной распад происходит очень быстро.

Если посмотреть на график широкого индекса S&P 500 и его волатильность, то заметим, что волатильность поднялась где-то на 42-43 неделях выше 17%:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал