Избранное трейдера ООО Магистраль

Если вы все еще не купили Яндекс, то мы идем к вам

- 29 октября 2024, 13:45

- |

ЕСЛИ ВЫ ВСЕ ЕЩЕ НЕ КУПИЛИ ЯНДЕКС, ТО МЫ ИДЕМ К ВАМ!

Где ж это видано, чтоб IT-гигант стоил достаточно дешево, да еще рос на более 35% в год? Вот об этом сегодня и поговорим.

📈 Результаты III квартала (г/г):

— Консолидированная выручка выросла на 36% — до 276,8 млрд руб.

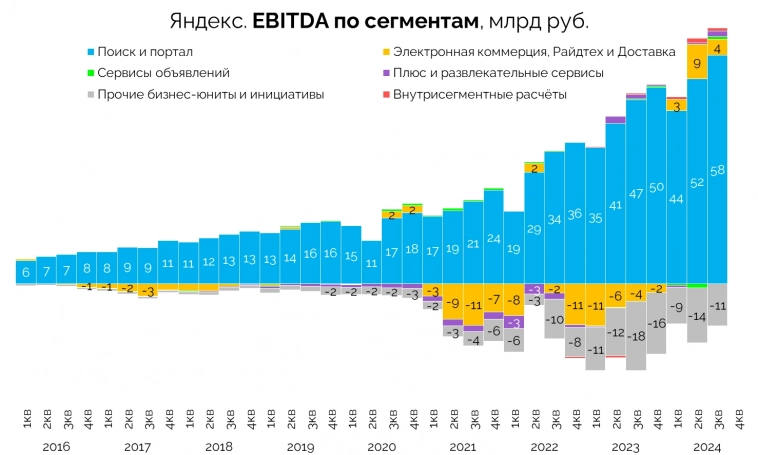

— EBITDA прибавила 66% — до 54,7 млрд руб.

— Скорр. чистая прибыль увеличилась на 118% — до 25,1 млрд руб.

☝️ Маржинальность по EBITDA достигла 19,8% против 16,1% годом ранее. Спасибо уходу иностранных конкурентов и росту бизнеса.

Самый прибыльный сегмент — «Поиск и портал». Он прибавил по выручке 26%. Выручка «Райдтеха» прибавила около 32%. Порадовали также «Плюс» и «Сервисы объявлений». Их EBITDA положительна. E-com и прочие сервисы пока убыточны.

👉 Даже при положительном свободном денежном потоке Яндекс нарастил общий долг на 52 млрд руб. — до 266 млрд руб. ND/EBITDA = 0,8х — здесь без изменений.

Не забыли порадовать акциями руководство компании. В III квартале вознаграждение составило дополнительно 17,7 млрд руб. Средневзвешенное количество акций выросло на 4,5% — до 385,2 млн шт.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Олег Кузьмичев вывел на чистую воду Элвиса Марламова и Элвис во всём сознался: какие секреты были раскрыты на конференции Смартлаба?

- 29 октября 2024, 12:53

- |

🧊 535 тыс в блоке или нелегкая судьба инвестора из России

- 29 октября 2024, 08:58

- |

Последние два года я редко пишу о замороженной части Собственного Пенсионного Фонда, однако недавно завершился второй этап обмена заблокированными активами, и считаю необходимым сделать небольшую заметку о том, как прошла реализация Указа №844.

Сначала посмотрим на общую картину:

За два этапа из общего числа заявок российских инвесторов на сумму 35,3 млрд ₽, нерезидентами было выкуплено 10,64 млрд ₽ или около 30% от общей суммы замороженных активов, обмениваемых в рамках данного указа.

На первый взгляд не все так плачевно, ведь почти треть заявок исполнилась, НО эта треть заявок из лимитированного обмена, ограниченного планкой в 100к на человека.

Если же брать в сравнении со всем объемом заблокированных бумаг частных инвесторов, выкупить удалось, внимание, около 0,7% от общего числа средств!

На этом моменте становится понятно, чтобы хоть как-то изменить ситуацию в лучшую сторону, регуляторам необходимо искать новые механизмы решения этой проблемы.

( Читать дальше )

Управляющие либо вообще не понимают в рынке, либо льют в уши новичкам про инвестиции

- 29 октября 2024, 03:38

- |

что ниже 2600 — это ЗОНА покупок © В. И. Орловский.

Вы когда-нибудь от них слышали слово «продавать»?

А ещё один мой товарищ сказал что вы х… ней занимаетесь, то каким то интрадеем, то ловите развороты, купил-продал потерял и т.п., а я тут сижу и смотрю как купоны с дивами приходят.

После долгого тяжелого веселого разговора выяснилось что своих денег у этих товарищей НУЛЬ, занимаются покупками облигаций и денежных фондов для чужих людей. Мол зачем дергаться. Дескать на попе надо сидеть ровно и не рисковать!

( Читать дальше )

Генеральный директор BLACKROCK ЛАРРИ ФИНК: «РОЛЬ КРИПТОВАЛЮТЫ — ОЦИФРОВАТЬ ЗОЛОТО!»

- 29 октября 2024, 01:02

- |

НАЛОГ НА ВКЛАДЫ. Сколько и с кого возьмут при ключевой ставке 21%?

- 28 октября 2024, 18:15

- |

ЦБ снова поднял ключевую ставку — до 21%. В связи с этим два важных изменения:

- От налога будет освобождено дополнительно еще 20 тыс. руб. дохода. Необлагаемая сумма дохода увеличилась до 210 тыс. руб.

- Скорее всего это окончательное изменение в этом году. ЦБ назначил следующее заседание по ключевой ставке на 20 декабря. Даже если будет очередное повышение, оно не коснется доходов по вкладам за этот год, так как в расчет берется ключевая ставка на 1 число месяца, то есть на 1 декабря.

В общем, если не будет форс-мажора в виде внеочередного заседания Центробанка, в этом году по налогам на вклады все уже ясно. Можно строить стратегии на конец года. Об этом будет отдельный пост.

Расскажу подробнее 👇

Как начисляется налог на вклады?

- На проценты по вкладам и накопительным счетам, полученным в предыдущем году. Вклады и счета во всех банках суммируются для одного человека. То есть в 2025 году заплатим налоги на доходы по вкладам, закрытым в течение 2024 года.

- Налоговая сама все посчитает и пришлет уведомление заказным письмом или через личный кабинет налогоплательщика до 1 ноября — вместе с уведомлением о налоге на жилье, землю или автомобиль. Налог надо заплатить до 1 декабря.

( Читать дальше )

Сижу на 2-х стульях, чтобы делать 96 млн в год на маркетплейсах

- 28 октября 2024, 17:50

- |

Меня зовут Никита, мне 33 года, и я произвожу стулья.

Слева герой Ильфа и Петрова ломает стул с потенциальным кладом, справа я ломаю стул конкурента

В 2024-м искать сокровище в стульях – дело довольно бесполезное, поэтому я решил добыть богатство, продавая стулья на маркетплейсах.

Я по-честному расскажу, что сегодня такое торговля на этих ваших маркетплейсах для производителя. Я из Екатеринбурга, и, да, это не Рио-де-Жанейро.

Пристегните ремни, командовать парадом буду я!

Автор разглашает все цифры исключительно в научно‑популярных целях, а «серые» схемы дает, чтобы помочь маркетплейсам найти уязвимые места в своей системе.

Юристам корпораций Озон и Вайлдберриз

ДИСКЛЕЙМЕР: Статья написана для блога на основе интервью с основателем производства стульев, который захотел быть анонимным, чтобы описанные способы недобросовестной конкуренции не применили на него за их публичное разглашение.

Маркетплейсы произвели революцию товарного бизнеса. Больше никто не боится покупать в интернете прямо с видосика блогера, а купленный чехольчик для мобильника через 2 дня привезут в соседний дом. Но все ли так однозначно?

( Читать дальше )

Конфа Смартлаба - Москва - отзыв натуралиста

- 28 октября 2024, 17:18

- |

Начну с погоды — планируя поездку ожидал снег, ветер, бури и грозы, отсутствие листвы на деревьях, тоску и уныние. По факту всё оказалось наоборот: по утрам солнышко, почти нет ветра, почти тепло, и самое главное — золотая озень! В этом году она задержалась на 2 недели!

( Читать дальше )

Сессия экономистов на Смартлаб конф

- 28 октября 2024, 16:43

- |

Сессия экономистов:

— не ждите снижения ставки в следующем году (жесткий сценарий)

— ставки 22-23 будет достаточно для обуздания инфляции

— ждем 22 ставку в декабре

— рубль может и укрепиться в следующем году, будет продажа валюты Минфина из фондов

— рост кредитования населения остановилось

— замедления экономики в следующем году все компании почувствуют

— ставка 23 возможна в следующем году

— при хорошем сценарии на конец следующего года ставка будет 17-18

— цб может начать снижать ставки когда в финансовой системе начнутся проблемы и некоторые банки начнут приходить за капитализацией

— пока нет никаких предпосылок, что высокая ставка приведет к коллапсу финансовой системы

— компании, которые не рефинансируют свои долги будут в зоне риска дефолта

— льготные кредиты понимают реальную ключевую ставку на 1,5%

— если Минфин начнёт выпускать флоатеры, то можно будет покупать фикс

Телега: t.me/whiteinvestor1

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал