Избранное трейдера dakue

Какие компании советует покупать А. Дамодаран?

- 23 апреля 2025, 14:56

- |

Прочитал книгу «Невидимая стоимость» А. Дамодарана.

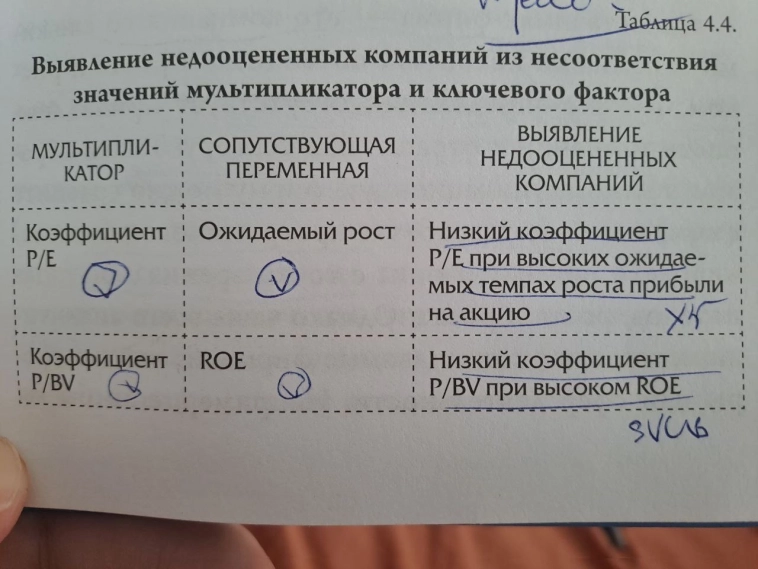

Самая интересная мысль для меня — как найти недооцененные компании через мультипликатор + сопутствующую переменную.

Вот 3 типа компаний, которые рекомендует покупать Дамодаран.

1️⃣ Низкий коэффициент P/E при высоких ожидаемых темпах роста прибыли на акцию.

Это же коэффициент PEG (P/E деленный на темпы роста). Чем ниже, тем лучше. Вот, например:

PEG Ленты 2025 = 4,98 / 18 = 0,28

PEG Хендерсона 2025 = 6,38 / 19 = 0,34

PEG Ленты меньше, значит, она интереснее.

2️⃣Низкий коэффициент P/BV при высоком ROE (для финсектора).

На мой взгляд, особенно интересно найти компанию, которая дешево оценивается по P/BV при среднем высоком ROE. Возможно, у этой компании ROE временно стал ниже, поэтому она подешевела по P/BV. И это возможность.

При текущей оценке подходит под критерии Совкомбанк.

3️⃣ Низкий коэффициент EV/EBITDA с низкими потребностями в реинвестировании (CAPEX).

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 12 )

Как выявить эмитента голодранца?

- 01 апреля 2025, 16:56

- |

Как выбрать эмитента облигации. Глава V.

Зная, что некоторые холдинги, для финансирования группы, создают компании по привлечению денег с переносом финансовых рисков на инвестора, попробуем вычислить такие конторы по индивидуальной отчётности компании.

Напоминание.

- Признаки надвигающегося банкротства можно определить только по индивидуальной отчётности.

- За возврат долга отвечает тот, кому вы занимаете, а не третьи лица, которым отдаёт ваши деньги эмитент.

Как выявить эмитента под займы?

Анализ будем проводить по бухгалтерскому балансу используя следующий алгоритм.

- Анализ строки баланса 1170 – Финансовые вложения

- Анализ строки баланса 1240 – Финансовые вложения (за исключением денежных эквивалентов)

- Анализ строки ОФР 2110 – Выручка

- Анализ строки ОФР 2310 – Доходы от участия в других организациях

- Анализ строки ОФР 2320 – Проценты к получению

- Анализ строки ОФР 2400 – Чистая прибыль

Финансовые вложения подразумевают, что эмитент держит эти средства в чём-то из ниже перечисленного:

( Читать дальше )

Как перейти от теории к практике в опционах: пошаговый план

- 28 марта 2025, 19:31

- |

Я занимаюсь опционами уже 9 лет, и если бы я изначально действовал по-другому, то избежал бы многих ошибок, лишнего стресса и ненужных переживаний.

В этой статье я расскажу, как бы я строил своё обучение, имея текущий опыт.

Уверен, это будет полезно тем, кто только начинает или продолжает разбираться в опционах. Ну а остальным, возможно, будет просто интересно.

Поехали.

Опционы кажутся сложными, пока они остаются теорией. Но как только начинаешь применять знания в реальной торговле, приходит понимание. И тут важно не бросаться в омут с головой, а идти постепенно, контролируя риски.

Разберем, какие шаги помогут плавно перейти от изучения к практике без лишнего стресса и потерь.

Шаг 1. Разобраться с базовыми понятиями.

Если опционы пока кажутся непонятной магией, значит, не хватает основ. Вот минимум, который нужно освоить:

- Основы: что такое опционы (коллы и путы) и чем они отличаются от линейных инструментов. Важно понять их нелинейность.

- Ценообразование: от чего зависит цена опциона и как она меняется во времени.

( Читать дальше )

Лучшие книги, прочитанные мною за прошлые годы

- 23 марта 2025, 10:24

- |

В декабре я сделал подборку книг, прочитанных мною в 2024 году — к моему удивлению, этот пост стал самым популярным за всю историю канала :)

А раз у меня такая читающая аудитория, то я решил расширить эту подборку — на этот раз в нее войдут лучшие книги, прочитанные мною за прошлые годы. Постарался вспомнить не самое очевидное, чтобы не нагружать вас «попсовыми» авторами.

✅ По финансам и инвестициям:

📚 Ха Джун Чанг — «Съедобная экономика». Если вас клонит в сон от скучных учебников, то эта книга именно для вас. В ней соединены экономика, финансы и кулинария — шикарное комбо, которое нельзя читать на пустой желудок.

📚 Уильям Данко — «Мой сосед — миллионер». Во многом эта книга уже устарела, да и описывает она только американские реалии. Я включил ее сюда только из-за главы о том, как привить своим детям понимание ценности денег.

📚 Арсагера — «Заметки в инвестировании». Лучшее издание о реалиях российского фондового рынка. При этом у него удобная структура — каждый может выбрать раздел по своему уровню знаний (от новичка до профи).

( Читать дальше )

Фундаментальный анализ акций или “как выбрать недооцененные компании”?

- 21 марта 2025, 12:23

- |

Фундаментальный анализ – это основа долгосрочного инвестирования, которая позволяет определить справедливую стоимость компании и принять взвешенное решение о покупке ее акций. В отличие от технического анализа, который фокусируется на графиках и паттернах, фундаментальный анализ рассматривает финансовые показатели, бизнес-модель, конкурентное позиционирование и макроэкономические тренды.

На текущем рынке многие инвесторы ищут недооцененные компании, способные показать опережающий рост в долгосрочной перспективе. Однако недооцененность — это не просто низкий коэффициент P/E или временная просадка котировок. Важно понимать, насколько оправдана низкая оценка и есть ли у компании потенциал для роста.

Разберем ключевые этапы фундаментального анализа, на которые стоит обратить внимание при поиске недооцененных акций.

Анализ финансовых показателей: что говорит бухгалтерия?

Первое, с чего начинается фундаментальный анализ — финансовая отчетность компании. Здесь важно оценить:

( Читать дальше )

Метод Баффета. Выбираем лучшие акции

- 21 марта 2025, 10:31

- |

Фигура Баффета знакома каждому инвестору, ведь его метод уже больше 80 лет дает отличные результаты.

У него довольно сложная стратегия, которую простому смертному невозможно повторить. Но если взять его основные принципы, то получится вполне «повторяемый» метод — выбирайте рентабельные компании с хорошим управлением и по низким ценам.

При этом нельзя сваливать все в одну кучу, ведь у каждого сектора свои особенности — и те же нефтяники просто не могут быть рентабельнее IT-компаний. Поэтому нужно сравнивать компании по отраслям и брать только лидеров.

Итак, в нефтяном секторе самая высокая рентабельность у Роснефти — около 30% по EBITDA. Все остальные заметно ей уступают — у Татнефти этот показатель равен 25%, а у Лукойла — менее 23%.

Среди металлургов лучшей является Северсталь — ее рентабельность достигает почти 30%. Но если добавить сюда цветных собратьев, то у Полюса просто нет конкурентов — у него этот показатель стабильно превышает 70%.

( Читать дальше )

Работает ли стоимость на ММВБ? Обзор исследований.

- 19 марта 2025, 17:28

- |

Переводил знаменитую брошюру Tweedy, Browne о эффективности стоимостного фактора на фондовом рынке и решил посмотреть какие исследования есть по ММВБ.

1. Академические исследования

a. Работы Высшей школы экономики (ВШЭ)

- Исследование: «Стоимостные стратегии на развивающихся рынках: пример России» (авторы: Иванов, Петров, 2018).

- Методология: Анализ данных за 2005–2017 гг. по акциям из индекса ММВБ. Сравнение портфелей с низкими P/E, P/B и высокой дивидендной доходностью.

- Выводы:

- Стратегия с низким P/B принесла среднегодовую доходность 15% против 10% у рыночного индекса.

- Дивидендные стратегии показали устойчивость в периоды низких цен на нефть.

- Ограничения: Эффективность снижалась в периоды геополитических кризисов (2014–2015).

b. Исследование РАНХиГС

- Тема: «Факторные модели на российском рынке акций» (2020).

- Методология: Тестирование многофакторных моделей (стоимость, моментум, качество) на данных 2010–2019 гг.

( Читать дальше )

💡 Взлом ТА! Грааль на века! Имба! Разбор самого...

- 14 марта 2025, 12:25

- |

⎘ Teletype-версия

⎘ Instant View

Мой предыдущий пост был просто затравочкой для сегодняшнего:

«Я ни в коем случае не призываю использовать эти фигуры и прочие комбинации в торговле. Я за то, чтобы выкинуть их на помойку истории и использовать принцип, который в них заложен».

Итак, поехали...

Паттерн «голова и плечи» (ГиП) не нуждается в разбивке на составные элементы. Всё уже есть в названии 😀 Начнём по порядку.

( Читать дальше )

Стоимостное инвестирование / Мультипликаторы

- 03 марта 2025, 21:11

- |

🤡 Считается, что можно не вникать в фундаментальный анализ деятельности компании, не учитывать новостной фон и т.д. Достаточно взглянуть на мультипликаторы, и сразу станет понятно, какая компания является недооцененной.

📍 На самом деле это не так. Большинство мультипликаторов это индикативные данные, которые нужно «просто иметь ввиду». Например, рынок РФ традиционно считается недооцененным и часть компаний торгуется ниже балансовой стоимости. Но никто ведь не бежит продавать все свои квартиры, чтобы купить условный ВТБ.

📍 При принятии решения о покупке, я руководствуюсь немного другими данными. Насколько у компании растет выручка и чистая прибыль, как компания относится к миноритариям в плане раскрытия информации и выплаты дивидендов. Перспективная ли это компания, есть ли восходящий тренд в стоимости акций и т.д.

Но разбираться в мультипликаторах все-равно нужно. Давайте рассмотрим наиболее популярные.

❌ Сначала те, на которые я не обращаю внимания, при покупке акций. Индикативные.

( Читать дальше )

На что смотреть при анализе рентабельности компании?

- 16 февраля 2025, 20:09

- |

Рентабельность — это экономический показатель, который позволяет оценить, насколько эффективно компания использует свои ресурсы и возможности.

Этот показатель крайне важен, так как помогает оценить отдачу от активов бизнеса, реальную доходность и, самое главное, сравнить эффективность работы с конкурентами.

❗️Рентабельность следует сравнивать только с компаниями из одной отрасли. Сопоставлять, например, Газпром и Магнит, в корне неверно. Однако сравнение Роснефти и Лукойла будет корректным.

Виды рентабельности

Чаще всего используют четыре вида рентабельности:

✔️Рентабельность продаж (ROS)

✔️Рентабельность по EBITDA (EBITDA margin)

✔️Рентабельность активов (ROA)

✔️Рентабельность собственного капитала (ROE)

Рассмотрим каждый из них подробнее.

Рентабельность продаж (ROS)

Этот показатель отражает, какую прибыль получает компания с каждого рубля проданной продукции.

Существует два способа расчета ROS:

1. Через чистую прибыль

2. Через прибыль до вычета налогов и процентов (EBIT)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал