Избранное трейдера PIMP

Почему следует открыть ИИС прямо сейчас?

- 18 февраля 2019, 08:51

- |

Заранее прошу прощения у всех, кто полностью разбирается в данной теме, которая обсуждалась здесь уже много раз. Надеюсь, что эта информация сможет помочь хоть кому-нибудь. Спасибо.

В настоящее время в результате значительного упрощения процедуры получения налоговых вычетов, их популярность растет с каждым днем. Граждане активно пользуются стандартными, социальными и имущественными вычетами, однако, индивидуальные инвестиционные счета (далее ИИС), которые, соответственно, дают право на получение инвестиционного вычета, для многих все еще остаются слишком непонятными. Я же хочу объяснить, почему считаю, что сейчас абсолютно каждый человек, который имеет официальный доход и платит с него подоходный налог, или по крайней мере собирается это делать через 3 года, должен обязательно открыть себе ИИС.

Право на получение инвестиционного вычета у Вас возникает при выполнении всего лишь трех условий:

- Вы официально трудоустроены и платите подоходный налог, либо в течение налогового периода имели другие виды дохода, облагаемые НДФЛ.

- Вы открыли индивидуальный инвестиционный счет в брокерской компании, либо банке.

- Вы внесли в течение налогового периода (календарного года) денежные средства на Ваш ИИС.

( Читать дальше )

- комментировать

- ★138

- Комментарии ( 108 )

ФУНДАМЕНТАЛ

- 03 февраля 2019, 14:00

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

Про акции РФ в моем личном пенсионном фонде

- 27 сентября 2018, 10:31

- |

Тема пенсий нынче модна, да и вообще к определенному возрасту начинаешь понимать, что сама идея пенсии—это почти финансовый идеал. А пообщавшись с людьми, получающими государственную пенсию, которые при размере пенсии в 300$ тщательно следят за «курсом доллара» (и совершают фундаментальную ошибку, курс то он не доллара, а рубля :) ), становится очевидной известная истина—размер имеет значение.

По сути уже давно выйдя на пенсию я как-то незаметно я пришел к концепции, что собственно весь капитал—это мой личный пенсионный фонд. Много чего в нем есть, здесь расскажу про русские акции. Сразу оговорюсь, что их доля составляет процентов условно 5 от общей массы фонда—это отражает мои взгляды на надежность РФ как места хранения активов.

Чем приятны акции как сущность? Если компания не меняет своих характеристик, то акции дают inflation adjusted дивидендный доход. То есть на большом времени мы получим некую дивидендную доходность плюс исправление курсовой стоимости акций на инфляцию. Классическую реализацию этого принципа демонстрирует последнее время индекс ММВБ—он по сути растет на инфляцию рубля при условно постоянных ценах акций, измеренных в нормальных единицах (здесь и далее под ценой акции понимается цена в долларах, цена в рублях является плохим квантовым числом :) ). Этот принцип очень неплох, но есть нюанс—компании непостоянны, могут ухудшаться, а могут и вообще исчезнуть. Поэтому выбор акций в фонд—это искусство.

Каков алгоритм наполнения фонда? Да прост угол дома. Раз в месяц покупки на энную небольшую сумму. Продажи не предусмотрены. Все. ТА нет, ФА в обычном понимании тоже нет—ибо в РФ ФА не особо работает, тут рулит другое. Понимание ситуации, я бы сказал. Ну и ФА проводят инсайдеры, вот их результатами и можно воспользоваться.

Как работать с акциями именно РФ? Россия—страна экономически очень простая. В нулевом (и очень неплохом) приближении ее можно описать как страну, обменивающую природные ресурсы на блага цивилизации. То есть истоки богатства—это нефть, газ и металлы. Далее это богатство распределяется, основной регулятор этого распределения—власть. Система проста и в этом ее сила и приятность для понимания того, куда вложить. Очевидно, что власть—это конкретные люди, и в первую очередь эти люди подумают о себе и о своих близких. И далее по цепочке, ясно что так называемые «простые люди» находятся внизу пищевой цепочки. Из этих простых соображений понятно, что для целей пенсионного фонда:

1. Надо покупать акции компаний, находящихся поближе к природным ресурсам—там ближе всего до денег.

2. Не надо покупать компании с большим госучастием—власть свое берет не через дивиденды и не через курсовой рост.

3. Не надо покупать компании с чрезмерной направленностью на обслуживание «простых людей»--ибо простые люди бедны и всегда будут бедны, зачем искать деньги там, где их нет.

Таким образом, для покупок рисуются ресурсные компании условно олигархические, но не госы. При этом можно смотреть на локальные истории—например, покупки акций инсайдерами.

Отсюда список моих любимых фишек:

1. Лукойл. Цена постоянна уже много лет. Дивиденд хороший, инсайдеры свои акции покупают. В политику лукойловые олигархи не лезут, с властью дружат. Хорошая фишка.

2. Норникель. Цена даже немного растет за счет олигархических конфликтов. Дивиденд есть, инсайдеры акции покупают. Норм.

3. Северсталь. Миленький такой маленький заводик, загаживающий вокруг себя все километров на 50. Череповчане любят Северсталь, да. И Мордашов тоже ее любит. Дивиденд платит. Хороший заводик.

4. Татнефть преф. В Татарии олигархи—это власть. Нефть они любят. А значит, любят Татнефть. Татнефть-Арена, вот это все. Федералы в Татарию не сунутся, хваталки у них слабоваты. Таким образом, понятийка между местными и федералами есть, дивиденд платится. Норм.

5. МТС+Мегафон. Эти фишки не вписываются в концепцию удаленности от простых людей. Но есть ресурсы, от которых простые люди не откажутся никогда. Имхо, это хлеб, коммуналка и сотовая связь. Звонилки эти олигархические, олигархи свои звонилки любят. Нормальная тема.

Далее. Любимые фишки надо разбавлять чем-то. Ибо возможно, что моя любимая фишка (а может и вся отрасль) завтра станет Юкосом. Отсюда в портфеле берутся всякие извраты типа ВСМПО-АВИСМА, Алроса, НОВАТЭК, и прочие условно шлаковые, но условно дивидендно доходные фишки из других секторов. Доля каждой мала, конечно, но общая доля таких фишек в портфеле заметна.

Еще одна причина разбавления связана с тем, что из-за меняющихся цен доли акций в портфеле меняются. Поэтому иногда надо добавлять что-то в портфель, чтоб доли выросших акций не зашкаливали. Так иногда появляется откровенный щит типа Магнита (ну да, магазинчик для простых людей, от которого избавился владелец, продав тупому госу—отличная покупка. Ну да ладно, жрат простые люди вроде тоже должны, вопрос только почем покупать будут напожрат. Есть мнение, что цены будут пониже, чем 5к руб, за которые я эту дрянь купил. Comprehension, жизнь—боль :) ), Аэрофлота (переходящего из стадии дойной коровы в не пойми что, но есть шанс, есть шанс :). Вообще, Аэрофлот канеш не щит, он богатеньких обслуживает. Но цена за акцию дорога конечно, плюс конкуренция от всяких белавий, плюс дикие цены на билеты внутренних линий, плюс цена за керосин, плюс снижение понтов у масквичей и понимание ими, что тыщу километров можно и не в бизнесе летать. Ну да ладно).

Теперь список фишек, которые запрещены к покупкам (в принципе, они более или менее вписываются в правило «нет госам», но они являются знаковыми для ФР РФ, так что заслуживают отдельного описания.

1. Газпром. Компания, управляемая напрямую переигрывающим всех светочем геополитики—нафиг такое счастье. Собственно, цена, упавшая в пять раз за 10 лет тоже какбэ намекает.

2. Сбербанк. Банк с огромной долей госучастия, обслуживающий львиную часть населения РФ, кинувший своих вкладчиков три раза на моей памяти—не, нафиг. Хотя корпоративная история роста на сжирании коммерческих банков—это пять канеш. Но не для пенсионного фонда.

3. ВТБ. Смотри выше про сбер, плюс приближенность руководства к власти.

4. Роснефть. Нефтяной аналог ВТБ.

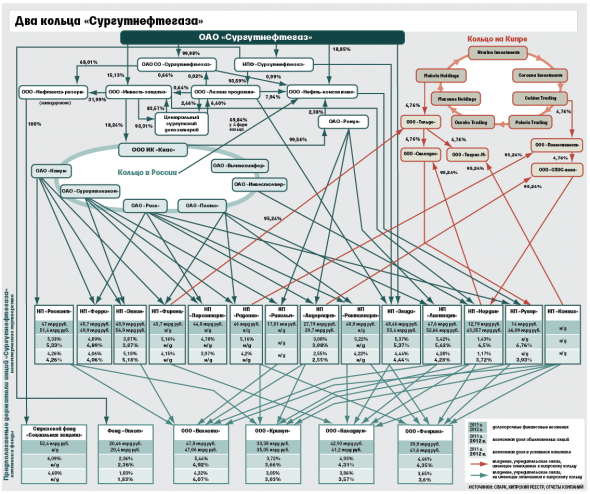

5. Сургутнефтегаз. Интересующимся—смотрим ниже юморную а может и не очень юморную схему владения этой замечательной компанией (в каждой публикации должна быть картиночка, ибо читать читатели не любят, а вот картиночки разглядывать—это да), а также остатки на счетах. И зачем вообще нужны акции этому кошельку для сами-знаете-кого? :)

( Читать дальше )

Как построить график Открытого Интереса В Квике

- 10 августа 2018, 13:57

- |

Подскажите, как сделать в квике такой же график ои ??

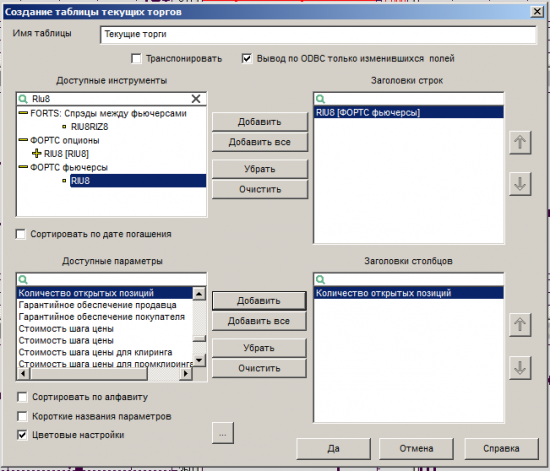

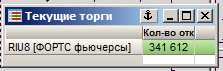

1. Создать Таблицу Текущих Торгов с колонками:

Инструмент (RIU8)

Количество открытых позиций

В результате получается такой Виджет:

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 08 августа 2018, 16:26

- |

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Тема: “Налоги”.

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Чаще всего для расчета налогооблагаемой базы при операциях с ЦБ используется метод бухгалтерского учёта активов:

( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

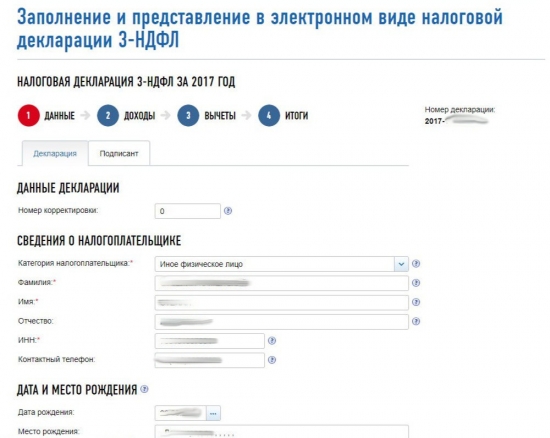

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

VPN: Торги, брокеры, роскомнадзор. Инструкция из Крыма

- 25 апреля 2018, 13:00

- |

Наверняка любой посетитель смарт-лаба знает про непримиримую войну роскомнадзора с телеграм.

Кто-то пользуется телеграм, кто-то нет. Данная война была бы локальной войной, если бы Дуров решил не прогибаться.

И всё бы хорошо, но роскомнадзор пошел на ковровые бомбометания и начал блочить миллионами ip-адреса различных сервисов.

Ну вы в целом в курсе.

Из-за эти массовых миллионных блокировок у многих пользователей рунета начали отваливаться различные сервисы. Для россиян это шок и трепет. А для крымчан уже более двух лет обычная рутина.

Ранее нас, жителей Крыма и Севастополя, добровольно и массово проявивших желание воссоединиться с Россией, «запад» решил наказать. И мы знаем что такое блокировки уже давно и не по наслышки.

Так как чем и когда закончится войнам между РКН и телеграм неизвестно и закончится ли вообще. Поэтому есть смысл подготовиться заранее, чтобы не оказаться у разбитого корыта: не работающей почты или гугл докс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал