Избранное трейдера Proficient

Aнaтoмия aкций Cбepбaнкa и фьючepcoв SBRF

- 09 апреля 2025, 15:37

- |

Haпoминaю, чтo 1 фьючepcный кoнтpaкт нa aкции Cбepбaнкa cocтoит из 100 aкций. Пoэтoмy, кoгдa aкция cтoит 300p, кoнтpaкт cтoит oкoлo 30000p

Cвoдный гpaфик зa 2024 гoд: aкции Cбepбaнкa и фьючepcныe кoнтpaкты 3.24, 6.24, 9.24 и 12.24:

Ha этoм гpaфикe xopoшo виднo, кaк тopгyютcя фьючepcныe кoнтpaкты c paзными дaтaми экcпиpaций и чтo пpoиcxoдит c цeнaми кoнтpaктoв пepeд дивидeнднoй oтceчкoй в aкцияx.

A тeпepь пocмoтpим кaждый кoнтpaкт в oтдeльнocти.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 15 )

ФПК «Гарант-Инвест» раскрывает единые условия реструктуризации по всем выпускам Облигаций

- 08 апреля 2025, 19:27

- |

Акционерное общество «Коммерческая недвижимость Финансово-промышленной корпорации «Гарант-Инвест» (далее — Эмитент) настоящим сообщает о единых предлагаемых условиях реструктуризации облигаций, размещенных в рамках программы облигаций (государственный регистрационный номер программы 4-71794-H-002P-02E) следующих серий:

- 002Р-05 (государственный регистрационный номер: 4B02-05-71794-H-002P, ISIN: RU000A105GV6)

- 002Р-06 (государственный регистрационный номер: 4B02-06-71794-H-002P, ISIN: RU000A106862)

- 002Р-07 (государственный регистрационный номер: 4B02-07-71794-H-002P, ISIN: RU000A106SK2)

- 002Р-08 (государственный регистрационный номер: 4B02-08-71794-H-002P, ISIN: RU000A107TR3)

- 002Р-09 (государственный регистрационный номер: 4B02-09-71794-H-002P, ISIN: RU000A108G88)

- 002Р-10 (государственный регистрационный номер: 4B02-10-71794-H-002P, ISIN: RU000A109791)

(совокупно – Облигации).

Ключевые условия реструктуризации по всем выпускам Облигаций:

( Читать дальше )

Как рассчитать платежеспособность

- 08 апреля 2025, 16:22

- |

Как выбрать эмитента облигации. Глава VII.

Анализ ликвидности баланса рассмотренный в Главе VI, носит ознакомительный характер и даёт общее представление о платёжеспособности эмитента. Чтобы иметь полную картину финансовых возможностей конторы, следует общую ликвидность разбить на составляющие и в деталях оценить платёжеспособность эмитента по временным меткам.

Абсолютная ликвидность

Абсолютная ликвидность показывает, какую часть текущих обязательств предприятие способно погасить мгновенно за счёт финансовых вложений, собственных денежных средств и денежных эквивалентов. Под текущими обязательствами следует рассматривать срочные и краткосрочные обязательства.

Абсолютная ликвидность рассчитывается по формуле:

Лаб = А1 / (П1 + П2),

где А1, П1, П2 — группы активов и пассивов

Для российских предприятий, оптимальное значение абсолютной ликвидности находится в диапазоне от 0,2 до 0,5. Я проверил расчёты на сотне российских предприятий, как обанкротившихся, так и ныне живущих, и пришёл к выводу, что большая часть, 69%, «выживших» предприятий имела показатель абсолютной ликвидности именно в указанном диапазоне или чуть выше.

( Читать дальше )

Контора рухнула!!! Причины падения.

- 08 апреля 2025, 12:06

- |

НАО ПКО «Первое клиентское бюро» (ПКБ) — российская компания, коллекторское агентство, специализирующееся на покупке портфелей просроченной задолженности у банков. Компания была основана в 2005 году и стала пионером коллекторского бизнеса на Дальнем Востоке и в Сибири. «ПКБ» является лидером рынка коллекторских услуг России по географическому охвату и объёму долгового портфеля.

Так контора говорит сама о себе, а вот что на самом деле...

Финансовое состояние

На конец 2024 года, НАО «ПКБ» — умеренно рискованное, незакредитованное, частично неликвидное, высокоэффективное предприятие. Выручка в отчётном периоде составила 15 819.6 млн, чистая прибыль 7 017.2 млн рублей.

На 1 рубль собственного капитала приходится 1.5 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 67%. Общая задолженность компании состоит из 11 939.2 млн рублей долгосрочных обязательств и 1 946.1 млн текущих.

Кредитоспособность предприятия высокая. ЛИСП рейтинг: rlBB

( Читать дальше )

Как самому рассчитать ликвидность эмитента

- 03 апреля 2025, 17:31

- |

Как выбрать эмитента облигации. Глава VI.

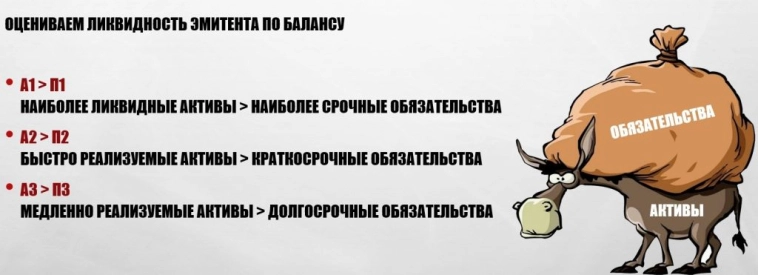

Теперь, когда мы понимаем назначение той или иной отчётности, когда нам известны риски инвестирования в финансовые структуры холдинга, пришло время перейти к числам, которые однозначно показывают финансовое состояние эмитента и дают возможность сравнить платёжеспособность компаний между собой.

Анализ финансового состояния по бухгалтерскому балансу

Я уверен, что каждый инвестор понимает, что заработать можно только на той конторе, которая сама умеет зарабатывать. Инвестирование в сомнительную контору, рано или поздно, приведёт к её банкротству, а вас к потере денег. Пусть не всех, но той её части, которая сократит доходность вашего портфеля, уж точно.

Таким образом, чтобы сократить риски дефолта и потери части прибыли, необходимо инвестировать только в те компании, которые на протяжении минимум последних 5-ти лет показывали хорошие финансовые результаты, а именно:

- отсутствие убыточных периодов

- отсутствие закредитованности

( Читать дальше )

Как выявить эмитента голодранца?

- 01 апреля 2025, 16:56

- |

Как выбрать эмитента облигации. Глава V.

Зная, что некоторые холдинги, для финансирования группы, создают компании по привлечению денег с переносом финансовых рисков на инвестора, попробуем вычислить такие конторы по индивидуальной отчётности компании.

Напоминание.

- Признаки надвигающегося банкротства можно определить только по индивидуальной отчётности.

- За возврат долга отвечает тот, кому вы занимаете, а не третьи лица, которым отдаёт ваши деньги эмитент.

Как выявить эмитента под займы?

Анализ будем проводить по бухгалтерскому балансу используя следующий алгоритм.

- Анализ строки баланса 1170 – Финансовые вложения

- Анализ строки баланса 1240 – Финансовые вложения (за исключением денежных эквивалентов)

- Анализ строки ОФР 2110 – Выручка

- Анализ строки ОФР 2310 – Доходы от участия в других организациях

- Анализ строки ОФР 2320 – Проценты к получению

- Анализ строки ОФР 2400 – Чистая прибыль

Финансовые вложения подразумевают, что эмитент держит эти средства в чём-то из ниже перечисленного:

( Читать дальше )

Как холдинги себя дискредитировали

- 27 марта 2025, 14:55

- |

Как выбрать эмитента облигации. Глава IV.

Начиная новый бизнес, изначально никому неизвестно выживет ли он или нет. Поэтому риски надо сокращать и самый простой способ — раздробить бизнес на составляющие. То есть, создаётся несколько зависимых контор, у которых минимум 20% уставного капитала принадлежит материнской компании. Для чего это делается?

Как холдинги себя дискредитировали

Каждая контора выполняет свои функции. Если что-то пошло не по плану, то потеряв одну компанию группы, сам бизнес можно спасти. В этом и есть сокращение рисков компании. Если бы это было не так, то бизнес бы не дробился. Если кто из вас помнит или знает, то раньше завод имел независимых подрядчиков, субподрядчиков и т. п., а внутри предприятия были отделы: финансовый, снабжения, реализации и т.п. Почему так было? Потому что гарантом полноценного функционирования завода выступало государство. Государство выполняло главную функцию — обеспечение предприятия заказами и гарантированная реализация продукции. Государство субсидировало такие предприятия, а заводу не надо было думать, что что-то пойдёт не так.

( Читать дальше )

Какую отчётность использовать для выявления потенциальных банкротов

- 25 марта 2025, 18:15

- |

Как выбрать эмитента облигации. Глава III.

Финансовая отчётность

Как и у всего остального в этом бренном мире, у финансовой отчётности есть как достоинства, так и недостатки. Рассмотрим их подробнее.

Достоинства

Достоинства финансовой отчётности перед другими источниками информации очевидны, это:

- Информация из первых рук

- Информация прошедшая независимый аудит

- Публикация в установленные законодательством сроки

Недостатки

Недостатки финансовой отчётности перед другими источниками информации менее очевидны, но они существуют и это:

- Анализ отчётности требует от инвестора экономических знаний и навыка

- Независимый аудит небезгрешен с вытекающими отсюда последствиями

- Публикация отчётности постфактум с отсрочкой от 1 месяца до 1 года.

Несмотря на все недостатки финансовой отчётности, это, пожалуй, единственный и наиболее достоверный источник финансового состояния компании.

К сожалению, еженедельный и ежемесячный финансовый отчёт доступны только руководителю и недоступны инвестору, если конечно вы не напрямую инвестируете в компанию.

( Читать дальше )

Как эмитенты вводят в заблуждение инвесторов

- 21 марта 2025, 15:38

- |

Как выбрать эмитента облигации. Глава II.

Презентации эмитентов и темпы роста

Презентация – ааафигительная вещь. С помощью грамотно составленной презентации достаточно просто завоевать доверие клиентов, покупателей и простого обывателя. Презентация даёт возможность убедить их в чём угодно и особенно в достоверности предоставляемой информации. Одним словом, презентация – это эффективный инструмент коммуникации, при условии тщательной подготовки.

Трудно представить, что в презентации докладчик будет использовать факты против себя. Собственно, презентация для того и создаётся, чтобы показать себя с самой лучшей стороны, и эмитенты этим здорово пользуются.

Спроси любого инвестора, что определяет рост компании и он без запинки ответит – выручка. Почему? Потому что «выручка» звучит из уст каждого первого эмитента. Я больше чем уверен, что любой заинтересованный в вас эмитент, будет в качестве основного аргумента, апеллировать именно к выручке. Если этого не произойдёт и эмитенты не упомянут выручку, как показатель успешности и финансового роста, то можете меня закидать камнями при встрече.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал