Избранное трейдера Grigory Saveliev

Где накосячил Яндекс? Накипело: Мои претензии к сервисам Яндекса.

- 09 февраля 2025, 17:51

- |

Мои претензии к сервисам Яндекса.

Я не только акционер Яндекса, но и самый преданный пользователь сервисов Яндекса.

Но хотелось бы, чтобы все их линии были совершенны. Поэтому я решил перечислить все косяки, которые я заметил в сервисах Яндекса.

👎Яндекс.Музыка = всегда отключается во время проигрывания на всех устройствах с Bluetooth. В VK.Музыка такого бага нет.

👎Яндекс.Недвижимость = число объявлений уступает ЦИАНу и Авито.

👎Алиса.PRO — почти ниче не умеет, по сути является голосовым поиском, уступает ChatGPT

👎Яндекс.Диск — не понял как загрузить туда свои старые фотографии, чтобы они были отсортированы по годам и упорядочить по лицам (людям)

👎Кинопоиск — лично мне не хватает канала, где были бы трейлеры фильмов. Плюс убрали раздел с музыкальными клипами. Не хватает старых фильмов в фильмотеке. Приходится юзать VK Video.

👎Яндекс.Pay — непонятно зачем он нужен. В чем преимущество по сравнению с остальными банками?

👎Яндекс.Метрика — сложноватый интерфейс

👎Яндекс Станция Дуо Макс — экран по сути бесполезный

👎Офис (документы) — блин, какой-то стремный, после google docs

👎Auto.ru — такое ощущение что по Питеру объявлений гораздо меньше чем на Авито

👎Яндекс.Такси — почти все майбахи в сервисе ушатанные в хлам, платишь дорого, а едешь как на ведре гремучем, никакого комфорта! Тож самое S-класс и BMW7. То есть супер-люксовые машины не обслуживаются должным образом

👎Яндекс.Маркет — не знаю почему, но пока продолжаю пользоваться OZON. Наверное главная причина — это больший SKU и скорость доставки у OZON.

👎Яндекс.Календарь — узнал про него только сейчас, когда писал эту заметку. Как синхронизировать с телефоном?

👎Яндекс.Директ — мне кажется он все время обирает своих партнеров😁

Так, поругали, теперь похвалим

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 107 )

Брокеры, которые воспринимают клиента как шлюху, поступают недальновидно. И не только брокеры...

- 08 февраля 2025, 13:48

- |

Брокера, которые ставят такую комиссию на участие в pre-IPO — это чувачки, которые ориентированы на ARPU, а никак на LTV.

(брокера любят зарабатывать на своих клиентах здесь и сейчас, подсовывая им маржиналку и активный трейдинг, а расход денег на длинные инвестиции, которые даже репануть никак — конечно жадные брокера не любят)

Но ничего, не удивляйтесь, что у вас клиенты выводят активы к нормальным брокерам, к счастью, есть на нашем рынке конкуренция пока ещё.

Кстати, про ARPU/LTV

( Читать дальше )

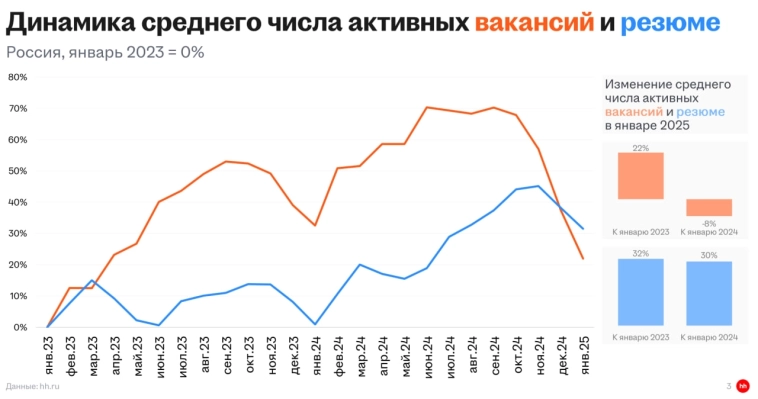

Ставка давит бизнес: вакансии падают непрерывно с сентября 2024 года

- 07 февраля 2025, 17:45

- |

Как акционер HEAD, смотрю их обзор рынка труда за январь

📉вакансии -8%г/г

📈резюме +30%г/г

Провал по числу вакансий вероятно скомпенсируется повышением цен

👉Падение вакансий началось в сентябре и непрерывно продолжается до сих пор, видимо бизнес аффектит высокая ставка

👉В ритейле по-прежнему напряженка с персоналом, индекс HH=1.5

👉Так же напряженно в медицине и фарме (2,5)

👉Маркетинг, реклама, PR = 15,3 — много безработных

👉Информ технологии тоже = 9,9 — тоже много спецов на рынке

👉Менеджмент, инвестиции, консалтинг, искусство, массмедиа = HH > 20+

всего 1,1 млн вакансий щас

p.s. блин вставил два раза одну картинку, хз как удалить теперь))

Почему не стоит смотреть целевые цены?

- 07 февраля 2025, 07:49

- |

Я вот составляю табличку по всем брокерам, какие у них целевые цены по акциям на 25 год.

Все пляшут вокруг текущих цен так или иначе.

Умудряются использовать ставку 25-27% для дисконтирования долгосрочных денежных потоков.

Если чей-то прогноз резко выбивается, то только потому, что:

👉они по-другому оценивают цены на базовое сырьё

👉или задирают темпы роста оценочные

👉или используют более низкую ставку дисконтирования

👉или колдуют с оценкой терминальной стоимости

При этом чаще всего наиболее высокие целевые цены получают компании, в которых больше всего риска. А почему так происходит?

Потому что все дисконтируют условно втб и сбер под одну и ту же ставку, хотя риски исторически в них несопоставимы, и условный втб заслуживает ставочку повыше.

В то же время аналитики совершенно ошибаются когда используют завышенные ставки дисконтирования в отношении компаний, бизнес которых предсказуем, или имеет стабильный денежный поток в валюте, регулярно распределяемый среди акционеров.

Если компания супер надежна, то ERP может быть вообще минимальным. Особенно если бизнес можно купить целиком и контролировать его денежные потоки полностью

Статистика от ЦБ сорвала покровы с декабрьского позора физлиц на бирже

- 06 февраля 2025, 20:10

- |

Стата ЦБ показала:

Физики настолько обосрались за полгода коррекции, что как только им дали выйти за 1 день (20 декабря, когда рынок вырос на +9%), они, бедняги, тут же массово посбрасывали свои лонги. Блин, таких продаж наверное с сентября 22 не было.

(Чистые продажи составили 54,5 млрд рублей, акции выкупили юрики (НФО) и крупные банки (СЗКО))

В то же время даже нерезы купили акции на Мосбирже, впервые года за три🤣

А я вот писал еще 21 декабря, что общался с народом, все были на суете и реально все хотели продать, зафиксить, думали щас назад вниз уедем...))

Сегодня прочитал в новостях якобы план мирного урегулирования от Трампа

- 06 февраля 2025, 19:46

- |

Сегодня прочитал в новостях якобы драфт плана мирного урегулирования.

Как представил что к 20 апреля может прекратиться огонь.

Мы тут с вами о деньгах, о сбережениях думаем в основном

И совсем забываем что там ежедневно сотнями-тысячами погибают люди.

И это все может наконец остановиться!

Честно, все мои личные дела отходят на второй план по сравнению с этой потенциально невероятной новостью!

Как же было бы хорошо, чтобы прекратилась война...

Еще до 2022 года я всегда говорил: «да черт с ними с кризисами, переживем как-нибудь, лишь бы войны не было».

Плевать на санкции, пусть они остаются.

Плевать на гейропу, пошли они в жопу со своим русофобством, пусть оставляют границы закрытыми, идиоты, себе же хуже делают.

Но вот если перестанет проливаться кровь братских народов, это будет реальный праздник.

Трамп хочет добиться перемирия на Украине к пасхе🔥Акции и инвестиции

- 06 февраля 2025, 18:57

- |

📈IMOEX +1.4% Dailymail сообщает, что Дональд Трамп попытается заставить президента Украины Владимира Зеленского согласиться на перемирие с Россией к Пасхе. План перемирия также включает запрет на вступление Украины в НАТО и требование к Киеву признать суверенитет России над аннексированными землями🧐

📈RGBI +0.8% Облигации чувствуют себя прекрасно после публикации данных по инфляции👉 Инфляция в РФ с 28 января по 3 февраля 2025 года составила 0,16% после 0,22% с 21 по 27 января💪

📉Селигдар -4.7% Акции в моменте прибавляли более 8%, но затем ушли в отрицательную зону👉Менеджмент ПАО «Селигдар» уведомляет акционеров и инвесторов, что на сегодняшний день нет нераскрытой информации или событий, которые могли бы оказать существенное влияние на рост курса акций Холдинга. Холдинг рассмотрит возможность привлечения маркет-мейкера для снижения волатильности котировок акций ПАО «Селигдар»👍

📈ОзонФрм +8% Мосбиржа включит акции «Озон Фармацевтики» в сектор Рынка инноваций и инвестиций (РИИ). С 1 января 2025 года инвестор-налоговый резидент РФ освобожден от уплаты НДФЛ при продаже бумаг ихз сектора РИИ, если владел ими более года👍

📉Абрау-Дюрсо -3.5% СД «Абрау-Дюрсо» утвердил решение о допэмиссии акций. Условия размещения акций дополнительного выпуска будут обнародованы после их государственной регистрации🤷♂️

📈Яндекс +1.4% Сегодня стало известно, что 20 февраля Яндекс раскроет финансовые результаты за 2024 год🧐

📈Алроса +1.1% De Beers снизила прогноз добычи алмазов на 2025 г на 30%, до 20-23 млн карат, ожидает отрицательную EBITDA за 2024🤔

Мастера выхода на IPO или удачный шорт на $2 млрд

- 05 февраля 2025, 21:53

- |

На графике изображен поквартальный трафик магазинов FixPrice.

Прикол в том, что трафик этот снижатеся 13 кварталов подряд (год к году).

Самое смешное, что это пошло сразу после IPO.

Но если исключить 2 квартал 2021 года, когда трафик вырос к супернизкой базе ковидного 2 квартала 20 года, то мы получим, что трафик падает 16 кварталов подряд или 4 года.

На графике также видно, что тенденция началась давно и вначале выглядела просто как замедление роста:)

Кстати вот что я писал тогда про это наИПО:

( Читать дальше )

Подумайте над этими двумя ключевыми показателями оценки фондового рынка (перевод с elliottwave com)

- 05 февраля 2025, 11:11

- |

На диаграмме ниже показано, что отношение цены к продажам S&P 500 составляет 3,1, что означает, что инвесторы готовы платить более 3 долларов за каждый доллар продаж, генерируемых компаниями индекса. Это на 40% выше, чем в конце бума доткомов в 2000 году:

На диаграмме ниже показано, что отношение цены к продажам S&P 500 составляет 3,1, что означает, что инвесторы готовы платить более 3 долларов за каждый доллар продаж, генерируемых компаниями индекса. Это на 40% выше, чем в конце бума доткомов в 2000 году:( Читать дальше )

Неопределённость возрастает🔥Акции и инвестиции

- 04 февраля 2025, 18:57

- |

📉RGBI -0.5% Облигации снижаются практически без остановки с 24.12.2024. Участники рынка опасаются, что ЦБ поднимет ставку на ближайшем заседании😳

📈BRENT +1.4% Президент США Дональд Трамп может восстановить кампанию «максимального давления» на Иран, передает телеканал Al Arabiya со ссылкой на американского чиновника. На этом фоне нефть от минимумов прибавила более 3%🤔

📉IMOEX -0.3% Индекс немного снижается, но падение нельзя назвать драматичным. Рынок продолжает находиться в неопределённости, с начала года индекс прибавил чуть больше 1%. Д.Трамп пока не принёс обещанного перемирия, зато принёс много неопределённости🤷♂️

📉Позитив -1.8% Акции снижаются в преддверии публикации предварительных данных по отгрузкам за 2024 год. Ходят слухи, что отчётность будет слабой🤔

📈Ростелеком +0.2% Дочка Ростелекома в сфере кибербезопасности «Солар секьюрити» преобразована в АО. В ноябре президент «Ростелекома» Михаил Осеевский говорил о намерении провести IPO ГК «Солар» после вывода на биржу АО «Центр хранения данных» (бренд «РТК-ЦОД»)🧐

📈НЛМК +0.1% 📈ММК +0.1% 📉Северсталь -0.2% Кабмин поручил проработать меры поддержки для металлургии. В их числе — оценка влияния на бюджет корректировки акциза на жидкую сталь, решение проблемы с порожними вагонами и формирование перечня непрерывно работающих предприятий👍

📈Селигдар +6.3%📈Полюс +1.6% Золото снова растёт и тянет за собой акции золотодобытчиков💪

📉Московская биржа -1.6% Общий объем торгов на рынках Московской биржи в январе 2025 года составил 105,4 трлн рублей Объем торгов акциями, депозитарными расписками и паями в январе составил 3,3 трлн рублей (1,8 трлн рублей в январе 2024 года). Среднедневной объем торгов – 166,9 млрд рублей. Объем торгов корпоративными, региональными и государственными облигациями достиг 1,4 трлн рублей без учета однодневных облигаций. Среднедневной объем торгов – 72,1 млрд рублей🧐

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал